Биржевые новости, S&P 500.

Через семь месяцев после официального объявления об операции «Твист» мало что было сделано на рынке долгосрочных облигаций, чтобы сократить доходность. Доходность 10-летних облигаций выросла с 1.88 до 2.3 процентов, а 30-летних облигаций – c 3.03 до 3.41 процентов.

Возможно, это и являлось их целью, но этого мы никогда не узнаем, потому что в ФРС скрывают то, что не хотели бы предавать огласке. Эти результаты могут показаться не важными, однако инструменты казначейства США являются основанием всей глобальной финансовой системы. Если доходность продолжит расти, как это происходит сейчас, это вынудит ФРС начать третий этап валютного стимулирования, который, как мы считаем, неизбежен.

Другие страны не хотят участвовать, как мы видели это в январе и феврале, когда американские банки купили больше правительственных бумаг, чем за весь 2011 год. Если это продолжится, банки вынуждены будут занимать. Это приведёт к снижению восстановления и усилению инфляции. А это не то, что банки хотят делать. А хотят они безопасности для низкодоходных казначеек, вот почему сидят на $2 триллионах в облигациях казначейства США. Пока ещё фондовые рынки могут быть на тренде повышения на основе восстановления, но мы ещё не видим конца. Последние статистические данные говорят нам, что в целом, люди ушли с рынка. И мы этому верим, потому что они тоже не видят никакого восстановления, и многие слушают альтернативное радио или получают новости из интернета, которые говорят им о масштабных манипуляциях, которые проводит ФРС вместе с федеральным правительством.

После «звездного» 1-го квартала фондовый рынок США будет следить за макроэкономической статистикой. Фондовые индексы США закончили в пятницу не только неделю, но и квартал, закрыв его лучшими за два с лишним года показателями.

Dow Jones industrial average вырос на закрытии сессии на 66,22 пункта или 0,50% до 13 212,04. S&P 500 Index укрепился на 5,19 пункта или 0,37% до 1 408,47. Nasdaq Composite ослаб на 3,79 пункта. или 0,12% до 3 091,57.

В целом по итогам квартала S&P 500 взлетел на 12%, зарегистрировав самое сильное начало года с 1998 г. и лучший квартальный результат с 3-го кв. 2009 г. Для индекса Nasdaq закончившийся квартал стал самым успешным 1-м кварталом с 1991 года.

Поскольку взлет индексов был во многом связан с общим улучшением экономических показателей США, теперь инвесторы будут уделять повышенное внимание дальнейшей динамике роста американской экономики.

Восстановление на рынке труда в США в прошлом было четким сигналом, предрекающим скорую смену фазы денежно-кредитной политики ФРС, и нынешнее снижение уровня безработицы дало повод для роста оптимизма относительно перспектив экономики.

Впрочем, после первоначального всплеска последнего, участники рынка стали задаваться вопросами насколько реалистичен благоприятный сценарий развития событий. Нынешний кризис по своим масштабам и последствиям заметно отличался от тех, что были ранее, и говорить о том, что мировая экономика вернулась в свое нормальное состояния, не приходится, в связи с чем возникают сомнения относительно того, что правила, действовавшие в прошлом, будут в той же мере применимы сегодня. Например, закон Окуна.

Аналитики Brevan Howard отмечают, что одним из тревожных сигналов является тот факт, что темпы роста экономики США остаются около трендового уровня, тогда как уровень безработицы резко снизился, и выражают опасение (озвученные и Беном Бернанке), что это снижение может оказаться нестабильным. Между тем, дополнительную неопределенность в перспективы американской экономики вносит европейский финансовый кризис – напряженность на рынках спала, однако это улучшение рискует оказаться временным.

Также в Brevan Howard отмечают, что дополнительным риском для восстановления экономики является рост геополитической напряженности на Ближнем Востоке, который уже привел к росту цен на бензин, вызывающий недовольство у населения, и может спровоцировать дальнейшее повышение цен на энергоносители, которое грозит оказать существенный эффект на мировую экономику.

Кроме того, аналитики советуют не забывать, про то, что меры фискальной консолидации, запланированные в США на 2013 год, представляют собой явственную угрозу для экономики. В следующем году буду заметно повышены налоги на прибыль, дивиденды и налог на прирост капитала, тогда как также состоятся широкомасштабные сокращения дискреционных и оборонных расходов государства.

Вместе с тем, истечет срок действия расширенных выплат безработным и временных послаблений в рамках налога на доходы физических лиц. Изменения в фискальной политике, как ожидают в Brevan Howard, обеспечат сокращение темпов роста ВВП более чем на три процента.

Сейчас одним из важнейших драйверов для всех рынков становятся цены на нефть. Прежде всего, они важны для самой ситуации в экономике всего мира. Но не меньшую, а возможно, и даже большую значимость они сейчас имеют для политической элиты в США и Европе.

Предстоящие президентские выборы в США и во Франции ставят и Обаму, и Саркози в тяжелую ситуацию, когда рост цен на нефть может ударить не только по экономике, но и по их избирательным кампаниям. Все это особенно трудно для этих западных лидеров, поскольку их политическая борьба против ядерной программы Ирана заставила их пойти на усиление эмбарго на поставки иранской нефти, что может способствовать нежелательному для них росту цен.

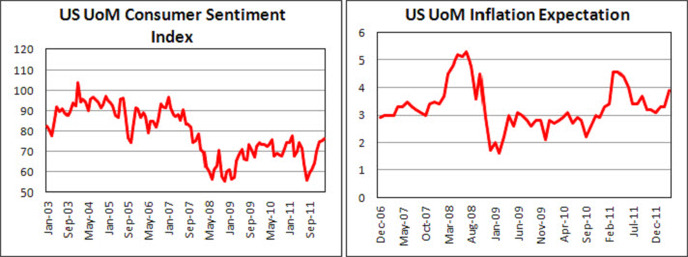

Индекс настроения потребителей от университета Мичигана пересмотрен с повышением.

Окончательный индекс потребительской уверенности, рассчитанный университетом Мичигана (UoM Consumer Sentiment), составил 76,2 пункта за март по сравнению с 75,3 пункта месяцем ранее.

По сравнению с предварительными данными показатель был пересмотрен в большую сторону (с 74,3 пункта). Индекс также превзошел прогнозы на уровне 74,9 пункта.

Окончательный индекс инфляционных ожиданий от университета Мичигана составил 3,9% за март (пересмотрено с 4,0%) против 3,3% в феврале.

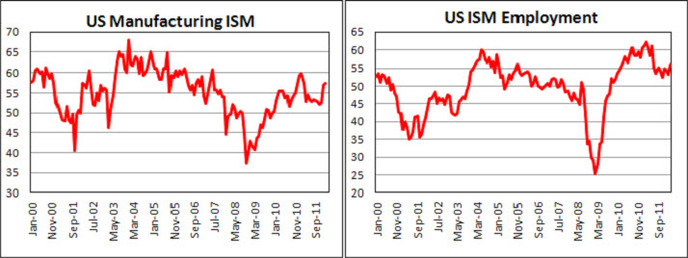

Производственный индекс ISM США вырос в марте. Производственный индекс ISM США составил 53,4 пункта за март по сравнению с 52,4 пункта в предыдущем месяце. Прогнозировалось повышение показателя до 53,3 пункта. Ценовая составляющая индекса ISM снизилась до 61,0 пункта при предыдущем значении 61,5 пункта и прогнозе 63,2 пункта. Значение производственного индекса ISM выше 50 пунктов указывает в целом на рост экономики, ниже 50 пунктов - на сокращение.

В пятницу июньский фьючерс на индекс S&P500 (ESM2) торгуется с повышением.

Палата представителей отвергла проект сокращения показателя, подразумевающий снижение дефицита на $4 трлн. за десять лет. В этом свете растет беспокойство по поводу повторения ситуации в августе 2011 года, когда политические партии лишь в последний момент сумели договориться.

Опубликованная накануне статистика по ВВП США за четвертый квартал была воспринята рынком нейтрально, так как совпала с ожиданиями (+3% г/г).

Фьючерс прежде негативно среагировал на публикацию более слабых, чем ожидалось, данных по объемам заказов на товары длительного пользования в прошлом месяце.

События, на которые необходимо обратить внимание на текущей неделе.

События на 3-е апреля:

- публикация протоколов заседания FOMC,

- продажи 52-недельных долговых обязательств.

События на 4-е апреля:

- речь министра финансов Гейтнера,

- изменение числа занятых в несельскохозяйственном секторе по данным ADP,

- индекс деловой активности в сфере услуг (ISM),

- запасы сырой нефти,

- запасы бензина.

События на 5-е апреля:

- доверие потребителей Bloomberg,

- объем запасов природного газа,

- заявки на пособие по безработице,

- повторные заявки на пособие по безработице.

События на 6-ое апреля:

- средняя почасовая зарплата,

- изменение числа занятых в несельскохозяйственном секторе,

- коэффициент безработицы,

- изменение числа занятых физических лиц в несельскохозяйственном секторе,

- потребительский кредит.

Технический анализ.

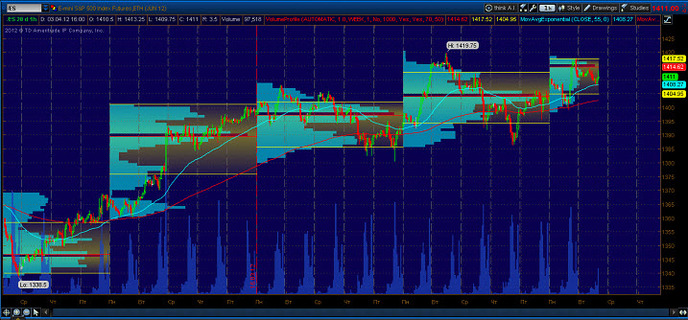

В первой половине минувшей недели индекс S&P 500 торговался с повышением в связи с положительной макроэкономической статистикой по США, но во второй половине недели индекс потерял все свои наработанные позиции. Максимум недели отметился на отметке 1419.75 пунктов. Индексу удалось прорвать локальные максимумы, которые установились ранее. Локальный минимум зафиксировался на уровне 1386.15 пунктов. Повышенная заинтересованность игроков находилась на уровне 1410 пунктов. На графике видно, что цена подходила к этому уровню несколько раз. Из этого факта необходимо сделать вывод, что данный уровень в качестве цели и точки входа был очень актуален. Отметка на уровне 1410 пунктов была преодолена, однако цене так и не удалось достичь новых высот, которые находились на уровнях 1450 и 1500 пунктов. Однако состоялся пробой уровня, который находится на отметке 1405 пунктов. Поддержка на уровне 1396 также была преодолена без препятствий. И необходимо отметить, что цель, расположенная на уровне 1386 была достигнута.

На данный момент необходимо отметить, что среднесрочный восходящий тренд остается стабилен. Этот вывод можно сделать, исходя из скользящих средних с периодами 55 и 200. На текущей неделе повышенная заинтересованность игроков находится на уровне 1.414.62. Покупки необходимо рассматривать при пробое уровня 1419.75 (максимум прошлой недели). Целевые ориентиры не изменились. Первым препятствием выступит уровень, который находится на отметки 1450, а в случае преодоления у индекса S&P 500 появятся все шансы достичь отметки на уровне 1500 пунктов. Продажи необходимо рассматривать в случае преодоления уровня 1408 (отличная поддержка для цены, так как на данной отметки проходит 55-ти периодное скользящее среднее). Целевыми ориентирами выступят уровни 1396, а в случае пробоя вернемся к отметки, которая расположена на уровне 1386. Также не забываем об уровнях, которые находятся на отметках 1360 и 1340.

Анализ опционных настроений.

В случае снижения индекса большой открытый интерес и объем наблюдается на уровне 1400 при открытом интересе 1512 и объеме 293. Также необходимо отметить, что имеется большой открытый интерес на уровнях до 1360.

Открытый интерес на продажу стоит на уровне 1415, открытый интерес составляет 3810 при объеме 445. Открывается хороший диапазон для торгов.

Материал предоставлен аналитическим департаментом Manors Group Broker