Новости биржи. Каждого инвестора интересует оптимизация инвестиционного портфеля в котором были бы представлены различные финансовые инструменты для инвестиций (банковские депозиты, ПИФы, инвестиционные фонды, индексы - S&P500, ММВБ, РТС и др.).

На какие изменения инвесторам в рамках даного инвестиционного портфеля стоит обратить внимание? Что изменилось за 1 квартал 2012 года на мировых биржах мира?

О чем говорят изменения мировых биржевых индексов?

Первый квартал 2012 года был полон различными мировыми событиями экономического и политического характера, что не могло не повлиять на изменения в отдельных сферах экономики и на их инвестиционные условия.

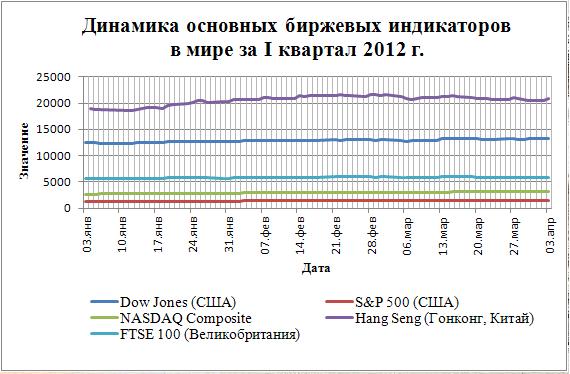

С начала года на основных мировых биржах сложилась положительная динамика. Согласно графику, представленному ниже (рис.1), наблюдается довольно стабильная ситуация и имеется тенденция к незначительному росту индексов. Так, за 1 квартал 2012 года один из наиболее важных индикаторов для мировой экономики Dow Jones вырос на 6,47%, высокотехнологический индекс NASDAQ Composite - на 17,55%, американский S&P 500 – на 10,67%, китайский Hang Seng на 10,14%, важный для Великобритании биржевой индекс FTSE 100 - на 2,43%:

Как видим, величина изменения варьируется от 2 до 17%. Наиболее низкий рост показал FTSE 100, что было связано с долговым кризисом еврозоны. Инвесторы с осторожностью вкладывали деньги в европейскую экономику с начала года в связи с возникшими высокими рисками.

В то же время недавно стало известно, что инвестиционным холдингом Berkshire Hathaway, который принадлежит известному благодаря своему инвестиционному чутью миллиардеру У. Баффету, в конце 2011 года было вложено в акции европейских компаний более 1,4 млрд. евро.

Таким образом, кризисная ситуация в еврозоне спровоцировала отток инвестиций краткосрочного характера (в большей степени портфельных инвесторов и обычных спекулянтов), инвесторы же с долгосрочными активами набрались терпения и ждут улучшения экономической обстановки в Европе, отмечают эксперты компании ForexTrend (входит в ТОП мирового рейтинга брокеров форекс лучшего проекта обучения Европы 2009-2012гг. Академии Masterforex-V).

Теперь обратим внимание на рост индекса высокотехнологических компаний NASBAQ. Его 17%-ный прирост за последние 3 месяца говорит о нетеряющем актуальность мировом технологическом развитии и неизменном увеличении капитализации инновационных компаний.

Что в начале 2012 года повлияло на мировые биржи?

Основными факторами, которые повлияли на улучшение общей картины на мировых фондовых рынках, стали:

• ускорение восстановления экономики США;

• согласования 2-го транша помощи Греции;

• реализации 3-хлетнего LTRO в Еврозоне;

• сохранения мягкой монетарной политики в США;

• роста цен на нефть.

Отпугивающими моментами в мировой экономике с начала года можно назвать:• замедление роста экономики Китая;

• близкий дефолт Греции.

Какие отрасли могли принести инвесторам прибыль?

Сложившееся в бизнес-среде мнение о плохом инвестклимате не пугает многих инвесторов:

- нефть. Нефтяная промышленность за последние 3 месяца была способна принести инвесторам хорошую прибыль: цена 1 барреля нефти Brent увеличилась на 15% (рис.2), нефть марки WTI повторяет данную тенденцию. На изменение цены на нефть имели влияние те же факторы, что и на другие фондовые показатели. К тому же росту цены способствовали дискриминационная политика США и давление на мировое сообщество насчет поставок из Ирана.

Однако совсем недавно было выяснено, что увеличивающаяся цена снижает показатели мировой торговли нефтью. После этого рост цены стал рассматриваться как отрицательный фактор развития экономической ситуации в целом, и предпринимаются всяческие попытки снизить цену. Так, уже с начала марта Китай периодически сообщает рынку о негативных экономических показателях, например, о снижениях общего роста национальной экономики и индекса деловой активности. США намеревается использовать свои стратегические запасы нефти для ее снижения. И по прогнозам, к лету мировая нефть снизится в цене. Хотя, на данный момент она находится относительно на одном уровне, колеблясь, и тренд снижения цены не просматривается.

- рынок недрагоценных металлов. В связи с ухудшением мирового экономического состояния в середине 2011 года цены на металл достигли низшего уровня. Так, стоимость алюминия понизилась до полуторагодовых минимумов в связи с опасениями перепроизводства и большего ухудшения экономической ситуации, что в целом привело к сокращению производства алюминия и других металлов. На данном этапе, когда начали сокращаться запасы металлов на биржах, в ближайшем будущем ожидается повышение цен.

- золото. Вот уже на протяжении более чем 10 лет наблюдается тенденция к увеличению цены золота и в конце августа 2011 года цена за унцию золота достигла пика, составив 1875,25 долларов. После этого она упала, и с некоторыми колебаниями снова начала расти. Таким образом, в начале 2012 года происходит постепенное увеличение цены золота, и после 28 февраля, когда цена составила 1781 долл./унц, она опять пошла на спад (рис.3). В большей степени можно отметить влияние на цену золота котировок доллара, а также возросший спрос со стороны людей, которые видят в золоте надежный источник дохода в период особой нестабильности экономики или желают просто защитить свободные средства от инфляции.

- рынок FOREX. В начале января наблюдалось значительное проседание индексов практически всех пар (кроме пары фунт/франк), что было логическим продолжением тенденции 2011 года. Но уже в середине месяца многие из них начали расти. Так, на конец 1 квартала курс евро/ йена увеличился на 11,62%, доллар/йена – на 8,1%, фунт/ йена – на 11,58%, фунт/ доллар – на 3,8%, евро/ доллар – на 4,9%. Индексы по остальным парам если выросли, то незначительно.

Хотелось бы отдельно отметить, что выгодным для инвестора инструментом на Форексе является ПАММ счет (PAMM --это сокращенная аббревиатура Percent Allocation Management Module), то есть специальный торговый счет, включающий в себя один или нескольких счетов. ПАММ счетом управляет профессиональный трейдер,имеющий возможность посредством инвесторских средств торговать значительными объемами, и, соответственно, получать высокие доходы. В свою очередь, инвесторы зарабатывают за счет доходов трейдера, распределяемые пропорционально между всеми участниками ПАММ сервиса, согласно доле вложенных средств каждого из них. Что касается управляющего трейдера, то он получает прибыль в качестве процентной доли от достигнутого профита. При этом на его ПАММ счете устанавливается ограничение потерь, и если трейдер достигает данного уровня, его торговля автоматически прекращается, а инвестор может вывести свои средства ранее оговоренного срока.

Еще более выгодным капиталовложением, фактически являющимся безрисковым для инвестора, является новаторская разработка компании "Форекс-Тренд" - индекс ПАММ счетов. В отличие от ПАММ-счета, где существует риск потерь средств, индекс ПАММ позволяет застраховать самого себя путем выбора нескольких торговых счетов лучших трейдеров, в которых можно инвестировать средства. Крайне маловероятно, что в один момент все трейдеры выйдут в минус. Обычно даже если один из них торгует с убытком, то за счет оставшихся управляющих, добивающихся положительных результатов, инвестор получает солидный доход, который вычисляется как средний показатель результатов торговли всех трейдеров, торгующих на финансы инвестора, в определенный отрезок времени.

- паевые инвестиционные фонды. В целом, ПИФы России показали намного лучший результат за последние 3 месяца, чем украинские фонды. Это было связанно с общей ситуацией на фондовых рынках. Так, украинские индексы ПФТС и UX за данный период скоратились на 2% и 3,3% соответственно. В то же время фондовые индексы России РТС и ММВБ выросли соответственно на 14,19% и 5%.

Самые высокие показатели по доходности в России показали фонды, связанные с потребительским сектором, т.е. те, которые поставили на увеличение внутреннего спроса товаров массового производства (СТОИК – Потребительский сектор +27,41%, Тройка Диалог – Потребительский сектор +22,68%, Охотный ряд – фонд предприятий потребительского сектора +22,31%). Среди тех, кто также показали хороший результат, оказались фонды, связанные со стратегической отраслью в России – электроэнергетикой (ТКБ БНП Париба – Российская электроэнергетика +24,74%), финансовым (ВТБ – Фонд Финансового сектора +22,9%) и инновационным сектором (ФОНД 2025 +21,21%).

Худшие результаты в России за 1 квартал 2012 года показали инвестиционные фонды, связанные с рынком драгоценных металлов, в частности с золотом, и с металлургическим рынком. Наибольший убыток среди фондов составил -6,38%.

Среди украинских ПИФов с большей доходностью 1 квартал закончили фонды со средне-, долгосрочной стратегией роста, связанные с акциями и облигациями в украинские предприятия – «голубые фишки», также с золотом и финансовыми инструментами рынка. Многие из наиболее доходных ПИФов имеют агрессивную стратегию и характеризуются высоким риском инвестирования, который управляющие компании снижали с помощью диверсификации. Предельный прирост доходности украинских фондов составил +16,67%.

Больший убыток с начала года потерпели такие фонды, как ТАСК Украинский Капитал (-35,08%), Миллениум Сбалансированный (-17,09%), АРТ Индексный (-3,69%), который продолжили тенденцию сокращения доходности.

Что ожидать от рынков в ближайшем будущем?

Несмотря на попытки стран мировых лидеров удержать цену нефти, на фоне всех происходящих событий она может быть лишь искусственно занижена до определенного уровня. Вспомним, про президентские выборы в США 6 ноября. Да, сейчас будут занижаться расценки, раскрываться нефтяные запасы, которые небесконечны. Также учитывая политические проблемы с поставками из нефтяных стран и неизвестность разрешения долговых ям Европы (Испании, Португалии), возникают сложности со сдерживанием цен на нефть. Скорее всего, они будут на одном уровне, немного снизившись до середины года, затем, если не будут активно решены как минимум перечисленные проблемы, цены взлетят сразу же после американских выборов.

Неизвестна также судьба доллара. Лучшая участь для него сейчас – это установление относительно на одном уровне. Для этого есть все предпосылки, если учесть новости о стабилизации американской экономики. От этого будут зависеть и мировые цены на золото, другие драгоценные металлы.

Редколлегия журнала «Биржевой Лидер» совместно с экспертами компании ForexTrend, проводят опрос на Форекс форуме трейдеров и инвесторов: а что же будет происходить у нас, на пространствах СНГ?

- сохранится волатильность рынков в силу высокой зависимости от мировых событий;

- рекомендуется, активно вкладывать деньги в высокорисковые инновационные проекты, а также в ценные бумаги (как акции, так и облигации) стратегических отраслей экономики.