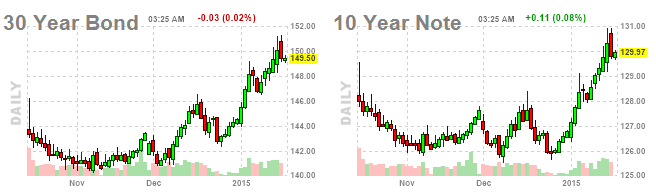

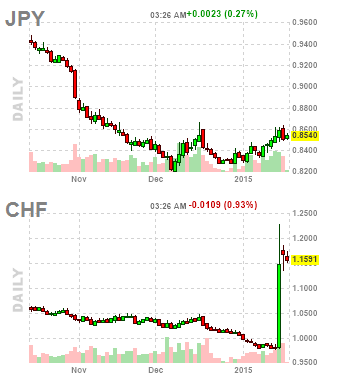

На прошлой неделе, которую инвесторы ожидали спокойной в плане новостей от центробанков, решение Национального банка Швейцарии снизить процентные ставки Libor и перестать поддерживать уровень 1,20 пары евро/франк способствовало росту волнения среди участников рынка, оживлению валютных войн, снижению доходности облигаций посредством «бегства» инвесторов от рисковых активов. Акции на мировых фондовых площадках продавались в пользу покупки казначейских облигаций США. В результате валюты-убежища укрепились, а цены на американские казначейские облигации выросли, снижая их доходность.

Аналогично облигациям США, снижение доходности государственных облигаций наблюдалось в Японии, Франции, Германии и т. д.

В Японии достижению доходностью краткосрочных облигаций отрицательных значений еще в прошлом году способствовала масштабная программа покупки активов Банком Японии. На прошлой неделе уже 5-летние облигации достигли доходности, близкой к 0, в районе 0,005-0,018 центов. Кривая доходности 10-летних и 30-летних облигаций находится в активном нисходящем тренде. Инвесторы видят такую ситуацию «ненормальной». В условиях снижения инфляции и «неожиданных мер», предпринятых центральными банками, инвесторам будет выгоднее хранить свои средства в сейфах, чем платить правительствам стран за сохранность их сбережений.

Вероятно, что следующим в принятии «неожиданного решения» по монетарной политике в еврозоне после Национального банка Швейцарии может стать Национальный банк Дании.

Внимание инвесторов на текущей торговой неделе, начавшейся сегодня, 19 января, будет снова обращено на центральные банки. После «aftershock», который на мировых финансовых рынках спровоцировало решение Национального банка Швейцарии, участники рынка будут внимательно следить за решениями Банка Японии и Банка Канады. Однако основной акцент будет сделан на решении Европейского центрального банка 22 января с возможной реализацией программы покупки облигаций, или количественного смягчения. 25 января пройдут выборы в парламенте Греции. Вероятность "Grexit" (или выхода Греции из состава еврозоны) является основным политическим риском в ближайшее время.

По мнению аналитиков кафедры опционной торговли Академии Masterforex-V, ожидаемый в середине 2015 года рост процентных ставок в США, возможно, сможет переломить тенденции падения доходности надежных государственных облигаций. Однако на долговых рынках возможно также развитие ситуации на «неизведанной территории», особенно в Японии и еврозоне. После кризиса 2008 года мировые центральные банки работали сообща, чтобы избежать дальнейших глобальных потрясений. Однако после сворачивания программы количественного смягчения в США, вероятно, что эра координации мировой денежно-кредитной политики завершилась.

Возможно также, что начало полномасштабного количественного смягчения в еврозоне сможет изменить текущую ситуацию и остановить падение доходности государственных облигаций, или Банк Японии будет реагировать на падение доходности облигаций и повысит устойчивость к дальнейшему смягчению кредитно-денежной политики. Тем не менее аналитики сохраняют прогноз на дальнейшее смягчение монетарной политики Японии на заседании в апреле текущего года, после неожиданного ее смягчения 31 октября 2014 года.

В то же время участники рынка ждут катализатора, который сможет остановить падение доходности облигаций. В Японии таким ключевым моментом является сокращение огромного государственного долга. Если правительство не сможет поставить экономику на путь роста и не покажет движение в направлении достижения профицита государственного бюджета к 2020 году, могут начаться активные распродажи японских активов.

Снижение цен на нефть может помочь японскому правительству двигаться в направлении достижения профицита бюджета. Успокаивает также тот факт, что 95% инвесторов-держателей японских облигаций – это именно японские инвесторы. В долгосрочном периоде, при сохранении бюджетно-налоговой и кредитно-денежной политики в Японии, японская иена, вероятно, продолжит ослабление против доллара.

Аналогичная ситуация может наблюдаться и в еврозоне. В результате ослабления евро и расхождений в денежно-кредитной политике и состоянии экономики с США, может наблюдаться отток денежных средств из еврозоны, а низкие цены на энергоносители позволят повысить потребительские расходы. Примет ЕЦБ на ближайшем заседании решение в пользу количественного смягчения или отложит его до следующего заседания, евро, вероятно, будут продавать.