Индекс S& 500 только что удвоил свое значение относительно дна covid. Это, вероятно, лучшее подтверждение того, насколько безумным является бум, с которым мы имеем дело на Уолл-стрит, и насколько уникальна нынешняя ситуация на американском фондовом рынке.

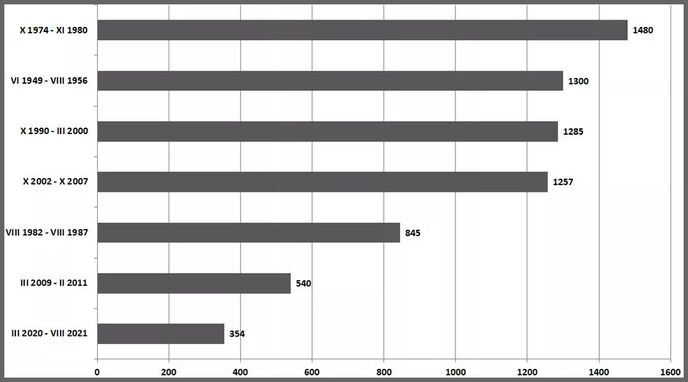

Индекс S&P500 вырос более чем на 100% с минимума 23 марта 2020 года. На этот розыгрыш у него ушло всего 354 заезда, что является абсолютным рекордом. Для сравнения, после минимума в марте 2009 года ему потребовалось 540 сеансов, а после исторического минимума августа 1982 года - 845 сеансов.

Количество сессий, необходимое для того, чтобы S & P500 вырос на 100%.

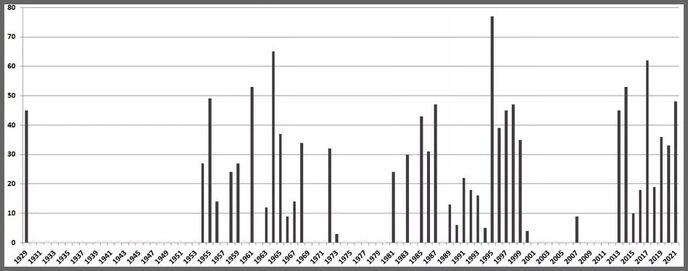

Темп - это одно, стиль - другое. После марта 2020 года Уолл-стрит не испытала ни одной более глубокой коррекции. Единственное падение (всего 10% всего за три недели) произошло в сентябре прошлого года. Таким образом, S&P500 движется «на север» почти равномерным движением с минимальной волатильностью день ото дня, побивая исторические рекорды. Только в 2021 году у него было 49 занятий, во время которых он установил новый рекорд за все время. И год еще не закончился. Бывают результаты 2017 года (62 сеанса с рекордами) и 1995 года (77 сеансов).

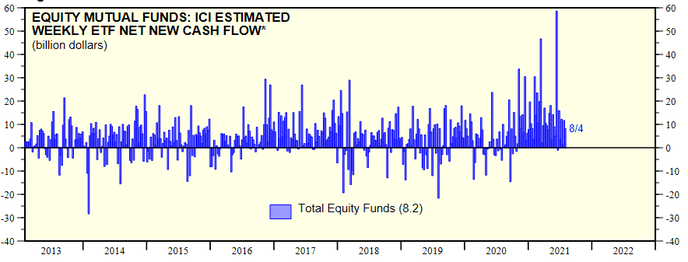

Во многом это результат рекордного притока денежных средств на фондовый рынок США. Только к концу июля в фондовые биржи США поступило 505 млрд долларов США, что больше, чем за весь 2020 год. Большая часть свежих денежных средств пошла в ETF, инвестирующие в акции - в общей сложности 384 миллиарда долларов притока с начала года.

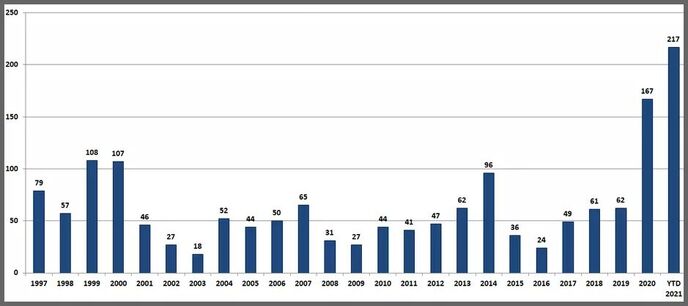

На первичном рынке США царит безумие. С начала года стоимость всех IPO (первичного публичного размещения акций) в США достигла рекордных 217 миллиардов долларов США. Для сравнения: за весь 2020 год он составлял 167 миллиардов долларов, а годом ранее - 62 миллиарда долларов. Сумасшедшие дни интернет-пузыря были преодолены стремительно, и статистика остановилась на уровне 107-108 миллиардов долларов в год в 1999-2000 годах.

Проблема в том, что инвесторы часто покупают акции по совершенно сумасшедшей цене. Это особенно верно в отношении популярных технологических компаний, многие из которых рассчитывают на повторение успеха Google, Apple и Facebook.

В результате фондовый рынок покупает ценные бумаги компаний, которые не только не приносят прибыли, но и имеют проблемы с получением приличных доходов от продаж. Так повторяется ситуация конца 1990-х годов.

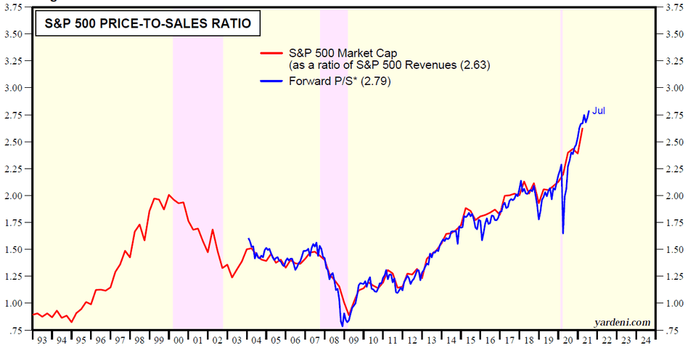

Только теперь в гораздо большем масштабе. Отношение рыночной стоимости (то есть капитализации) к выручке компаний из индекса S & P500 уже превышает 2,6, тогда как в разгар интернет-пузыря не превышало 2,0. В «нормальные» времена это соотношение (P / S) колебалось в пределах 1,0–1,5.

Чрезвычайно завышенная стоимость акций (особенно в США) также подтверждается так называемыми Индекс Баффета, то есть отношение капитализации всех листинговых компаний к валовому внутреннему продукту. В мировом масштабе в середине августа это соотношение приближалось к 140%. Это означает, что рыночная оценка всех листинговых компаний уже на 40% выше мирового ВВП. Для сравнения, на пике бума в 2007 году это соотношение остановилось на уровне 120%.

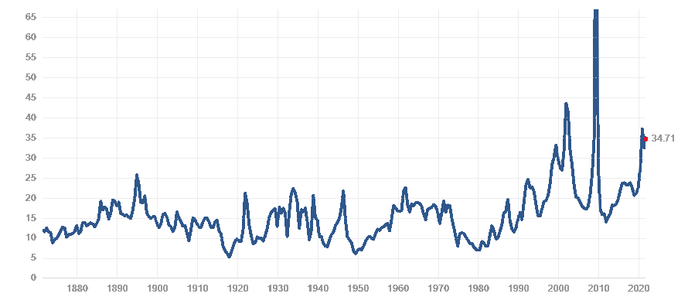

Да, в комментариях фондовой биржи из-за Атлантики вы обычно можете прочитать, что цены на акции растут вместе с ростом и рекордно высокими прибылями американских корпораций. Согласно данным FactSet, прибыль компаний S & P500 во втором квартале была примерно на 90% выше, чем годом ранее. Но в то же время сам индекс S & P500 почти удвоился, поставив соотношение цены и прибыли (c / z) для фондового рынка США на почти рекордно высокий уровень, в 35 раз превышающий объявленную прибыль за последние четыре квартала.

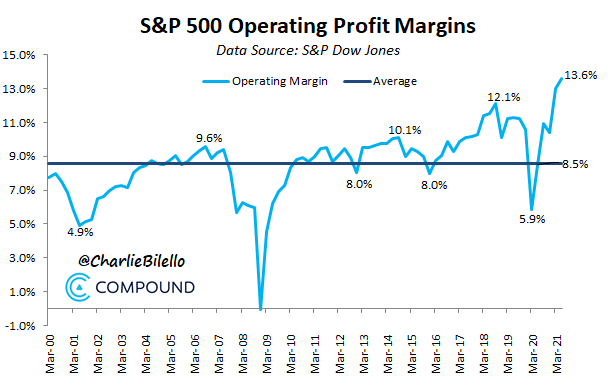

Политика изоляции в сочетании с щедрой государственной поддержкой привела к тому, что американские корпорации получили самую высокую операционную маржу как минимум за 20 лет. Этот коэффициент во втором квартале составил 13,6% по сравнению с 5,9% годом ранее. Очень высокая маржа в сочетании с быстро растущими доходами крупных корпораций (эффект передачи увеличения затрат клиентам, видимый в индексах инфляции ИПЦ) позволяет неожиданно быстро расти.

Однако в долгосрочной перспективе это не очень хорошая новость для акционеров. Это связано с тем, что маржа имеет тенденцию к снижению до среднего. То есть после достижения циклических максимумов они обычно опускаются ниже среднего исторического значения. За последние 20 лет пик прибыльности предшествовал пику бума на Уолл-стрит более чем на год.

Наконец, не будем забывать о самом главном. Целого бума не произошло бы (или, по крайней мере, он не был бы таким безудержным), если бы не беспрецедентная «перепечатка» денег центральными банками. Приведенная ниже диаграмма прекрасно иллюстрирует, как оценка акций в мире (индекс MSCI World) в предыдущие годы соответствовала растущей «ликвидности», предоставляемой некоторыми из крупнейших центральных банков мира.

Автор: Роман Бехс