Вероятное окончание программы количественного смягчения ФРС Соединенных Штатов считается одним из наиболее важных фундаментальных изменений для общемировых рынков в течение последних лет. Кроме того, выборы в ФРГ могут сильно нарушить политическую устойчивость ЕС в следующем квартале.

Падения цен на рынках серебра и золота за второй квартал, которые были отмечены после пробития наименьших уровней на протяжении последних двух лет (на 1520 и 26 долларов соответственно), оказались более сильными, чем считалось ранее. И на самом деле цены золота пробили сразу три уровня, которые упоминались в прогнозе на второй квартал этого года: 1450 долларов (коррекция Фибоначчи 38.2 процента), 1440/35 долларов (200-недельное простое скользящее среднее), 1400 долларов (цель измеренного движения). Серебро тоже смогло преодолеть следующие уровни, перед тем, как остановилось на среднесрочном наименьшем уровне: в 24.3 доллара (коррекция Фибоначчи 61.8 процента), 24.00 доллара (цель измеренного движения), 21.35 доллара (наивысший уровень 2008).

Что ждет мировой рынок драгметаллов и какие цены ожидать, - разбирались аналитики разделов "Новости США" и "Новости биржи" журнала инвесторов "Биржевой лидер" совместно с экспертами Академии Masterforex-V.Трейдеры о фундаментальном анализе рынка золота

Несмотря на тот факт, что это движение цен связано было с техническими факторами, его можно также пояснить дефляционными трендами, которые обозначены в различных государствах. Таким образом, индексы потребительских цен за апрель равнялись 1.1 процента в Америке, 2.3 процента в Китае, 1.2 процента в Европе. Кроме того, потенциальное снижение смягчительных мер в Америке также сыграло определенную роль.

В сумме, это показывает, что за третий квартал на рынке драгметаллов крепко держится медвежий тренд. На самом деле, лишь на минувшей неделе видно было падения цен серебра и золота до новых наименьших уровней этого года, ниже 1322 и 20.3 доллара соответственно. Новыми потенциальными уровнями поддержки считаются: золото - 1200 долларов (психологически важный уровень), серебро - 17.3 доллара (коррекция Фибоначчи 78.6 процента от ралли 2008-2011 года). И, тем не менее, есть возможность паления цены до более значимого уровня рядом с этими уровнями, потому что прогнозная модель говорит о возможной бычьей тенденции на рынке золота в начале осени.

Представители ФРС, по всей видимости, готовы уменьшать программу QE3. На протяжении последних нескольких месяцев инвесторы сильно озабочены вопросом уменьшения программы количественного смягчения ФРС Америки. Инвесторы тщательно следят за сигналами, которые могут заставить ЦБ изменить объемы, состав или сроки программы.

Как сообщалось ранее, в настоящее время ФРС каждый месяц приобретает 85 миллиардов активов, из них 45 миллиардов приходится на казначейские долгосрочные бумаги, еще 40 - на ценные бумаги, которые обеспечиваются ипотечными кредитами (MBS).

Основным затруднением для ФРС считается различие мнений в числе членов Комитета по операциям на открытом рынке Америки (FOMC). Члены Комитета не в силах прийти к согласию по поводу темпов программы, стратегии "уменьшения", завершения QE. Председатель ФРС, господин Бернанке не один раз отмечал, что ФРС намерен продолжать приобретения активов на уровне в 85 миллиардов долларов за месяц пока не будут очевидны "значительные" улучшения на трудовом рынке. И все-таки Бернанке ни один раз не пояснил, что значит "значительное" улучшение занятости - определенное уменьшение в процентах безработного населения/последовательный рост в отчете за каждый месяц занятости Штатов. Постоянно звучали заявления от управляющих ФРС, что для них формирование 200 тысяч рабочих мест каждый месяц (за разные временные периоды 3-6 месяцев) считается "значительным". И все-таки, Комитет FOMC не намерен уточнять, какие конкретно условия их на самом деле устроят для начала уменьшения QE.

В период июньской пресс-конференции после встречи Комитета FOMC, господин Бернанке сказал, что "члены Комитета предполагают медленный экономический рост, улучшения на трудовом рынке в следующих кварталах… и коль подобная тенденция будет видна и дальше, то целесообразно будет начать уменьшать объемы QE позже в текущем году". При этом, Бернанке дал понять, что "когда программа QE подойдет к концу, то часть безработного населения, по всей видимости, будет почти 7 процентов…". Это намек на то, что Комитет согласен начать сокращения в самом ближайшем будущем, так как доля безработного населения 7.6 процента. При этом, рост доходности казначейских бумаг, который замечен был после встречи FOMC, заставляет задуматься. Ведь рост доходности в основном приводит к росту ставок по процентам кредитования, в том числе ипотеки. Исходя из этого, Бернанке и иные чиновники, по всей видимости, будут следить за ситуацией, дабы оценить влияние завышенной доходности на экономразвитие. Ведь "если экономразвитие будет несовместимо с развитием трудового рынка, то уменьшение покупок QE отложено может быть на поздний срок".

Кроме того, снижение инфляционного давления в последние несколько месяцев заставляет отдельных членов отказаться от уменьшения программы, в общем, потому что уровень инфляции располагается ниже цели ФРС 2.0 процента. Например, главные затраты на личное потребление (core-PCE) за апрель достигли отметки в 1.05 процента в годовом исчислении.

Несмотря на то, что очередная встреча Комитета FOMC, которая назначена на июнь, станет захватывающей для инвесторов в краткосрочной перспективе, довольно рано проводить уменьшение программы QE. Остается пока открытым несколько вопросов:

- Что сокращать – ценные бумаги, облигации или все вместе?

- Как сокращать - по установленному расписанию, в период оценки экономических данных или в границах количественных пределов?

- Темпы сокращения - уменьшать маленькими, но последовательными объемами после каждой из встреч.

FOMC (10-15 миллиардов долларов) или большими объемами (35-50 миллиардов долларов) с новой паузой.- Сроки истечения активов – уменьшить для начала активы с наиболее длительными сроками истечения/уменьшить все активы равномерно?

Кроме того, стратегически нет смысла начинать уменьшение QE после встречи Комитета FOMC в июне, когда в протоколе прошлой встречи Комитета в мае содержались такие высказывания: "Комитет готов поднимать/уменьшать темпы покупок активов, дабы поддерживать приемлемую кредитно-денежную политику зависимо от изменений инфляции, занятости". Ведь итогом встречи ФРС в июне не послужило изменение программы QE. В таком случае менять условия программы надо на одной из ближайших встреч Комитета FOMC, в границах которой представлены будут экономические прогнозы, пройдет пресс-конференция господина Бернанке. Исходя из этого, предоставлены будут любые обоснования изменения самой программы количественного смягчения. Подобные встречи должны пройти 17-18 сентября, 17-18-го декабря. В протоколе встречи за май "несколько участников" выразили собственное желание начать уменьшение QE в июне, коль будет отмечено длительное улучшение экономической ситуации, коль доходность десятилетних казначейских бумаг вырастет на 60 базисных пунктов с наименьших майских уровней. В связи с этим, наиболее вероятно, что изменения в программу QE внесены будут в начале осени, а не в конце нынешнего года. Кроме того, в сентябре у ФРС появится возможность провести оценку трех дополнительных отчетов занятости, дабы точно определить, будут ли замечены подобные летние замедления занятости в этом году, как и на протяжении прошлых двух лет.

Потенциальное завершение программы QE3 считается главной темой на рынках к настоящему моменту времени. Ожидания инвесторов отразились в завышенной волатильности на фондовых рынках, рынках долговых обязательств. К тому же настроения инвесторов относительно QE будет сильно влиять на движения цен доллара США в третьем квартале. Если будут и дальше появляться сигналы уменьшения QE в конце квартала, тогда рост доходности казначейских бумаг может в конечном результате укрепить доллар против иных главных валют.

Можно предположить, что рынок золота ниже не пойдёт, - трейдеры Masterforex-V

Рынки иногда находятся в своих крайних положениях, это их свойство. Можно предположить, что рынок золота ниже не пойдёт. Технически - разворотная фигура "двойное дно" от 28.06-05.07 косвенно подтверждает возможность разворота с текущих уровней.

С точки зрения отчётов СОТ картина выглядит впечатляюще:

Золотая форвардная ставка GOFO продолжает оставаться ниже нулевой отметки.Фундаментально анализировать управляемый и совершенно непрозрачный рынок практически невозможно, но только до тех пор, пока на этом рынке есть физический товар. Заканчивается товар - заканчивается и управление, потому что управлять становится нечем.

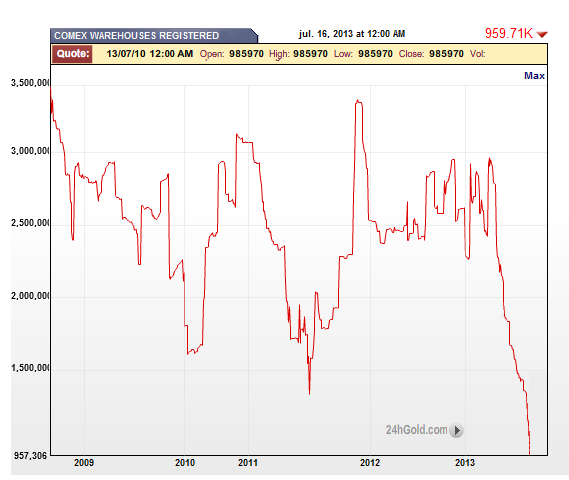

Запасы СОМЕХ продолжают снижаться, как общие, так и поставочные, категории "registered" :

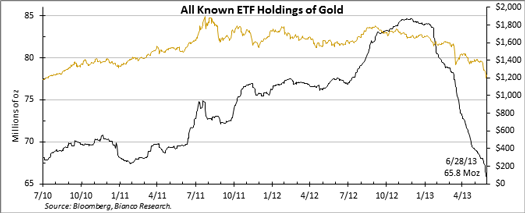

ETF`s продолжают распродажу:

Та информация, которая доступна - капля в море, нам видна лишь верхушка этого айсберга - рынка золота. Составить представление об истинных целях манипуляторов можно, только применив дедуктивный метод Шерлока Холмса, а именно: " Если взять факты и отбросить наименее вероятные, то оставшееся единственное и будет истина!".

Целей может быть несколько, основная, конечно - это управление рынком настоящих денег для сохранения доверия к бумажным деньгам правительств, финансовой системе, основанной на постоянном производстве долга. Вполне логично обрушить рынок в преддверии кризиса, который нужно оттянуть.Цель №2: перед Федрезервом сейчас стоит очень неприятная перспектива - нужно отдать Германии её 3400 тонн золота. Поскольку физического аудита этого золота не было и не будет, можно предположить, что его нет в хранилищах. Это тоже логично - Америка полвека живёт в долг, транслируя свою инфляцию на все остальные страны, так неужели, имея возможность распоряжаться чужими активами, ФРС не пустило их в оборот? Конечно, это золото было заложено, продано, отдано в лизинг с целью получения средств с последующим вложением их в более перспективные в то время активы. Нр сейчас банкам нужно выкупить золото обратно и вернуть в ФРС в соответствии с договорами лизинга. Чтобы они могли это сделать, не обанкротившись, цену на золото нужно уронить. Всё логично.

Хотя репатриацию удалось растянуть на 7 лет, уже сейчас немцы начинают справедливо удивляться, мол, где же первый транш? 300 тонн можно перевезти тремя рейсами, грузовой Boeing 747-8F способен нести 140 тонн...

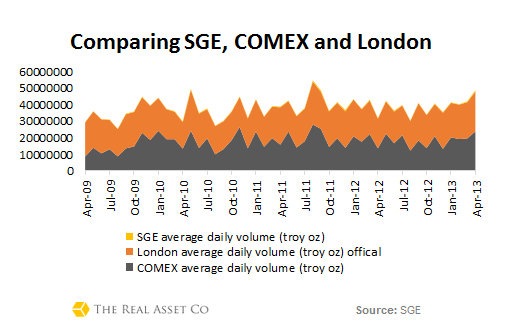

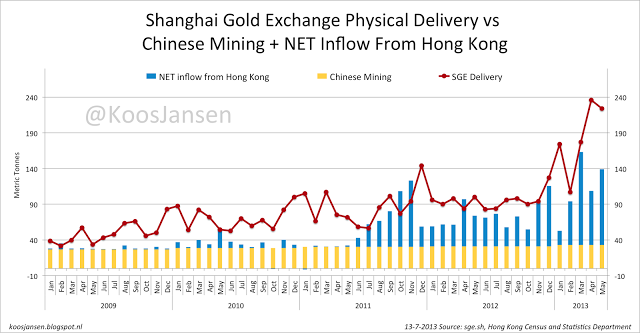

Цена была опущена, и все, кто хотел, могли купить золото... в принципе, и сейчас ещё могут. Банки США, скорее всего, купили на самом дне - подобные операции планируются очень тщательно и, естественно, секретно. Не стоит забывать, что количество золота на рынке ограничено, и когда покупают все, товар быстро заканчивается. А покупают все, у кого есть деньги - вот, например, информация о поставках на Шанхайской золотой бирже (SGE). Это небольшая (в сравнении с Лондоном и Нью-Йорком) по объёму торгов площадка:

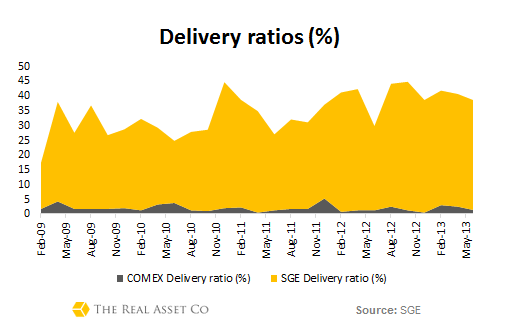

Но, если на СОМЕХ до поставки доходит всегда меньше 5% торгуемых контрактов, то на SGE этот показатель стабильно выше 25% :

Объём поставок Шанхайской золотой биржи впечатляет, он стабильно превышает импорт золота через Гонконг вместе с собственной добычей Китая:

Китай теперь негласно владеет самым большим золотым запасом на планете. Федрезерву пришлось пожертвовать золотом для спасения всей системы. Но, в любом случае, такой ценой удалось купить только отсрочку...Заключение: исходя из логики событий, рыночной конъюнктуры и конечности запасов золота можно сделать вывод о том, что золото достигло дна и развернулось. Поскольку рынок остался управляемым, скорее всего цену быстро задерут к 1500-1800, как минимум.

Взгляд - только вверх.

Рекомендации: в случае продолжения роста и закреплении выше 1300-1320 продавать путы с откатов.

- Сроки истечения активов – уменьшить для начала активы с наиболее длительными сроками истечения/уменьшить все активы равномерно?