На прошлой неделе рынки находились во «флэте». Из макро статистики можно отметить выход розничных продаж (которые могут повысить ожидания по ВВП) и «мягкое регулирование» банков. Nasdaq был сильнее «рынка», из-за корпоративных событий - положительных отчетов Oracle и RIMM, которые позитивно смотрят в будущее.

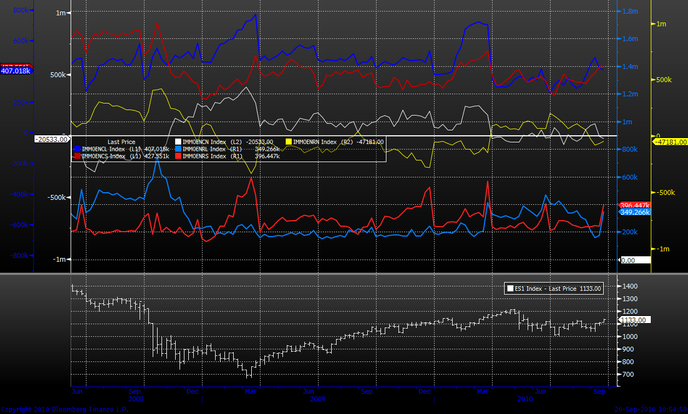

Позиции операторов

Глобально, инвестиционная идея осталась прежней. Операторы около месяца назад, начали возвращаться на фондовый рынок. Слабые же игроки недели две-три назад перевели позиции в шорт, а летом держали лонги.

По текущим позициям операторов можно предположить, что на прошлой неделе они находились вне рынка (позиции практически не изменились). А вот слабые игроки начали агрессивно входить в рынок, причем наращивают как long (покупки) так и short (продажи) позиции. Обычно, когда операторы находятся вне рынка, а слабые игроки «активно торгуют», подскакивает волатильность и на фондовом рынке преобладает флэтовое движение.

Однако, из-за смены торгуемого контакта фьючерса на индекс S&P500 и экспирации опционов, к текущему отчету следует относиться осторожно. Общая картина может быть искажена, так как позиции игроков могут меняться при фиксации опционов.

Необходимо учесть тот факт, что ввиду особенностей отчетов, отсутствуют данные с 15 по 17 сентября, а в это время рынок сделал попытку к росту, пробив зону 4-дневного флэта. Считаем, что лонги слабых игроков в это время увеличились (произошло покрытие шортов с генерацией ордеров на покупку).

В целом по фондовым рынкам можно предположить краткосрочную коррекцию на среднесрочном восходящем тренде.

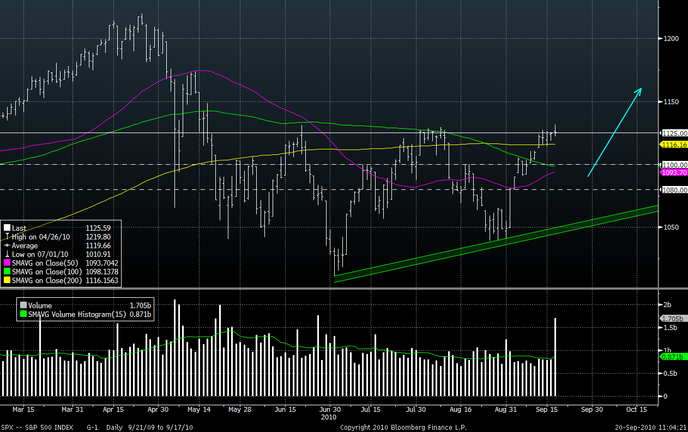

Фондовые рынки

Ожидания прошлой недели остаются в силе. В среднесрочной перспективе ожидается рост. Тот факт, что покупки практически отсутствовали при росте, наводит на мысль о краткосрочной коррекции. Сопротивление прежнее 1120-1130 – здесь наблюдались активные продажи.

Как видно, последнюю неделю рынок находится в стадии консолидации. Наиболее интересными считаем 2 торговые тактики:

- покупки на незначительных коррекциях при признаках перепроданности, с коротким уровнем фиксации прибыли (торговля во флэте)

- ввиду позитивного взгляда на рынок и значительного положительного мат. ожидания, можно проводить агрессивные покупки при углублении коррекции до уровней 1080-1050.

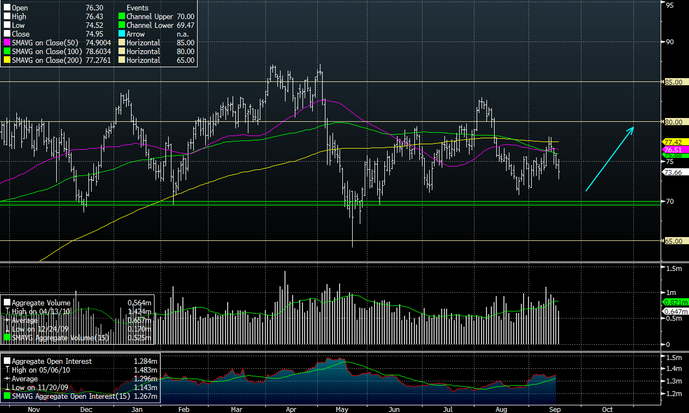

Долговой рынок

Ожидания с прошлой недели сохраняются:

"…нисходящее движение продолжиться, скорее всего, после небольшого отката вверх."

Тем более, что с фундаментальной точки зрения, доходность по ГЦБ в среднесрочной перспективе, вероятнее всего увеличится.

Золото

Рост золота свидетельствует о том, что инвесторы «прячутся» в защитном активе. Так же золото прибавляет (как и все активы) из-за ослабевающего доллара.

Ближайшей поддержкой на данный момент считаем $1250

По нефти, в среднесрочном плане, продолжаем таргетировать уровень $80. Но так же, как и на фондовых рынках, сначала ждем небольшую коррекцию.

Так как, в последние пол года на подходе к уровню $70 наблюдается устойчивый спрос, и фундаментально нефть не показала ослабевания – ожидаем, что уровень станет сильной поддержкой. А все пробои уровня вниз будут носить краткосрочный характер.

Материал подготовлен кафедрой "Портфельного Управления" факультета «Фундаментального анализа и инвестиций» Академии MasterForex-V.

Обсудить