13 сентября 2013 года агентство Bloomberg сообщило, что компания Occidental собирается продать 40% долю в своем средневосточном подразделении по цене примерно 8 млрд. долларов. Рынок сразу отреагировал на новость резким снижением цены с 92,87 доллара до 89,26 доллара (на 4% за 1 день).

Occidental Petroleum Corporation - это одна из крупнейших в мире нефтяных компаний из США. Выручка компании за 2012 год составила более 24 млрд. долларов:

- исследование и добыча углеводородов (76%): 550 000 баррелей нефти и жидкого газа, 36,3 млн. м3 натурального газа продавала компания ежедневно в 2012 году;

- производство химикатов (18,4%): хлор, каустическая сода, этилен, ПВХ, красители, пластики;

- прочее (5,6%): перевозка, складирование и прочее.

География продаж компании:

- США (63,5%),

- Катар (13,9%),

- Оман (10,7%),

- Колумбия (4,2%),

- Йемен (1,7%),

- прочие (6%).Нефте- и газодобывающая отрасли в 2013 году глазами трейдеров

Нефть. Продолжающийся конфликт в Сирии, снижение объема отгрузок нефти из Ливии в сочетании с позитивным импульсом в производственном секторе США и позитивной информацией об экономике Китая подтолкнули цены на нефть к 2-летнему максимуму около 110 долларов/баррель. Краткосрочный взгляд на нефть остается позитивным. С учетом ограниченных поставок, пока западная экономика показывает вялый рост, потребление будет расти за счет Китая, Среднего Востока, Центральной и Южной Америки.

Energy Information Administration (EIA) в своем последнем обзоре ожидает рост спроса на нефть на 1,1 млн. баррелей в день в 2013 году и на 1,2 млн. баррелей в день в 2014 году. В том же отчете EIA прогнозирует рост предложения на 0,8 млн. баррелей в день в 2013 году и 1,2 млн. баррелей в день в 2014 году.

По мнению ряда аналитиков, при уменьшении напряженности с ситуацией военного вторжения США в Сирию нефть будет колебаться в диапазоне 100-105 долларов за баррель с тенденцией на снижение.

Натуральный газ. В последние несколько лет сланцевый газ произвел тихую революцию на энергетическом рынке США. Новые технологии добычи сланцевого газа преподносятся как прорыв в поставках энергоресурсов США. Запасы натурального газа в подземных хранилищах достигли абсолютного максимума в 2012 году – 3,929 трлн. кубических футов. Переизбыток газа столкнул цены до исторического минимума в апреле 2012 года – 1,82 доллара. Однако ситуация в 2013 году несколько изменилась. Холодная зима на большинстве территорий США увеличила спрос на газ. В сочетании со стабильными объемами производства запасы уменьшились, что подтолкнуло цены к 21-месячному максимуму – 4,40 доллара. В период июль-август в США превалировала мягкая погода, что уменьшило спрос и цену.

Взгляд аналитиков на отрасль. В своем отчете от 10 сентября 2013 года агентство Moodys опубликовало свой взгляд на добывающий сектор. Moodys изменило перспективы сектора со Стабильного на Позитивный в ближайшие 12-18 месяцев. По их мнению, рост крупных добывающих компаний в 2013 году ожидается на уровне 5%.

Фундаментальный анализ Occidental Petroleum Corporation (OXY)

1. Краткое описание компании. Компания учреждена 9 апреля 1986 г. и осуществляет свою деятельность через ряд дочерних и зависимых обществ. OXY ведет деятельность в трех сегментах: нефть и газ, химическое производство и сегмент прочих видов деятельности (перевозка, складирование, маркетинг и продажи).

Сектор нефти и газа. В рамках данного сектора компания занимается исследованием, добычей и производством нефти, конденсата, натурального газа и сжиженного газа. Географически нефте- и газодобывающие точки компании находятся, в основном, в США – Калифорния, Колорадо, Канзас, Нью-Мексико, Северная Дакота, Оклахома, Техас и Северная Вирджиния. За пределами США компания оперирует в Бахрейне, Боливии, Колумбии, Ираке, Ливии, Омане, Катаре, Йемене и ОАЭ.

Сектор химической промышленности. Компания владеет 22 заводами в США и 2 заводами в Канаде и Чили. В рамках 3-го сектора компания занимается перевозками, складированием, маркетингом и торговлей.

Агентство Moodys присвоило компании рейтинг A1 в 2013 году. С 1999 года Moodys ежегодно повышало рейтинг Occidental Petroleum Corporation, начиная с Ваа3.

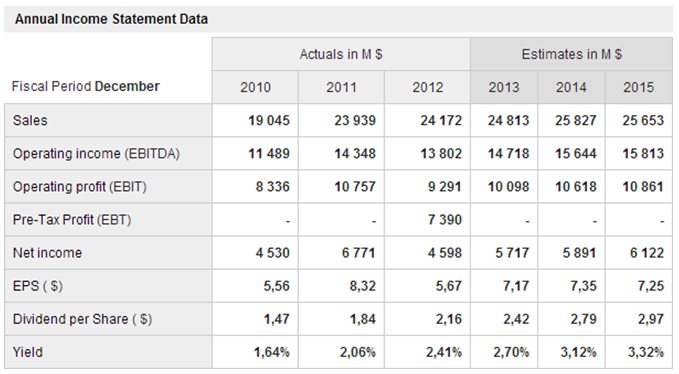

Основные показатели компании за последние 5 лет:

По такому показателю, как рыночная капитализация, Occidental Petroleum Corporation занимает первое место в мире в секторе нефте- и газодобывающих компаний (более 72 млрд. долларов). По сравнению с крупнейшими интегрированными компаниями, такими как Exxon Mobil (капитализация 389 млрд. долларов США), Chevron (239 млрд. долларов США), OXY занимает четвертое место.

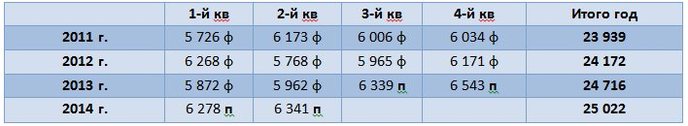

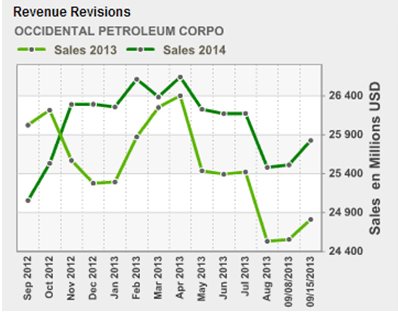

2. Фундаментальный анализ. Рассмотрим выручку компании и прогнозы по выручке (в млн. долларов США):

Примечание: ф – фактические данные, п - прогнозируемые.

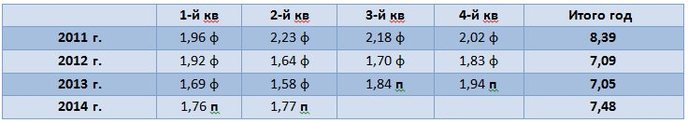

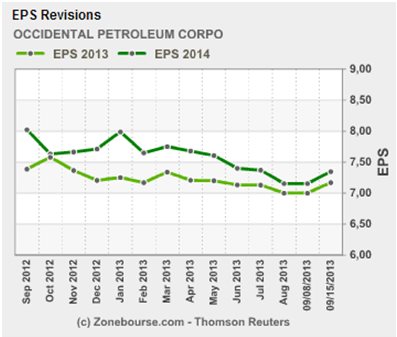

Также рассмотрим динамику EPS (прибыль на акцию):

Примечание: ф – фактические данные, п - прогнозируемые.

Также важные показатели из отчета за 2-й квартал 2013 года:

- Чистая прибыль компании за 2-й квартал составила 1 322 млн. долларов (в 1-м квартале - 1 355 млн. долл.).

- Средний ежедневный объем добычи нефти составил 772 тыс. баррелей, что выше аналогичного периода прошлого года на 0,8%.

- Операционные расходы на добычу в США существенно снизились 14,28 долл./б. против 17,73 долл./б. Y/Y. В целом по компании затраты во 2-м квартале 2013-го составили 13,40 долл./б. против 14,99 долл./б. в 2012 году.

- Средняя цена реализации сырой нефти во 2-м квартале 2013 года составила 97,91 долларов, по сравнению с 99,34 долл. во 2-м квартале 2012 г.

- Цены на сжиженный газ уменьшились на 7,8% Y/Y, цены на газ в США выросли на 83% Y/Y.

- В секторе химического производства прибыль компании упала на 25% - до 144 млн. долларов (194 млн. долларов годом ранее). Это связно со снижением объемов экспорта каустической соды и увеличением стоимости энергии и сырья.

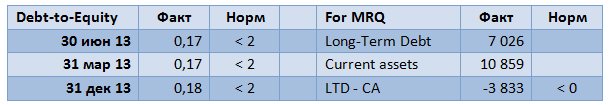

- Долгосрочный долг на 30 июня составил 7 026 млн. долларов против 7023 млн. долларов на начало года.

- Во 2-м квартале 2013 г. компания продала за 85 млн. долларов свою долю в бразильском химическом заводе.

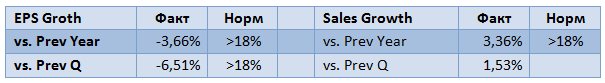

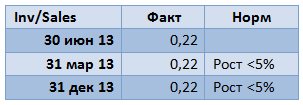

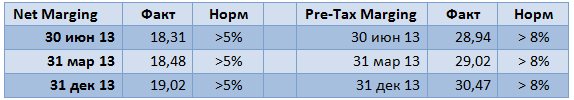

Анализ мультипликаторов (скоринговая система анализа отчетов):

В последние 2 квартала прибыль на акцию (EPS) снижалась, что является негативным сигналом. Однако прогнозы аналитиков (см. выше) показывают рост данного показателя в следующие 4 квартала.

Показатели рентабельности снижаются от квартала к кварталу, оставаясь ниже принятой в данной методике нормы. Но рентабельность компании значительно превышает среднюю по отрасли.

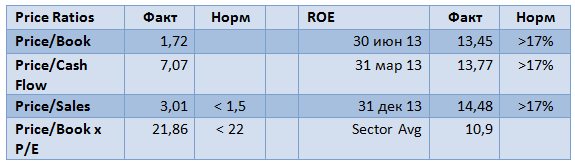

Показатель текущей ликвидности ниже нормы.

Отношение запасов к продажам показывает, не растут ли запасы быстрее, чем продажи. В данном случае рост отсутствует.

Интересным показателем является разница между долгосрочными долгами и текущими активами. По принятой методике, у финансов стабильной компании долги должны быть меньше текущих активов.

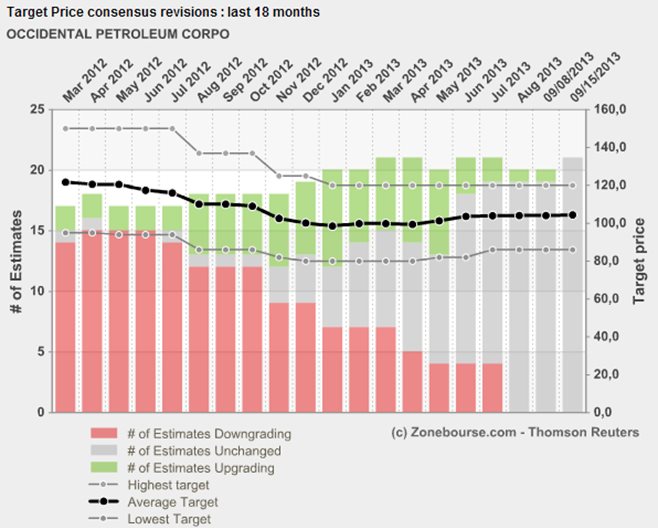

Мнения аналитиков:

Reuters: Hold-Buy.

ZACS: 3 Hold (1 – Strong Buy, 5 – Strong Sell).

Прочие брокеры: Hold-Buy.

Target price (ZACS) – 93$ (текущая цена 89,49$).

Target price (Консенсус прочие брокеры) – 104$.

3. Выводы и рекомендации. Фундаментально сильная компания, фокусирующаяся на основных видах деятельности и с рентабельностью выше среднеотраслевой. Компания предпринимает действия по снижению операционных затрат, избавляется от убыточных предприятий и долей. В целом, отрасль оценивается как растущая. Из негативных факторов следует выделить геополитическую нестабильность в регионах работы компании (кроме США), сильные колебания цен на нефть и газ. Новость о продаже долей в средневосточном подразделении вызвала снижение цены, однако в средне- и долгосрочной перспективе это, скорее, позитивная новость, поскольку деятельность компании сконцентрируется в США, с растущей экономикой и низкими рисками.

Следующий отчет компании ожидается 24 октября 2013 года. Считаем, что с учетом вышедшей новости, до отчета, цена может несколько снизиться, однако среднесрочный прогноз по компании позитивный. На технических признаках разворота можно применять стратегии, позволяющие получить прибыль на движении вверх либо колебании цены в коридоре.