Сразу скажу, что рост курса евро в четверг выше 1.2900 меня не особо беспокоит, и в конечном счете, на мой взгляд, может восприниматься инвесторами как явление временное, либо и вовсе как возможность для формирования долгосрочных «коротких» позиций по евро.

Более того, прошедшее 4 апреля заседание ЕЦБ я склонен рассматривать, как повод для пересмотра в сторону понижения прогнозов по EUR/USD на ближайшие кварталы.

ЕЦБ

Основной вывод, который напрашивается после выступления Марио Драги в четверг, сводится к тому, что ЕЦБ с высокой долей вероятности приступит уже в обозримом будущем к дальнейшем смягчению денежной политики в еврозоне, на что указывают следующие заявления.

* Восстановлению экономики еврозоны во 2п 2013 г. угрожают понижательные риски.

Здесь важно то, что во время нескольких предыдущих заседаний ЕЦБ М.Драги был определенно куда более уверен в восстановлении и ни о каких рисках не говорил в помине.

* В ближайшие недели мы будем очень внимательно изучать все поступающие данные об изменении экономической и монетарной ситуации и оценивать их влияния на ценовую стабильность.

Звучит как «нам нужно некоторое время, чтобы сориентироваться в текущей ситуации и что-либо предпринять».

В общем, Управляющий Совет ЕЦБ сейчас в некоторой спешке с учетом «сумасшедшего» марта пытается выработать дальнейшую стратегию. Сложность задачи при этом связана с тем, что инструментарий Центробанка в значительной степени уже исчерпан (ситуация патовая, инвесторы это понимают, что негатив для евро). Ставку снижать уже бесполезно, да и так мы видим, что даже при нулевых ставках в Европе наблюдается «дефрагментация», когда в Германии и на Севере деньги очень дешевые, а на юге (Италии и Испании) стоимость кредита необычайно высока, что делает политику ЕЦБ в плане ставок тщетной.

Если не брать экстра-ординарную идею со снижением депозитной ставки ниже нуля, то все возвращается к нестандартным мерам в виде накачки банковской системы ликвидностью (LTRO), в успешность чего все меньше вериться, либо применение количественного смягчения в духе Банка Японии или ФРС, к чему собственно все и идет.

Вот это и есть, пожалуй, ключевой риск для евро, учитывая масштабы падения доллара США при каждом раунде QE, а также иены с учетом последних действий BOJ. На мой взгляд, мы подходим к тому, что просто на ожиданиях количественного смягчения в Европе, а также проблем с Кипром, Словенией и другими странами, мы можем в ближайшие 6 месяцев снизиться к 1.1860-1.20, а как только ФедРезерв начнет постепенно отходить от QE, то и вовсе испытать падение ниже данной поддержки.

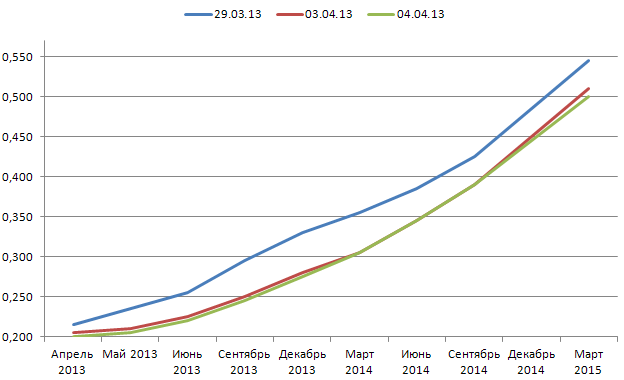

Примечательно, что кривая ожиданий по ставкам в евро не претерпела существенных изменений.

3-month Euribor (ожидаемый уровень процентных ставок на трехмесячный депозит в евро)

ЕЦБ: за кадром...

Есть ряд интересных моментов, о которых не написали ни в Bloomberg, ни в Reuters, комментируя прошедшее заседание ЕЦБ, но при этом неплохо осветили в блогах WSJ.

Речь идеи о том, что глава ЕЦБ Марио Драги пребывает сейчас в довольно-таки подавленном состоянии и, судя по всему, испытывает некоторый профессиональный кризис, что может говорить о гораздо большем чем кажется масштабе проблем в еврозоне или даже тупике, в котором оказался Центробанк.

Впечатляет хотя бы то, что пресс-конференция Марио Драги в четверг проходило при довольно-таки небольшом количестве народа, но со значительным набором пустых кресел. Большую часть времени Драги довольно-таки злобно отвечал на многие неприятные вопросы, что ряд экспертов тут же трактовал как то, что глава ЕЦБ если не надломлен, то явно пребывает в состоянии, «как вы мне все надоели». Вел себя Супер Марио как номенклатурщик или как родитель, которого достали любимые, но непослушные дети. WSJ при этом написал, что повторение мантры о том, что ЕЦБ сохранит низкие ставки столько, сколько будет нужно, говорит о беспомощности, так как ЕЦБ, ФРС и Банк Англии за все это время сделали в рамках денежной политики куда больше.

Вместе с этим из ответов на отдельные вопросы выяснилось, что «плана Б» у ЕЦБ нет, как плана действий на тот случай, если Кипр все-таки покинет еврозону (возникает вопрос, что будет с 10 млрд евро, которые в рамках операций ELA ЕЦБ предоставил банкам острова). В общем, куда ни копни, Марио Драги явно не знает, что ему сейчас делать.

Кстати, что касается сроков относительно начала нового раунда смягчения денежной политики в еврозоне (количественное смягчение/нестандартные меры) конкретики тоже нет, точнее есть ряд обстоятельств, осложняющих действия ЕЦБ. Так, в сентябре в Германии пройдут парламентские выборы, и может так получиться, что Марио Драги под натиском политического давления может решиться на новый раунд стимулирующих мер в еврозоне только после них. Тогда возникает вопрос, кто будет страховать экономику еврозону до этого момента.

В общем, если называть все своими именами, то в ЕЦБ кризис, что есть дополнительные понижательный риск для евро в перспективе текущего года.

Константин Бочкарев, глава аналитического департамента Admiral Markets