На сегодняшний, 14 мая 2013 года, день история с ФРС и неминуемым сворачиванием QE3 набирает все большую популярность на Forex и других рынках. Причем зайти к данной теме, как выясняется, можно сразу с нескольких сторон.

Те же апрельские данные по розничным продажам в США (0.1% при прогнозе -0.3%) многие трактуют не как очередное доказательство замедления американской экономики во 2кв 2013 г., а как лишнее подтверждение того, что политика ФРС действенна, и скоро придется пересматривать денежную политику в сторону нормализации.

С другой стороны, продолжаются обсуждения публикации в конце прошлой недели статьи в WSJ о том, что управляющие Fed активно работают над планом сокращения программы выкупа активов на фоне усиления инфляции и восстановления рынка труда, хотя вопрос с таймингом остается и открытым.

Скорее всего, поворотным моментом в данной истории станет публикация 22 мая протоколов к последнему заседанию ФРС и тогда же выступление Бена Бернанке. Не исключено, что ситуацию в чем-то прояснят в ближайшие дни также выступления Джеффри Леккера, Сары Блум Раскин, а также Нараяны Кочерлакоты.

Лучшим индикатором при этом сейчас продолжает оставаться динамика Treasuries.

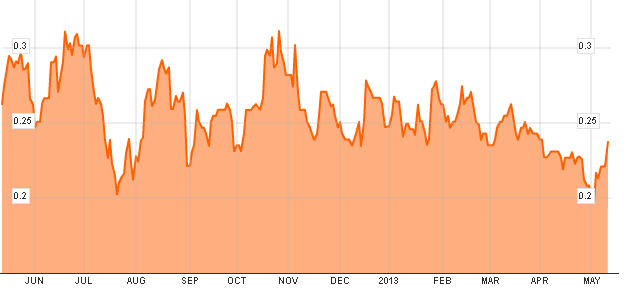

Кто-то смотрит здесь на рост доходности 10-летних гособлигаций США (график выше) в район рекордных максимумов за 7 недель. Это, а также достижение уровня в 2% или максимумов года, можно рассматривать как косвенный сигнал к укреплению доллара.

Динамика доходности 2-х летних Treasuries (график выше) при этом может быть наиболее всего чувствительна к переменам в денежной политике США. И здесь, честно говоря, чтобы говорить о грядущем сокращении QE3, хотелось бы увидеть рост доходности выше сопротивления 0.275%-0.3%, что действительно можно было бы трактовать как отдельный сильный сигнал на продажу в EUR/USD.

EUR

Что касается при этом новостей из Европы или имеющих отношение к региону, то здесь интересно следующее.

* Во-первых, мы видим, что история с Банком Японии и ралли в EUR/JPY, которое подпитывало рост в EUR/USD, постепенно сходит на нет. Рынки практически не заметили то, что G7 в этот раз даже не стало выпускать коммюнике и закрыла глаза на политику BOJ.

* Во-вторых, все проигнорировали сообщения о том, что в понедельник было принято решение о выделении Кипру первого транша помощи, хотя при другой ситуации такие новости могли бы стать хотя бы историей дня роста в EUR/USD. В общем, позиционирование, такое ощущение, на стороне продавцов евро.

Определенный понижательный риск для курса евро я бы также еще отметил в контексте того, что продажи в EUR/USD могут быть приурочены к следующему заседанию ЕЦБ 6 июня. В контексте последнего выступления М. Драги и разговоров о намерениях запустить схему, похожую на «funding for lending» (уже проводится в Банке Англии), ЕЦБ в итоге вполне может решиться начать выкупать у банков облигации, обеспеченные денежными потоками по кредитам, выданным малым и средним предприятиям, что в моменте вполне может быть отыграно как аналог смягчения денежной политики.

Очень многие отмечают, что действительно срабатывание стоп-лоссов к «лонгам» по евро и сильное падение EUR/USD мы увидим после прохождения поддержки 1.2950.

Константин Бочкарев, глава аналитического департамента Admiral Markets