В моем понимании управляющие ФРС 21 и 22 мая 2013 года нанесли сразу двойной удар по евро. Фактически ключевые фигуры Центрального банка США дали нам четко понять, что следующий шаг Fed будет связан с нормализацией денежной политики или сокращением программы выкупа облигаций QE3.

Первым фактически проговорился еще Уильям Дадли (ФРБ Нью-Йорка), который после нейтрального выступления во вторник - в среду в интервью Bloomberg уже заявил о том, что потребуется порядка 3-4 месяцев, чтобы управляющие ФРС поняли, достаточно ли хорошо чувствует себя экономика США на фоне секвестра бюджета, чтобы начать сворачивать стимулирующие меры.

Однако поворотным для валютного рынка стало именно выступление Бена Бернанке в Конгрессе США. Ключевое в прозвучавшей речи – это комментарии о том, что ФРС может сократить ежемесячную программу выкупа облигаций в течение ближайших нескольких заседаний, если будет уверенность в устойчивом росте экономики США. Ничего похожего глава ФРС и близко не говорил в текущем году, поэтому прозвучавшие заявления я рассматриваю как важный переломный момент в риторике председателя Fed.

Если объединить высказывания обоих спикеров, то получается, что уже в рамках заседания Центробанка США 17-18 сентября могут прозвучать судьбоносные заявления касательно QE3. С поправкой же на то, что речь Бена Бернанке стала сенсацией для Forex можно также предположить, что заседание ФРС 18-19 июня, как и 30-31 июля, валютный рынок теперь, опасаясь аналогичных сюрпризов, может вполне рассматривать как повышательный риск для доллара США.

С точки зрения динамики курса евро прозвучавшие в среду заявления можно вполне рассматривать как весомый аргумент в пользу снижения курса до 1.2750, а затем и к 1.2660 до или к июньскому заседанию Fed. До конца года мы и вовсе можем увидеть снижение курса в район 1.20.

Добавлю, что особое значение теперь принимает статистика из США. Любые хорошие данные будут тут же рассматриваться рынком как напоминание о том, что ФРС совсем скоро пойдет на сокращение масштабов QE3.

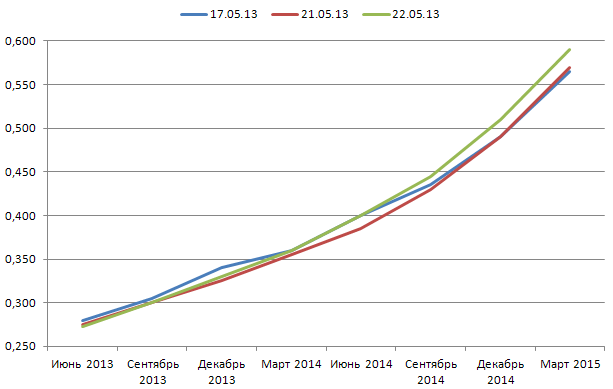

С точки зрения индикаторов рынка, положительным для доллара США, во-первых, можно считать 21 мая рост доходности 10-летних Treasuries выше 2% (сильный уровень сопротивления в текущем году). А во-вторых - нормализацию кривой ожиданий по долларовым ставкам, которая сместилась вверх на дальнем отрезке.

3-month Eurodollar (ожидаемый уровень процентных ставок на трехмесячный депозит в долларах США)

Константин Бочкарев, глава аналитического департамента Admiral Markets