Сегодня, 13 октября, курс доллара продолжил коррекционное нисходящее движение против японской иены и в первой половине европейских торгов снизился на 0,30%. Укрепление японской иены против курса доллара может происходить на фоне роста волнения инвесторов и перераспределения финансовых средств из рисковых активов фондового рынка в активы-убежища, такие как японская иена.

В пятницу, 10 октября, американские фондовые индексы закрылись на негативной территории, а сегодня, 13 октября, наблюдается рост фьючерсов на фондовые индексы: Nikkei – на 0,40%, S&P500 – на 0,29%, Nasdaq на 0,06%.

Причины обеспокоенности инвесторов и ослабления курса доллара выясняли корреспонденты журнала «Биржевой лидер» в пресс-службе брокерской компании «Пантеон-Финанс».

Волнения инвесторов перед завершением количественного смягчения в США нарастают.

В октябре Федеральная резервная система США (ФРС) планирует завершить эпоху легких денег. Это событие сказывается на поведении финансовых рынков.

ФРС приобретала правительственные облигации для того, чтобы снизить процентные ставки по кредитам, что привело к росту баланса ФРС с 955 миллиардов долларов в конце 2008 года до 4,5 триллиона долларов в настоящее время. Покупки государственных облигаций сделали американский фондовый рынок самым доходным среди рынков других активов. Фондовый индекс S&P500 вырос почти в три раза после падения в марте 2009 года.

Окончание предыдущих программ количественного смягчения QE1 и QE2 сопровождалось коррекцией фондового индекса S&P500 до тех пор, пока ФРС не запускал новую программу агрессивных стимулирующих действий.

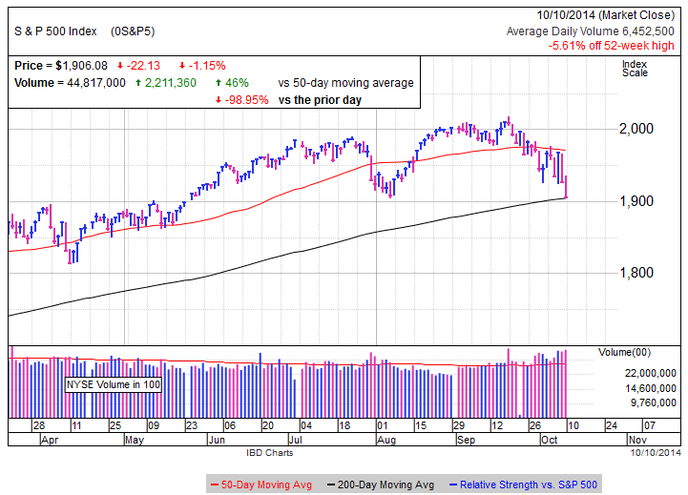

В очередной раз ФРС планирует прекратить стимулирующие экономику действия, завершив третью программу количественного смягчения QE3. Тем временем инвесторы обдумывают свои дальнейшие действия, фиксируя прибыли на фондовом рынке. Эти действия способствуют снижению фондового индекса S&P500 на более чем 1% в течение 5 торговых сессий подряд, а индекс волатильности VIX вырос с минимальных значений вблизи 11.00 до многомесячного максимума 21,24 в пятницу, 10 октября.

Рост индекса волатильности говорит о возможных сильных колебаниях котировок на фондовом рынке. В среду, 8 октября акции резко выросли после публикации протоколов сентябрьского заседания ФРС, которые показали, что представители ФРС сильно озабоченны глобальным экономическим ростом и силой курса доллара, предполагая, что время первого повышения процентных ставок может быть отложено.

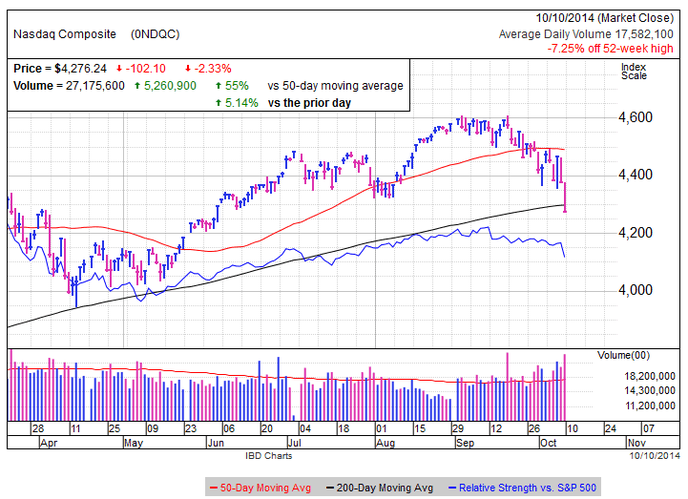

Однако после сильного роста в последующие сессии, в четверг и в пятницу, 10 октября, фондовые индексы нивелировали весь прирост и снизились – Nasdaq на 2,3%, S&P500 – на 1,1%. Индексы находятся ниже 50-дневной скользящей средней.

Распродажи акций проходили на повышенном объеме, а фондовый рынок продолжил коррекцию вниз с недавних максимумов. Соотношение купленных акций к проданным на бирже NYSE составляло примерно 4 к 1. Наибольшие распродажи наблюдались среди высокотехнологичных компаний, торгующихся на бирже Nasdaq. Пессимизм инвесторов также был связан с вероятностью третьей рецессии с 2009 года в еврозоне. Начало предыдущих двух рецессий сопровождалось снижением Nasdaq на 20%.

С другой стороны, продолжающаяся коррекция фондового рынка может способствовать выходу слабых и мелких инвесторов из рынка с тем, чтобы показать следующее ралли к новым максимумам. За прошлую неделю Nasdaq снизился на 4,5%, S&P500 – на 3,1%. С начала календарного года рост S&P500 составил 3,1%, Nasdaq 2.4%.

Озабоченность представителей ФРС ростом курса доллара может сигнализировать о «тупике», в котором оказалась ФРС перед очередным сворачиванием стимулирующих мер. В очередной раз может случиться так, что рынки «сильно расстроятся» очередной попыткой нормализации монетарной политики, и придется применять следующую стимулирующую программу. В таком случае, по мнению инвестиционного стратега Эда Ярдени, ФРС будет неявно признавать, что стратегии выхода из количественного смягчения нет. В то время как экономика управляется ФРС, завершить это управление не представляется возможным. В определенный момент доверие к ФРС будет потеряно.

Однако другой инвестиционный стратег Дэвид Коток так не считает. Он полагает, что основные риски при ужесточении монетарной политики могут отразиться на фьючерсных рынках, поскольку участники видят рост краткосрочных процентных ставок там ниже, чем полагают представители ФРС к концу 2015 года.

Рост волатильности финансовых рынков за последние несколько недель отражает волнения участников рынка по поводу удручающего влияния сильного доллара на американские корпоративные прибыли и цены на нефть.

В такой неопределенной ситуации естественны продажи акций, покупки менее долгосрочных бондов, хеджирование рисков и уход от инвестиций на рынке нефти и драгоценных металлов.

Дальнейшее развитие событий может проходить по-разному:

- первое повышение процентных ставок может состояться в июне 2015 года. При этом укрепление курса доллара уже учтено в прогнозах ФРС;

- рост доходности государственных облигаций и сильная экономика может сделать США лучшим рынком для инвесторов, поскольку после коррекции акций рост может составить 30%;

- будет запущена очередная стимулирующая экономику США программа.

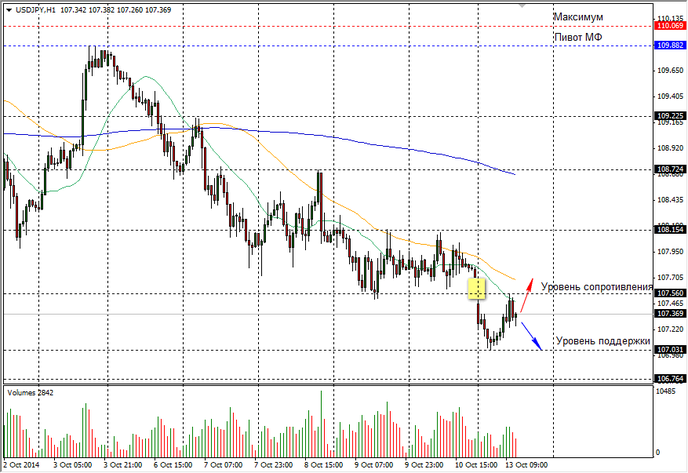

Перспективы курса доллара против иены на Форекс.

Эксперты Академии Masterforex-V отмечают на графике Н1 пары доллар-иена ценовой разрыв вниз с уровня 107,71 до 107,50, который не был закрыт. Курс доллара смог вырасти до уровня сопротивления вблизи 107,56, с которого его снижение продолжилось. На графике преобладает среднесрочное нисходящее движение.

Дальнейшее снижение котировок пары может наблюдаться район 106,76 после пробоя 107,03.

Альтернативным сценарием может стать рост пары в район 107.56 и пробой этого уровня. Рост может продолжиться к 108,15.

Трейдеры кафедры бинарных опционов Академии Masterforex-V полагают, что покупки бинарных опционов пут от откатов цены вверх при «медвежьем» тренде доллара в паре с иеной, могут принести трейдерам максимальную прибыль в размере 90% от вложенных в сделку средств.