Новости США, курс доллара. Политический кризис июля-августа 2011г. в США, чуть ли не приведшей Америку к дефолту из-за разногласий между конгрессом и администрацией президента, явно не добавил популярности в мире предыдущим программам по вливанию ликвидности в национальную экономику (QE1, QE2). Сегодня многие специалисты говорят о необходимости проведения следующей QE3, но вопрос заключается в том, нужна ли она на самом деле Соединенным Штатам и миру? Что ожидает курс доллара в случае принятия данной программы? Да и вообще, есть ли возможность для ее проведения?

Что собой представляет программа количественного смягчения QE3 и как он влияет на курс доллара в мире?

Программа количественного смягчения (Quantitative easing или QE) была разработана непосредственно для США и является инструментом кредитно-денежной политики. Она предусматривает денежные вливания государством в экономику страны с целью увеличения количества долларов, находящихся в обороте у населения. Мощный приток денежных средств (разумеется долларов - они основная валюта в мире) призван обеспечить рост потребления и производства предприятиями и физическими лицами, что впоследствии должно привести к восстановлению и стабилизации национальной экономики. Но негативным последствием проведения программы в США может стать разгон инфляции с очередной волной обесценивания курса доллара против своих основных конкурентов - евро, британского фунта стерлинга, швейцарского франка, рубля и т.д..

«Немного сильнее» - так охарактеризовали члены Комитета конгресса по бюджету текущее состояние экономики страны. Правда, некоторые их коллеги заявили, что экономика растёт несущественно, а потому улучшения, наблюдавшиеся последнее время, могут оказаться временными.

Вместе с тем, глава ФРС настроен скептически, поскольку, на его взгляд, с каждым новым заседанием "комитетчиков" испаряются шансы реализации новой программы по предоставлению ликвидности (QE3). Так, на недавно прошедшем заседании за проведение QE3 высказались всего «пара» членов Комитета. На мартовском заседании также обратили внимание на излишнюю чувствительность экономики США к инфляции, что существенно ослабило курс доллара на рынке форекс и уменьшило вероятность утверждения новой программы, хотя даже она вызвала рост евро и других валют к доллару США:

Взгляд в прошлое: каковы результаты QE предыдущих программ для США и всего мира?

Программа количественного смягчения, как инструмент кредитно-денежной политики различных государств предполагает государственные денежные вливания в экономику страны с целью увеличения денежной массы на руках. Увеличение денег у населения и предприятий должны привести:

1. К росту потребления и производства, и как следствие, к восстановлению стабильной экономической ситуации и возможному окончанию экономического кризиса в мире, а также большему укреплению доллара США;

2. К инфляции с резким падением прежде всего, курса доллара, пояснил канадский эксперт Академии Forex и биржевой торговли Masterforex-V Евгений Ольховский:

■ первая программа количественного смягчения - QE1. На реализацию данной программы, завершенной в 2009 году, было израсходовано 1,7 трлн. долларов. Она представляла собой выкуп ипотечных облигаций и казначейских бумаг с рынка. Следствием QE1 стало оживление экономики США, постепенное восстановление рынка ценных бумаг и существенный рост индексов ( вплоть до 100 процентов), с постепенной девальвацией курса доллара. До исторических минимумов были снижены ставки по ипотеке, что стабилизировало обрушившийся в кризис рынок недвижимости;

■ вторая программа количественного смягчения (QE2) проводилась с ноября 2010 г. до июня прошлого года. По мнению большинства экспертов, результаты второго количественного смягчения неоднозначны. Ведь программа привела к тому, что ФРС получила избыточную денежную массу вместо ускорения роста ВВП США, а также все возростающие темпы роста инфляции, падение покупательной способности населения. Все перечисленные факторы стали не вовремя брошенным «якорем» для экономики страны. На данную программу ФРС было выделено 600 млрд. долларов. Таким образом, с учетом расходов при реализации первой волны количественного смягчения, в общей сложности на вливание ликвидности ушло свыше 2,3 трлн. долларов, что так же привело к ослаблению курса доллара;

■ операция «Твист». Для того чтобы преодолеть последствия разразившегося в 2008 году кризиса, ФРС уже два раза приходилось запускать программы количественного смягчения (QE1, QE2): покупались казначейские бонды США с постоянным печатанием дополнительных объемов дензнаков.

Новая программа по стимулированию экономики имела название «операция Твист» (или как ее еще окрестили, - «операция поворот»). В 60-х годах предыдущего века ФРС уже проводило подобную программу. Тогда было приобретено казначейских ценных бумаг с дальнейшим сроком их погашения до 30 лет на сумму в 400 млрд. долларов. Данные средства планировалось получить за счет продаж ценных бумаг, срок погашения которых составлял не более 3 лет.

Экономика США, QE3 и курс доллара.

Несмотря на все свои проблемы, США и сегодня остается самой крупной экономикой в мире. В начале текущего года уровень ВВП Соединенных Штатов составлял 20 процентов от общемирового объёма валового продукта при 45 процентов конечного мирового спроса. Поэтому можно утверждать, что именно США представляют собой яркий пример постоянного (на протяжении 40 лет) развития приближенной к идеалам финансовой системы. Даже вопреки скептическим выкрикам некоторых игроков глобальных рынков, готовых уже сегодня "похоронить" эти самые идеалы вместе с курсом доллара США.

Однако, какая валюта может заменить доллар в мире? Увы ее нет, т.к.:

1. Евросоюз, например, с его долговыми проблемами и нестабильностью евро, не то что идеалов, даже "удовлетворительных" финансовых оценок вряд ли может удостоиться в ближайшее время.

2. Швейцарскому франку или британскому фунту стерлингу никто не позволит управлять миром при главенстве США;

3. Страны экспортеры, так же не заинтересованы иметь сильную валюту в своих странах (юань, йена, рубль), да и вряд ли США и ЕС добровольно захотят переместить финансовый центр мира в Пекин или Москву.

Так что, господа скептики, ухмыляющиеся при упоминании QE3, как ни крути, но для инвесторов доллар является единственным вариантом что обеспечивает фундаментальную основу для курса доллара.

Дефицит текущего торгового баланса США:

Тем не менее, безоглядно бросаться в заморские объятия не стоит. И великие испытывают падения, США не исключение. Ведь вопреки всем оптимистическим заявлениям Вашингтона, чиновников Всемирного Банка и МВФ в отношении экономики США с неприкасаемым авторитетным долларом (как основной мировой валюты), дисбалансы постепенно набирают обороты. Цифры говорят сами за себя: 10,3 процентов ВВП дефицита федерального бюджета, ставшим уже «хроническим», непомерная долговая нагрузка страны на экономику (свыше 102 процентов ВВП), 3,5 процента ВВП дефицита торгового баланса, непокрытые обязательства правительства по социальному обеспечению населения (более 250 процентов ВВП). И все это, если не брать во внимание избыточное потребление домашних хозяйств, на фоне огромных долгов (125 процентов) и низкой нормы сбережений (4,5 процента) создает крайне сложную ситуацию в стране.

Активы ФРС США, динамика:

Только благодаря колоссальным эмиссиям ФРС, проводимым с начала разразившегося кризиса 2008 года, которые суммарно превысили 2,5 трлн. долларов (или 17 процентов ВВП страны), удалось избежать сползание экономики в рецессию, то есть полного краха финансовой системы, обнищания населения обвала в промышленности. Да, на сегодняшний день можно отметить позитивную тенденцию в экономике. Но оправданы ли она фундаментально?

В первом квартале 2011 года темпы роста экономики США ускорились с минимального значения в 0,4 процента до 3,0 процентов в конце года. Более того, наметился рост продаж автомобилей. Так, всего за полгода показатель достиг новой отметки (после максимума в 2007 году) в 14,1 млн. единиц за год. Также вырос PMI Чикаго (индекс деловой активности) до 64 пунктов, а индекс деловой активности в сфере услуг (ISM) подскочил до 56,8 пунктов.

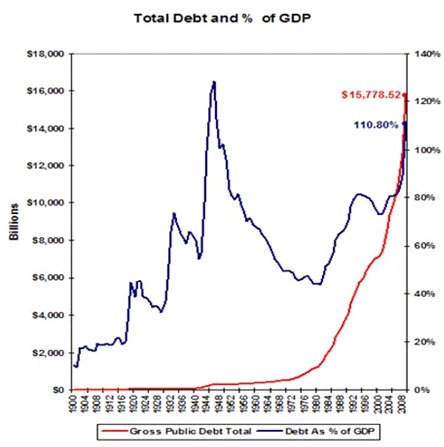

Государственный долг США (динамика в трлн. долл. и в % отношении к ВВП):

Как видим, Вашингтону удается поддерживать иллюзию стабильности и перспективы возникновения «ростков роста». Но на самом деле весь этот рост спонсируется напрямую колоссальными вливаниями Федеральной резервной системой. Кроме того, дефицит бюджета постоянно поддерживается на уровне свыше 10 процентов (уже в течение 3,5 лет), а уменьшающийся потребительский спрос замещается лишь государственными расходами.

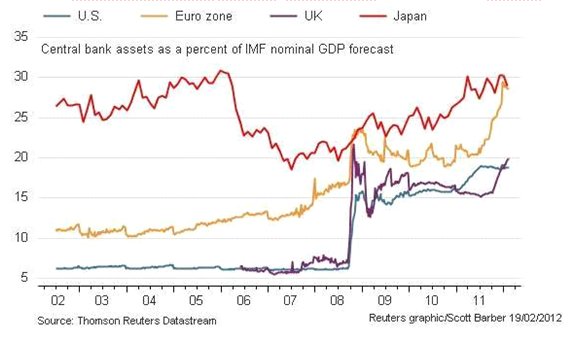

Масштаб денежно-кредитной эмиссии, крупнейшие Центробанки (активы в % ВВП):

Вместе с тем постоянно поддерживается (опять же за счет бюджета) фиктивный спрос на собственные бумаги, а удержание стоимости заимствований на очень низком уровне позволяет занимать (при учете инфляции) под отрицательную ставку. Все это достигается целым рядом инструментов.

В первую очередь созданием спроса на выпускаемые долговые бумаги занимается контролируемая основными банками Уолл-Стрит ФРС, нарастившая масштабы эмиссии с первоначальных 850 млрд. долларов (в 2008 г.) до 3 трлн. долларов по итогам февраля текущего года.

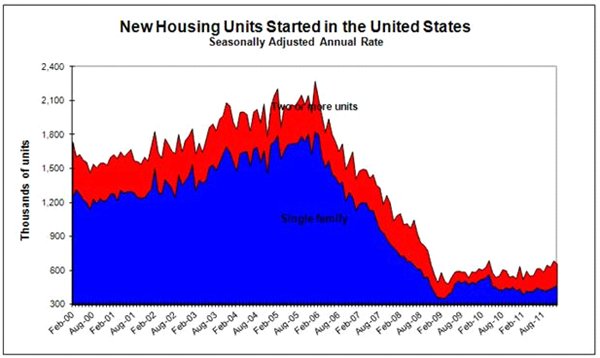

Количество новостроек в США:

Особое внимание инвесторам следует обратить на эффект "низкой базы": в первом квартале 2010г. прирост составил свыше 3,9 процентов, а в последнем квартале этого же года он едва вышел на уровень 2,3 процента. Скачок нереализованной продукции потянул на 20,6 процентов совокупные инвестиции и породил сегодняшнюю иллюзию текущего оживления инвестиционной, а также деловой активности в стране. А потому даже выход довольно хорошей отчётности по ВВП США в III -м кв. не способен поменять общую необнадеживающую картину: темп роста деловой активности в экономике ускорился с 0,4 процента в 1-м кв. 2011г. до 3 процента по итогам 4-го кв.

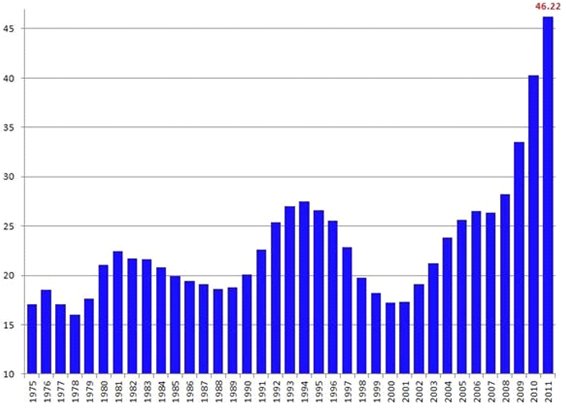

Численность граждан, получающих талоны на питание:

Не намного лучше обстоят дела в строительной отрасли и на рынке недвижимости. Общая доля рынка составляет (в период с 2002 по 2007гг) свыше 45 процентов прироста ВВП и примерно 14 процентов общей добавленной стоимости; объём продаж на рынке новостроек по сей день в 5 раз ниже докризисного уровня (0,32 и 1,52 млн. домов). Количество начатых строительств рухнуло с 2,3 млн. до 650 тыс.; расходы домашних хозяйств на строительство снизились на 33,8 процентов - с уровня 1,23 до 0,86 трлн. долларов.

Курс доллара или что можно ожидать от Бена Бернанке?

Бен Бернанке возможно и удержится от увеличения стимулирующих финансовых мер, но лишь, в случае если страна покажет уверенный рост и уровень инфляции ниже 2 процентов. Для того чтобы одобрить новый план количественного смягчения потребуется, чтобы конгрессмены "увидели" серьезные экономические волнения. Как заявил президент ФРС Атланты Деннис Локхарт – «в имеющихся данных а, следовательно, и прогнозах достаточно позитива, что бы не видеть явной необходимости в новых мерах». Тем не менее, исходя из последней информации по состоянию экономики США, ее дальнейшее спонсирование, скорей всего, продолжится.

Относительно ситуации на валютном рынке форекс EUR/USD(Курс евро к доллару), то, судя по всему началась третья волна вверх к движению вверх от января-февраля. В этой волне видна начальная фаза первой подволны, также можно выделить начало внутренних коррекционных движений. На следующей неделе ожидаю продолжение внутренней коррекции, эта подволна направлена вниз, но открывать продажи в ней слишком рискованно - рынок очень неустойчивый и может резко дергаться в любые стороны. Более перспективным направлением торговли видится открытие покупок с сильных откатов рынка вниз, пояснил в интервью "Биржевому лидеру" Илья Преслер, руководитель кафедры ДФВА Академии Masterforex-V: о судьбе курса доллара США.

Редколлегия отдела "новости США" журнала «Биржевой Лидер» совместно с экспертами Академии форекс и биржевой торговли Masterforex-V проводит опрос на форекс форуме: как вы cчитаете, что ожидает курс доллара в 2012г.?

- курс доллара вырастет;

- курс доллара упадет независимо от программы QE3;

- курс доллара останется в долгосрочном флете по отношению к евро и своим основным конкурентам.