Нередко российские обозреватели и эксперты обращают внимание на рост задолженности американского правительства. Для инвесторов в долларовые бонды тенденция является дополнительной возможностью, об этом сообщают журналисты раздела «Инвестиции» интернет-издания для деловых людей «Биржевой лидер» со ссылкой на Forbes.

Генеральный директор УК «АриКапитал» Алексей Третьяков в публикации своего блога пишет, что инвесторам в долговые бумаги январь текущего года преподнес приятный сюрприз. За счет роста котировок облигаций всего за 1 месяц многие управляющие получили доходность, которую не стыдно показать как годовой итог.

Учитывая то, что большинство аналитиков западных инвестиционных банков прогнозируют несколько повышений ставки Федрезерва, такие результаты января можно считать весьма неожиданным стартом. Кроме того, эксперты ожидают рост доходности 10-летних американских гособлигаций до 3,1 процента и расширение кредитных спредов.

Алексей Третьяков полагает, что в создавшейся ситуацией инвесторам следует наступить на горло двум своим извечным врагам (страху и жадности), присоединившись к ралли зарубежных корпоративных облигаций. На сегодняшний день ралли еще в начальной стадии. При этом инвесторам не нужно бояться роста ставок и не пытаться определить момент, чтобы приобрести бумаги по более низким ценам. Существует несколько причин, чтобы в текущем году сделать ставку на этот сегмент глобального долгового рынка:

- развитые рынки сейчас могут принести больше дохода, чем развивающиеся. Синхронное снижение роста экономик США, Китая и Евросоюза может стать причиной падения цен на нефть и металлы. Также увеличиваются и политические риски.

Кроме очевидных негативных последствий замедление экономики дарит корпоративным эмитентам некоторые преимущества. За счет падения цен на сырье производители могут сгладить снижение спроса. Наблюдая за замедлением экономического роста, ведущие мировые центробанки смягчают монетарную политику, январская заседание ФРС США можно считать подтверждением этого тезиса. Монетарные власти развивающихся стран вынужденно удерживают высокие ставки;

- период высоких долларовых ставок явно завершается. Для долларовых облигаций тревожный на первый взгляд рост задолженности правительства США является скорее дополнительной возможностью, чем фактором риска. Опыт Великобритании, Японии и ряда европейских стран указывает на то, что вслед за ростом отношения размера долга к ВВП, как правило, происходит снижение процентных ставок.

Доходность казначейских облигаций США будет снижаться.

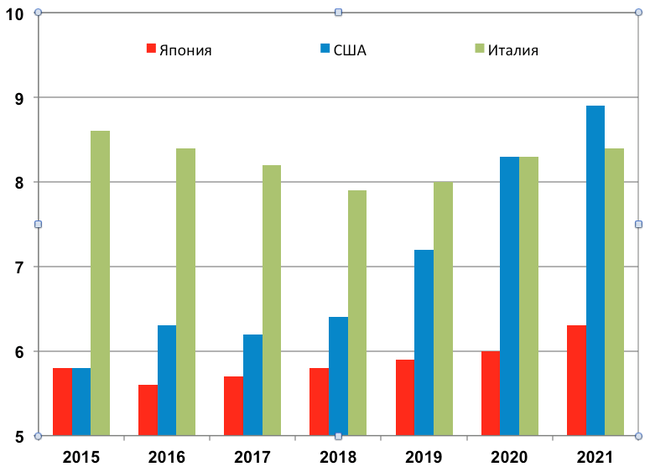

Реализуемая американским президентом Трампом налоговая реформа спровоцировала рост дефицита бюджета и ускорила увеличение госдолга. Однако основной проблемой является политика Федрезерва. Из-за роста ставок процентные расходы Вашингтона отнимают намного большую долю бюджета, чем в Японии, которая является страной с самым высоким госдолгом в мире. В следующем году США по этому показателю обгонят Италию, самую проблемную страну еврозоны.

Вполне возможно, что во время следующей рецессии Федрезерву придется сделать то, что несколько лет назад сделали центробанки Японии и Европы. Речь идет об обнулении не только краткосрочной процентной ставки, но и доходности по долгосрочным облигациям.

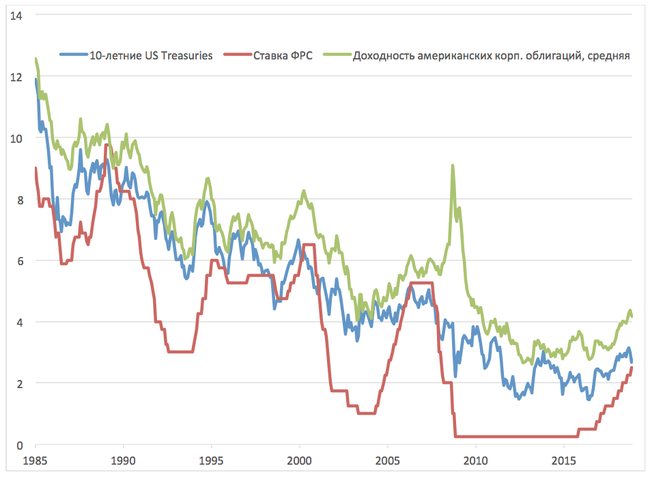

Любые прогнозы экспертов всегда можно сравнить с выводами, полученными при применении принципа regression to the mean. Как известно, рыночные индикаторы всегда возвращаются к своим средним значениям или повторяют собственное поведение в аналогичных точках предыдущих циклов. Интересные выводы о реакции рынка позволяет сделать анализ динамики доходности облигаций во время завершения предыдущих циклов ужесточения монетарной политики.

На последнем заседании американский регулятор объявил о паузе в цикле повышения ставок. За предыдущие 30 лет рынку пришлось пережить 4 цикла повышения ставки (в 1989, 1995, 2000 и 2006 годах). Каждый раз в подобной ситуации доходность американских облигаций Казначейства (US Treasuries, UST) проходила через максимальную отметку цикла незадолго до или в момент последнего повышения ставки Федрезерва. В актуальном цикле, возможно, пик доходности по облигациям Казначейства пришелся на ноябрь минувшего года. С тех пор доходность по 10-летнему бенчмарку опустилась на 0,5 процентных пункта (с 3,2 до 2,7 процента).

Также опыт прежних циклов показывает, что лучшим временем для инвесторов, работающих с облигациями, были первые полгода после начала «монетарной» паузы. В среднем в этот период доходность UST за первые 3 месяца сокращалась примерно на 10 процентов, в следующие три месяца фиксировалось снижение еще на 2 процента. В период с 6 по 10 месяц доходность снижалась на 7 процентов, после чего отыгрывала часть предыдущего падения.

Это значит, что в первом квартале текущего года доходность, скорее всего, опустится с 2,7 до 2,5 процента (до текущего уровня процентной ставки американского регулятора). При сохранении тенденции к замедлению экономического роста в США, Китае и еврозоне следующая волна снижения доходности (до 2,25 процента) придется на 3 квартал. При этом снижаться ниже уровня 2,25 процента доходность вряд ли будет. Подобное может произойти при явных признаках рецессии и на фоне полной уверенности участников рынка в дальнейшем снижении ставки ФРС США.