Если чему-то нас и научил кризис 2008 года, так это важности правильно диверсифицировать свой инвестиционный портфель.

Если чему-то нас и научил кризис 2008 года, так это важности правильно диверсифицировать свой инвестиционный портфель.

Майкл Дж. МакФарлин

Еще один момент: если вы думаете, что ваш портфель уже достаточно хорошо диверсифицирован, то возможно вам понадобится проверить это еще раз. В то время многие думали, что их портфели были достаточно хорошо диверсифицированы, однако это не уберегло их от убытков, когда многочисленные активы, которые ранее казались абсолютно несвязанными, двигались в одном направлении, разоряя инвесторов.

На сегодняшний день, ломая голову над тем, каким должен быть диверсифицированный портфель и - что еще важнее - как его составить, вы рискуете превратить процесс диверсификации в суровое испытание. У каждого аналитика и консультанта по инвестициям есть свое собственное мнение. Чтобы помочь вам облегчить себе эту задачу, мы предлагаем вам 10 правил диверсификации портфеля:

1. Начните с целей (и представьте себе конечный результат).

Диверсифицированный портфель – это не какой-то универсальный продукт. Напротив, его нужно персонализировать, исходя из ваших личных долгосрочных инвестиционных целей, в то же время учитывая текущие личные обстоятельства. По мнению Майкла Ловенгарта, главного специалиста в области стратегического инвестиционного планирования при E*TRADE Capital Management, ваши личные обстоятельства должны учитывать ваше текущее финансовое состояние, ожидаемые расходы в будущем, и насколько далеко вы от выхода на пенсию. По его мнению, цель выбора активов заключается в том чтобы удостовериться, что уровень волатильности вашего портфеля согласуется с вашими целями, личными обстоятельствами и терпимостью к рискам. Ваш темперамент также следует учесть. Если слишком рисковые активы постоянно держат вас в состоянии стресса, то возможно лучше было бы подобрать менее рисковые активы в качестве альтернативы для формирования своего инвестиционного портфеля.

2. Стремитесь снизить совокупный риск.

Диверсификация портфеля преследует две цели. Снижение совокупного риска является одной из них. Если у вас в портфеле несколько активов, и если один из них приносит убытки, то остальные вам приносят прибыль, что в совокупности снижает общую волатильность вашего портфеля. Диверсификация снижает риски. Вместо того, чтобы застрять в одном из секторов, который временами может показывать не лучшие результаты, диверсифицированный портфель дает вам возможность двигаться к дальше к своей цели. Так считает Майкл Кларк, исполнительный директор Clarke Capital Management.

3. Стремитесь улучшить совокупный результат.

Вторая цель диверсификации портфеля заключается в том, чтобы извлекать максимальную выгоду из тех рынков, которые показывают лучшие результаты. Диверсификация позволяет получать не только защиту при управлении многочисленными активами в том случае, если один из них показывает плохие результаты, но и выгоду в том случае, если некоторые активы показывают отличные результаты.

4. Инвестируйте в различные виды активов.

Традиционно считалось, что инвестиционный портфель является диверсифицированным в том случае, если он сочетает в себе акции и облигации. По мере того, как инвесторы становились все более изощренными, они стали инвестировать в товарные и валютные рынки, рынки недвижимости. Для того, чтобы снизить риск и увеличить прибыль, инвестирование в различные классы активов помогает сохранять соотношение между активами вашего портфеля. У каждого класса есть свои собственные катализаторы и свои преграды. Но когда они находятся в сочетании, это помогает смягчить процесс управления инвестиционным портфелем и избежать сильных потрясений.

5. Инвестируйте в разные сектора внутри определенных классов активов.

Это также помогает снизить риск и увеличить прибыль, как и в случае с инвестированием в различные классы активов. Просто включить в свой портфель акции, облигации и активы товарной биржи будет недостаточно, так как, например, на рынке акций существует много секторов - от здравоохранения до металлургии - облигации варьируются в зависимости от срока погашения, а на товарном рынке торгуются энергоносители, металлы, продукты питания и т.п.

6. Выбирайте те активы, которые показывают хорошие результаты в бычьем, медвежьем и боковом тренде.

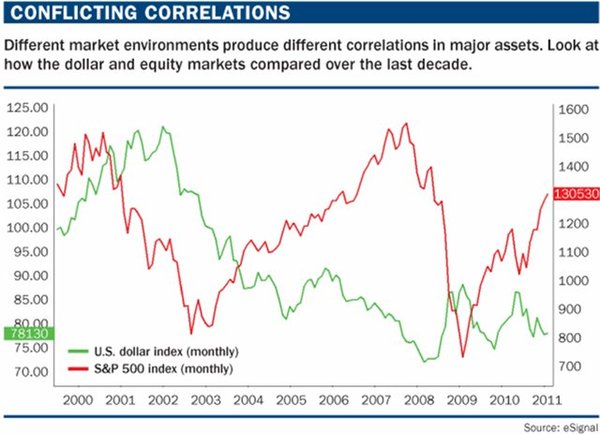

На самом деле этот пункт только подчеркивает важность диверсификации рынка. Не стоит класть все яйца в одну корзину, так как рынок может показывать хорошие результаты в бычьем тренде, но при смене тренда на медвежий результаты станут плохими. Напротив, рекомендуется выбирать активы с негативной корреляцией, т.е. когда один актив идет вверх, а другой идет вниз. В качестве примера можно привести сочетание доллара США и сырой нефти, а также акций и облигаций. Конечно же, зачастую во время кризиса такого рода соотношения опускаются до 1.0, но некоторые стратегии могут справиться и с этим. Хорошим решением было бы понаблюдать за тем, как различные активы ведут себя в различных условиях.

7. Создайте четкий план для восстановления баланса портфеля и строго придерживайтесь его.

Если вы правильно структурировали свой инвестиционный портфель, то вполне допустимо и ожидаемо то, что рано или поздно некоторые активы начнут превосходить остальные в плане результативности и со временем они начнут составлять большую часть вашего портфеля (в процентном соотношении). Это время, когда стоит восстановить баланс и привести ваши инвестиции в соответствие друг с другом. Г-н Ловенгарт считает, что если у вас есть дисциплинированный план по восстановлению баланса своего портфеля, то вы можете извлекать выгоду из различных ценовых движений различных активов вашего портфеля. По его мнению, дисциплина позволяет автоматически продавать те активы, которые показывают лучшие результаты и покупать те, которые показывают худшие результаты. Таким образом, по его мнению, вы будете продавать “вверху” и покупать “внизу”.

8. Никакого “заимствования” (компенсации) для одного класса актива за счет другого, кроме случаев восстановления баланса.

Торговля иногда может быть сопряжена с эмоциями, которые мешают трезво оценивать ситуацию. Порой может появляться желание отказаться от инвестиций, которые не окупают себя в краткосрочной перспективе, и инвестировать больше в те активы, которые показывают превосходные результаты. Такого рода решения следует принимать очень осторожно, потому как на этом погорело уже немало инвесторов. Составление плана для восстановления баланса необходимо именно с той целью, чтобы избежать этого эмоционального вмешательства. Г-н Ловенгарт считает, что именно дисциплина помогает делать то, чего вам не хочется, но то, что будет в ваших интересах.

9. Протестируйте ваш портфель на исторических данных, но учитывайте при этом текущие рыночные условия.

Тестирование на истории может помочь вам увидеть взаимосвязи между активами вашего инвестиционного портфеля, а так же результаты в зависимости от различных рыночных условий. Однако советники по инвестициям привыкли говорить, что прошлые результаты не гарантируют того, что в будущем они будут такими же. Исторические данные могут лишь дать какую-то базу, каркас, однако для более эффективного формирования своего портфеля следует обязательно учитывать текущие рыночные условия. Мы можем узнать многое из прошлого, но будущее рынков формируется текущими условиями.

10. Периодически тестируйте взаимосвязь между активами.

Если мы и можем полагаться на что-то при торговле на рынках, так это на то, что они постоянно изменяются. Год назад они были в отрицательной корреляции, а сегодня они могут двигаться “в ногу” (см. рис."Conflicting correlations"). Соответственно, простого восстановления баланса порой недостаточно. Иногда просто необходимо проверять корреляцию между определенными активами своего портфеля на предмет изменений. По мере того как рынки изменяются, вам необходимо принимать взвешенные решения о том, какие изменения стоит произвести внутри своего инвестиционного портфеля, чтобы приспособиться к новым рыночным условиям.

Эти правила помогают избежать излишней субъективности при принятии важных решений относительно диверсификации инвестиционного портфеля и последующего управления им.

Ваш портфель должен соответствовать вашим потребностям. К сожалению, в прошлом не все потенциальные классы активов были доступны широкой массе инвесторов. Однако сегодня, благодаря фондам взаимных инвестиций и прочим инновационным фондовым структурам, практически любой инвестор может получить доступ к товарным, валютным, фьючерсным и другим рынкам. Теперь любой инвестор может по-настоящему диверсифицировать свой портфель.

Комментарий сотрудников Кафедры Портфельных Инвестиций:

Портфелем в первую очередь надо управлять, а диверсификация - это всего лишь часть портфельного управления.

Представьте диверсифицированный бизнес. К примеру, возьмём General Electric, в чьи активы входят производство, торговля, финансовые институты и прочее. Можно ли его просто так отправить вплавь на долгий срок, ведь согласно этим 10 правилам бизнес диверсифицирован? По принципу «купил и забыл»? Что станет с таким бизнесом в случае отсутствия управления со стороны менеджмента, думаю комментировать нет надобности.

Какие выводы можно сделать из этого простого правила? Диверсификация - это всего лишь часть портфельного управления. Портфельные Инвестиции - это такой же «бизнес», как и любой другой, будь то производство, либо услуги. При этом главной целью любых инвестиций является максимизация прибыли, с контролем рисков, принимаемых на инвестированный капитал. А без рисков, как говорится, нет и премии за риск.

На кафедре Портфельных инвестиций мы учим именно управлять портфелем инвестиций. Решение при инвестировании денег в активы принимаются на основе инвестиционных идей и анализа рыночной конъюнктуры, с учетом всех рисков, связанных с этой инвестиционной идеей, а не простой покупке всех секторов с целью максимально диверсифицировать портфель.

На кафедре мы учим применять 3 портфеля

1.Портфель с фиксированной доходностью (депозиты и облигации). Согласно МСФО называется «Портфель Инструментов, удерживаемых до погашения». Кажется, просто вложись в инструменты с фиксированной доходностью и езжай на курорт отдыхать.

Из графика видно, за два месяца долговые инструменты потеряли в цене 40%. Хотя нас всех учили и учат, что инструменты с фиксированной доходностью (депозиты, либо облигации) приносят постоянную прибыль, и там нет ценовых рисков, как в акциях. Что это надежно и гарантировано. Из этого можно сделать вывод: либо вообще не вкладывать деньги в инструменты с фиксированной доходностью, либо делать это с умом (т.е. управлять). Учитывать риски, связанные с этим видом портфеля, а именно кредитные, процентные риски, инфляцию (в некоторых случаях заработать дополнительную премию при сохранении того же уровня рисков путем ребалансировки портфеля в индексированные по инфляции ЦБ), ну и наконец, дюрацию портфеля с фиксированной доходностью.

2.Индексная часть портфеля. Согласно МСФО он называется «Портфель Инструментов, имеющихся для продажи». В этом виде портфелей удерживаются ценные бумаги, коррелирующие с основными фондовыми индексами, в основном используются голубые фишки, либо фондовые индексы опять же на основе инвестиционных идей. Именно эта часть портфеля позволяет избежать риска потери «Up-Side» т.е. риска потерять «возможность заработать». Когда по телевизору все «аналитики» и «экономисты» с дипломами именитых Высших Учебных Заведений в один голос уверяют всех, что кризис ещё не закончился, что безработица в США ещё не пришла к докризисному уровню и что надуваются очередные пузыри, и, как полагается, страшно инвестировать в акции голубых фишек, индексные фонды - в этот самый момент и упускается возможность заработать на фондовом рынке. Именно эту часть портфеля необходимо защищать от повышенной волатильности (проливы, Shake out) используя все возможные инструменты.

3.Торговая часть портфеля. По МСФО «Портфель инструментов для торговли». В этой части используется активные среднесрочные торговые тактики для повышения доходности портфеля в целом.

А также доход, полученный из этой части, позволяет либо покрыть расходы по защите Индексной части портфеля от повышенной волатильности на рынках, (т.е. как минимум снизить потери на даун трендах), либо защитить от потерь, связанных с кредитными и процентными рисками по Портфелю фиксированной доходностью. Ну, и наконец, сократить расходы по диверсификации портфелей. Хочу подчеркнуть именно «расходы» так как в нашем мире ничего бесплатного не бывает (помимо дырки в бублике). И любая диверсификация либо защита активов потребует от Инвестора дополнительных расходов.

Если читатель собирается заниматься инвестированием своих кровно заработанных денег, ему необходимо не только понимать инвестиции в части их диверсификации, но и относиться к этому как к бизнесу, которому необходимо учиться.

Также необходимо понимать, что те, у кого вы будете приобретать Ценные Бумаги, поступают именно так, а именно: занимаются портфельным управлением; это их основной бизнес, и делают «они» это на очень высоком профессиональном уровне.