Кевин Кломбис

Кевин Кломбис

Создается впечатление, что в течение последних 15 месяцев рынки потрясают непрерывные кризисы. Только утряслось с Грецией, как волнения обрушились на Северную Африку и Ближний Восток. Долговой кризис охватывает одну страну Европы за другой с ошеломляющей скоростью. Вероятно, из всего этого можно извлечь тот урок, что нет четкой программы, каким курсом следовать: инфляция ли, дефляция, и как быть с ужесточением политики центральных банков. Думается, что ситуация прояснится, когда Центральный Европейский Банк и Банк Китая найдут свои точки опоры.

В любом случае новости поистине потрясающие. Возможно, наилучшее, о чем мы можем писать, это то, что на фоне всех плохих новостей последнего времени, тот факт, что большинство рынков ценных бумаг держатся гораздо выше своих 200-дневных экспоненциальных МА, являет событие, вызывающее смешанное чувство между восхищением и потрясением.

Внизу представлен график, сравнивающий состояния рынков фьючерсов меди и 10-летних казначейских ценных бумаг.

Мы уже убедились, что «кризисные» рынки создают замечательные возможности для того, чтобы покупать. Изюминка в том, что нужно чувствовать, где это самое дно, от которого можно стартовать, так как «кризисные» рынки имеют тенденцию к падению на большие величины за короткие промежутки времени. Одним из инструментов, способствующим оценке «кризисного» тренда, может стать падение доходности долгосрочных казначейских обязательств. В моменты неясностей деньги покидают рынки с повышенными рисками и перемещаются на относительно устойчивые рынки казначейских обязательств.

В прошлом году «кризис» иссяк в третьей четверти и, как результат, восстановление рынков началось с фьючерсов на медь, достигших новых высот после 6 месяцев перегруппировки и тем самым ознаменовавшим конечную точку падения доходности для фьючерсов с 10-летним сроком истечения.

К чему мы клоним? Если рынки движутся практически экспоненциально по направлению к «кризису», и если медь выступает в качестве модели циклического движения, то возможно наилучшим вариантом развития событий стало бы пробитие медью уровня 4.60 в течение нескольких последующих недель. Ее новые уровни стали бы стимулом к росту доходности и возвращению денег на рынки с большей отдачей.

Рынки акций и облигаций

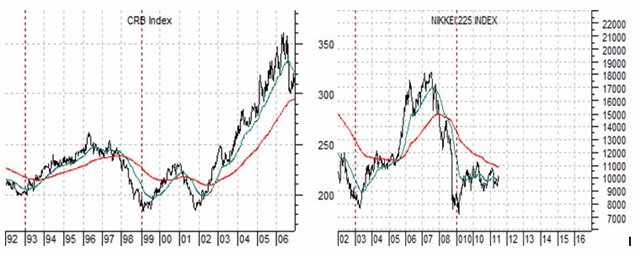

На нижеприведенных графиках прослеживается поведение индекса CRB в период с 1992 по 2007 годы и индекса Nikkei 225 за период с 2002 года по наши дни. Мы уже несколько раз обращались к этой теме за последние недели, включая вчерашний обзор, но все же этому есть необходимость для закрепления аргумента.

Пик индекса Nikkei последовал через 10 лет после пика CRB, так что предположение о возникновении аналогичной ситуации с минимумом не лишено смысла. Принимая во внимание тот факт, что индекс CRB достиг своего первого минимума в начале 1999 года, а Nikkei – в 2009-м, нам думается, что у последнего есть хорошие перспективы роста в последующее десятилетие. Вопрос в том, когда и от какого уровня? Если мы будем принимать упомянутые данные о минимумах буквально, то следует предположить, что подъем начнется не ранее последней четверти этого года, возможно, в первой четверти 2012 года.

С другой стороны, мы полагаем, что индекс CRB стал набирать обороты уже в 1999 году, и что коррекция 2001 года лишь только сумела удержать его «заниженным в отношении тренда», дав старт беспрецедентному росту цены в промежутке 2002-2006 годов.

Вывод: в долгосрочной перспективе будут преобладать «бычьи» настроения. В краткосрочной перспективе такой ясности нет.

Улучшение тренда может в начале потребовать ослабления на самых различных графиках, отображенных ниже. Величина соотношения золота и индекса CRB все еще продолжает расти, как и спред между доходностью по 30-ти и 5-тилетним казначейским бумагам. Численное значение комбинации японской йены и фьючерсов на 10-летние государственные облигации по-прежнему растет; кросс курс швейцарского франка и евро тоже. Усложняет картину то, что мы уже практически перешагнули середину первого месяца новой четверти.

Внизу представлены графики фьючерсов на бензин и нефтеперегонной компании Valero (VLO) за 2007 год. Что мы хотим этим сказать? А именно то, что если тренд развивается поквартально, начало новых трендов может и не проявить себя в течение первых пары недель новой четверти. Один из наиболее сильных трендов 2007 года включал в себя рост цен на бензин при одновременном, практически ежедневном, падении цен на фьючерсы.