Ашраф Лаиди

Ашраф Лаиди

Продолжительное ценовое падение на рынке USD/JPY во многом явилось результатом растущей прибыльности американских облигаций, вялого роста экономики США, и того факта, что японские инвесторы предпочли инвестиции в экономику своей страны. С точки зрения как фундаментального, так и технического анализа, вряд ли в ближайшее время на рынке произойдут коренные перемены.

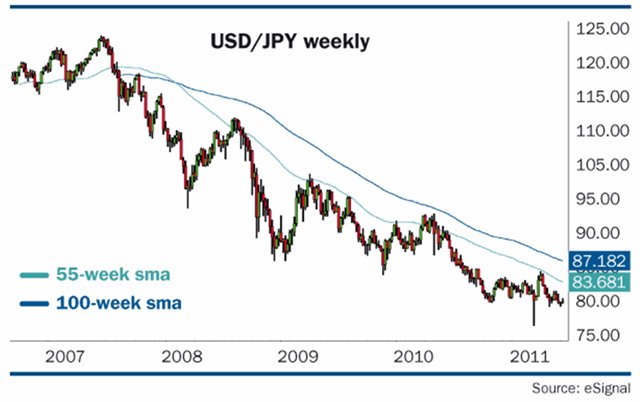

Пара USD/JPY - это единственная долларовая валютная пара, котировки которой находятся ниже средне- и долгосрочных скользящих средних 95% всего времени начиная с 2007 года. Даже сырьевые валюты (AUD/USD и NZD/USD) не смогли сделать этого, показав ценовой спад лишь в 2007 и 2008 годах, когда трейдеры и инвесторы отказались от рисковых активов и сырьевых валют в пользу более безопасных валют – доллара США и японской иены (USD и JPY).

На рисунке "Under the radar" (вверху) видно, что USDJPY оставалась ниже 100-недельного скользящего среднего во время финансового кризиса и после него (с августа 2007 года и вплоть до июня 2011). То же самое можно сказать и о 55- недельном скользящем среднем, за исключением лишь четырех недель.

Неспособность валютной пары перейти по другую сторону (выше) скользящих средних наблюдается уже на протяжении более 200 недель. Такое уже случалось не один раз: октябрь 2005 - июнь 2005 (139 недель); сентябрь 1990 - сентябрь 1995 (263 недели); июнь 1985 - март 1989 (195 недели). Каждый из этих трех циклов завершился поднятием процентных ставок Федеральным Резервом США. Но как же USDJPY может продемонстрировать значительное восстановление, поднявшись выше 55 и 100-недельной скользящих средних, если на данный момент нет никаких признаков будущего поднятия процентных ставок Федеральным Резервом?

Несмотря на то, что в июне Федеральный Резерв официально завершил 2-й раунд “количественного смягчения”, ожидается, что Центробанк США продолжит реинвестировать казначейские и ипотечные облигации США с целью предотвратить сокращение баланса. ФРС, скорее всего, продолжит свою политику до тех пор, пока не увидит существенного восстановления экономического роста и улучшения ситуации на рынке труда. Несмотря на тот факт, что в апреле ФРС увеличил свой прогноз по инфляции, руководство американского ЦБ считает, что высокая инфляция будет временным явлением. Таким образом, Федеральный Резерв не стал полностью исключать возможность продолжения “количественного смягчения”.

Если рассматривать причины такого ослабления валютной пары USDJPY, то “японская” часть проблемы заключается в том, что Япония является крупнейшим кредитором. Японские инвесторы преследуют выгоду за рубежом, так как там процентные ставки в других странах намного выше, что приводит к падению курса иены во времена стабильности и, соответственно, заставляет японскую национальную валюту расти из-за репатриации капиталов во времена нестабильности.

Частный сектор японской экономики известен своим пристрастием к репатриации капиталов, так как большая часть инвестиций находится за границей. По некоторым данным, японские инвестиционные фонды вложили в экономику других стран в общей сложности 342 миллиарда долларов. Около половины этой суммы вложено в экономику США (ради безопасности). Остальная часть вложена в экономику Австралии (ради прибыли) и Еврозоны (диверсификация инвестиций).

Ни стремительная валютная интервенция, проведенная Банком Японии в сентябре 2010 года, ни скоординированная интервенция в марте 2011 года не смогли сдержать падение USDJPY. Мартовская интервенция лишь смогла инициировать краткосрочное восстановление USDJPY на 12%, но вскоре падение возобновилось, тогда как японские инвесторы в срочном порядке отзывали свои зарубежные капиталы для вложения в восстановление Японской инфраструктуры после ужасных землетрясений и цунами, обрушившихся на страну в начале этого года. Покупки японскими инвесторами иностранных ценных бумаг сократились в пять раз и составили лишь ¥508.7 млрд., что является абсолютным рекордом за все время учета данных (30 лет).

Когда пара торговалась на уровне 80.40 иен за доллар, валютному курсу пришлось бы вырасти как минимум на 5%, чтобы превысить уровень 55-недельного скользящего среднего, не говоря уже о том, чтобы сломать этот затяжной ценовой паттерн. С июня 2010 года валютная пара находится на уровне 8-15% процентов ниже 100-недельного среднего. Учитывая перспективы макроэкономической ситуации и монетарной политики США, курс USDJPY вряд ли сможет вырасти достаточно сильно.

Вполне вероятно, что в этом году Токио проведет еще одну валютную интервенцию, которая в свою очередь приведет к 4-6% росту до уровня 83-84 иены за доллар. Но вместо того, чтобы руководствоваться точными числами, я рекомендую трейдерам принимать во внимание уровни скользящих средних с периодом 55 и 100 недель как уровни сопротивления при восстановлении курса. Единственная возможность закрепиться выше этих уровней и продолжить рост появится у валютной пары только при условии, что рост новых рабочих мест в США будет достаточным для того, чтобы Федеральный Резерв начал продавать купленные активы, тем самым давая сигнал к скорому поднятию процентных ставок. Однако на данный момент ситуация говорит об обратном, что делает падение к уровням 78-75 более вероятным сценарием в ближайшие полгода.