Эндрю Эбрахам

Эндрю Эбрахам

Трейдерам товарных рынков следует готовиться к худшему развитию событий. Самая значительная просадка все еще впереди. Рынки жестоки, особенно по отношению к тем трейдерам, кто использует кредитное плечо. Они не прощают ошибок. Откройте историю котировок за 2008, 2001, 1998 и 1994 годы и взгляните на те участки рыночных движений, которые сопровождались значительными ценовыми обвалами и невероятно высокой волатильностью. Если вы считаете, что с точки зрения нормального распределения рыночное движение в шесть стандартных отклонений невозможно или возникает очень редко, вы рискуете прогореть.

Статистика показывает, что такого рода движения возникают на рынках все чаще. Цель трейдеров, торгующих на товарных рынках, должна сводиться не только к получению прибыли, но и к эффективному управлению рисками.

Зачастую трейдеры обманывают себя, думая, что корреляционные соотношения являются неизменной прописной истиной.

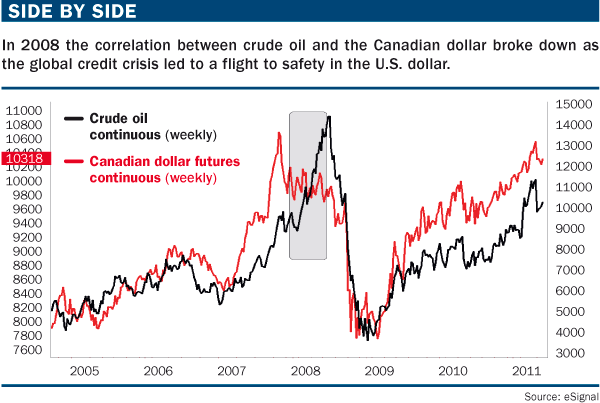

Ирония заключается в том, что при изучении и использовании соотношений с целью снизить риски, трейдеры могут подвергнуть себя еще большим рискам через ошибочные предположения и убеждения. Например, корреляция присутствует между сырьевыми валютами (канадский, австралийский и новозеландский доллар) и сырьевыми товарами, а также между канадским долларом и нефтью.

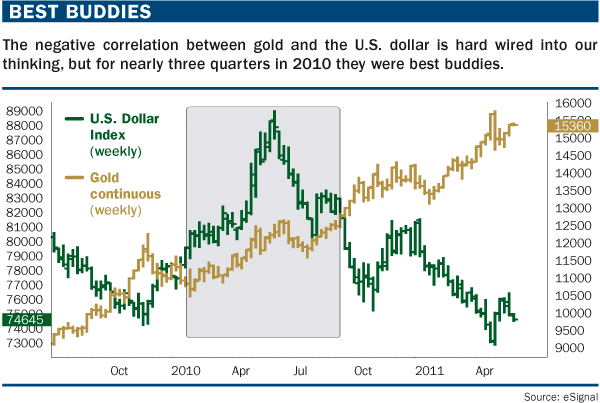

Существует множество общеизвестных ошибочных предположений относительно рынков. Например, считается, что между золотом и американским долларом существует идеальная обратная корреляция, в то время как золото и швейцарский франк обычно движутся в одном направлении, Канадский доллар растет вместе с нефтью, так как Канада является одни из основных экспортеров нефти. С другой стороны, курс японской иены начинает снижаться, когда цены на нефть растут. Потому что Япония является одни из основных импортеров канадской нефти.

Эти соотношения на самом деле существуют и могут быть полезны в торговле, но они не являются рыночными законами. В то время как мы полагаемся на эти корреляции в нашей торговле, нам следует понимать, что они могут изменяться или совсем исчезать в периоды слишком высокой волатильности.

Соотношение между нефтью и канадским долларом в период с 2006 по 2009 годы может служить наглядным подтверждением вышесказанного. Это соотношение приблизительно равнялось 0.8 на протяжении долгого времени. Однако в январе 2008 на рынке наблюдалась значительная дивергенция.

Как уже отмечалось ранее, золото и индекс доллара США находятся практически в идеальном обратном соотношении большую часть времени. Но посмотрите на график 2010 года (рис. "Best buddies"). Он показывает, что иногда они могут двигаться в одном направлении.

Многие трейдеры упускают тот факт, что со временем корреляции между определенными инструментами (активами) могут изменяться. Более того, трейдеры товарных рынков легко могут обмануться при изучении корреляции на исторических данных. Например, евро и швейцарский франк находятся в обратно пропорциональной зависимости 95% всего времени. Но когда рынок становится более волатильным и при этом наблюдается укрепление доллара США, корреляция между евро и франком может измениться коренным образом.

В 18-м веке Давид Рикардо заработал состояние, торгуя по тренду. У него было несколько простых правил торговли: не следует отказываться от возможности заработать (через относительную силу рынка можно определить трендовые рынки), нужно сокращать убытки и давать прибыли расти.

Его идея использования относительной силы рынка может помочь и современным трейдерам найти трендовые рынки, подходящие для торговли.

Три уровня рисков

Риски нужно измерять на трех уровнях: риски на уровне сделки, на уровне рыночного сектора и на уровне всего инвестиционного портфеля. Чем больше риски по каждой отдельной сделке, тем более волатильным будет ваш торговый счет.

Лучше всего не выделять более чем 2% от инвестиционного капитала для отдельной торговой позиции.

Следующий уровень - сектор, в который вы вкладываете деньги. Все рынки, которые относятся к одному сектору, так или иначе, связанны между собой. Золото коррелирует с серебром, медью и даже палладием. То же самое можно сказать о зерновых, валютах, фондовых индексах.

Вы можете выделять 2% от капитала для каждой сделки, но если вы торгуете EURUSD, другими валютами против доллара и облигациями, то ваш инвестиционный портфель подвержен значительным рискам, так как однажды все они могут пойти против вас. Поэтому не стоит выделять для определенного сектора более 5% от капитала.

И наконец, нужно обращать внимание на совокупные риски на уровне всего инвестиционного портфеля. Оптимальный вариант заключается в том, чтобы не рисковать более чем 20% от капитала по всем позициям, открытым в тот или иной промежуток времени. Если ваш портфель хорошо диверсифицирован, вы вряд ли когда-либо столкнетесь с ситуацией, когда сценарий по всем позициям будет развиваться не в вашу пользу. Но даже если такое случится, вы все равно не потеряете весь капитал.

Сохраняя совокупные риски на минимальных уровнях, вы защитите себя от резких изменений в корреляции между различными активами и минимизируете свои потери в случае с синхронным крахом рынков, как это было в 2008 году во время кризиса.

Комментарии руководителя факультета биржевой торговли академии Masterforex-V Игоря (Alximik):

Риски в 2% на сделку – удел классиков и тех, кого рынок ещё не наказал за такую легкомысленность в современных условиях. Лично я допускаю риск на одну внутридневную сделку не более 0,5–1 % от капитала, а если сделка остаётся в портфеле на большее время – риск сокращаю ещё вдвое.

А уж риск на портфель в 20% - это вообще катастрофа, тем более что риски, рассчитываемые по классической схеме очень далеки от реальности и не учитывают реалии современного рынка. Если вспомнить последние падения общерыночного индекса S&P500 и сравнить корреляцию и волатильность отдельных акций, то при ожидаемую просадку портфеля в 20% можно получить по всему портфелю всего за одну торговую сессию. И это без учёта проскальзывания и других ньюансов, что случаются на быстром рынке.

Постоянное использование кореляции между рынками тоже до добра не доведёт – когда на рынке происходят определённые события, за счёт временной раскорелляции инструментов, особенно если были неправильно просчитаны риски, можно получить просто катастрофические убытки.

Эти и многие другие ньюансы рассматриваются в НОВЫХ ТЕХНОЛОГИЯХ ТОРГОВЛИ.

Горячие Новости |

|

Рекомендованный брокер №1Журнал «Биржевой лидер»Журнал, интересные статьи

Видео

|

Энциклопедия

Людмила Павличенко - самая успешная женщина-снайпер в истории войн |

9 августа |

Милиция |

Екатеринбург |

Республика Северная Осетия |

Шпиг, Федор Иванович |