Майкл Мак Франкфуртер

Майкл Мак Франкфуртер

Главные враги спекулянта рождаются внутри него. Надежда и страх являются неотъемлемыми частями человеческой натуры… Вместо надежды спекулянт должен испытывать страх. Вместо того, чтобы бояться, он должен надеяться. Он должен бояться, что его убыточная позиция может принести еще больше убытков, и должен надеяться, что его прибыльная позиция принесет ему еще больше прибыли”

Эдвин Лефевр (1923)

Когда дело касается постановки защитных стоп-приказов, следует учитывать множество различных факторов, включая психологические аспекты, статистические вероятности, управление капиталом, рыночную волатильность и т.п. Опытные трейдеры изучают все эти факторы и используют полученные знания для формирования правильного подхода к постановке стоп-ордеров. Это то, что отличает профессионалов от новичков и любителей трейдинга.

Психологические аспекты

Человеческому разуму свойственно искажать действительность за счет субъективного восприятия. Поэтому существует опасность неправильной интерпретации полученной информации и, как следствие, ошибочных умозаключений.

Давайте предположим, что вы стоите перед выбором между 80% вероятностью заработать $50.000 в совокупности с 20% риском не получить ничего и 100% уверенностью получения $35.000. Какой вариант вы выберете? А если выбор будет между 80% вероятностью потерять $50.000 в совокупности с 20% риском не получить ничего и 100% уверенностью в проигрыше $35.000. Какой вариант вы выберете теперь?

В 1979 году Канеман и Тверский, ученые, которые ввели понятие “когнитивное искажение ”, провели такой опыт. 80% участников эксперимента выбрали $35000 в первом варианте, несмотря на то, что математическое ожидание альтернативного (более рискованного) варианта было выше ($50,000 x 0.8 = $40,000). Во втором варианте 92% участников выбрали первый вариант - 20% вероятность ничего не потерять.

Это происходит потому, что человеческий страх потерять заставляет их увеличивать свои риски по убыточным позициям (так сказать, держаться за убытки), тогда как в случае с прибыльными позициями людям свойственно становиться менее рисковыми и фиксировать прибыль раньше времени (так сказать, не давая прибыли расти).

Статистические вероятности

Мы вплотную подошли к обсуждению техник управление капиталом (мани-менеджмента), образовавшихся на основе различных систем ставок. Большинство азартных игр, например “орел или решка”, основаны на чистой случайности (на случайных результатах). Если вы подбросите монетку 10 раз, и даже если 10 раз подряд выпал орел, шансы, что снова выпадет орел, все еще 50 на 50. Математические системы, связанные с выбором оптимального размера ставки или торгового лота, призваны извлекать выгоду из выгодных ситуаций при ограниченном банкролле.

Например, возьмем стратегию Мартингейла, которая подразумевает увеличение размера ставки (или торгового лота) после проигрыша. Стратегия основана на идее о том, что если всегда увеличивать размер ставки в два раза после каждой неудачи, то рано или поздно один выигрыш покроет все предыдущие убытки и даже позволит немного заработать. В реальной жизни минимальный и максимальный размер ставки (лота) позволяет казино или брокеру делать использование данной стратегии неэффективной. Очевидно, что такого рода системы увеличивают волатильность банкролла, тем самым повышая риск банкротства. Поэтому неудивительно, что существует много различных вариаций системы Мартингейла. Одна из таких системе называется стратегия Даламбера. Согласно данной стратегии, игрок (или трейдер) должен увеличивать размер ставки (или лота) на одну единицу после каждого выигрыша и уменьшать его на одну единицу после каждого проигрыша.

Однако с помощью одной только оптимизированной торговой системы (стратегии) невозможно превратить игру с отрицательным математическим ожиданием (менее 50/50) в игру с положительным математическим ожиданием (более 50/50).

Управление капиталом (мани-менеджмент)

Все вышесказанное дает нам достаточно оснований для того, чтобы обсудить центральный вопрос, включающий в себя правильную постановку стоп-приказов. С одной стороны, можно быть смелым и решительным, тем самым подвергая свой капитал слишком большому риску, что может, в конце концов, привести к серьезным последствиям. С другой стороны, можно выбрать достаточно консервативный вариант торговли в ущерб прибыльности.

Давайте предположим, что та или иная торговая стратегия приносит прибыль в 53% случаев и является убыточной в оставшихся 47% случаев. У вас есть $100 000 на счете. Если вы будете выделять для каждой отдельной сделки не более $100, то шансы потерять все деньги будут сведены к минимуму. Но если учесть тот факт, что ожидаемая прибыль будет составлять 6% от $100 на сделку, то общая прибыль будет слишком мала, чтобы покрыть комиссионные расходы. Если же вы будете рисковать всеми своими деньгами в каждой отдельной сделке, то с каждым шагом вы будете приближаться к потере капитала.

Использование Критерия Келли – это один из способов максимизировать прибыль на дистанции в сочетании с приемлемыми рисками. Этот подход подразумевает торговлю фиксированным процентом от текущего капитала (общего количества денег в тот или иной момент времени).

Чтобы высчитать точный процент, необходимо вычесть соотношение прибыль/убыток из вероятности выигрыша: [Kelly % = W – ((1 – W) / R)].

Чтобы рассчитать вероятность выигрыша, нужно разделить количество сделок с положительным исходом на общее количество сделок на протяжении определенного периода времени.

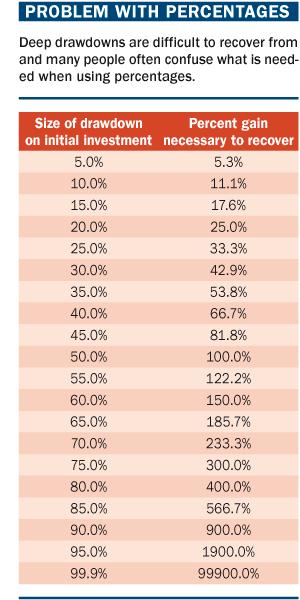

Результат применения формулы Келли достаточно известен среди профессионалов как “геометрический оптимальный портфель”, так как он подразумевает эффективную диверсификацию. Другими словами, по мере накопления последовательных прибыльных сделок и роста прибыли растет и размер торгового лота, тогда как во время череды неудач торговый лот автоматически снижается. В результате шанс потерять весь капитал снижается до минимума, хотя серия из убыточных сделок может усложнить задачу по выходу на уровень безубыточности (см. рис. "Problem with percentages").

Конечно же, применение любой системы, включая Критерий Келли, требует здравого смысла.

Например, если процент по формуле Келли составляет 4%, и вы используете его в качестве максимального размера торгового лота одновременно для 25 сделок, то вы рискуете всеми своими деньгами. «Недоторговля» лучше, чем «переторговля», поэтому рекомендуется использовать лишь определенную часть своего депозита в тот или иной момент времени, дабы снизить волатильность портфеля.

Рыночная волатильность

Еще одной дилеммой является соотношение между частотой торговли и размером прибыли от сделок с положительным исходом. Иными словами, важна не частота, с которой вы оказываетесь правы, а размер прибыли, который вы получаете в результате правильного торгового решения.

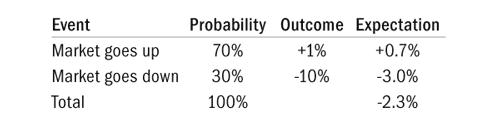

В своей книге “Одураченные случайностью” Нассим Талеб приводит таблицу, которая отражает разницу между вероятностью и ожиданиями.

Результаты ассиметричны. Даже несмотря на то, что вероятность рыночного роста выше, ожидание является негативным, потому что если рынок пойдет вниз, величина будет больше. Если взять лошадиные скачки как аналогию, лошадь с высокой вероятностью выигрыша может быть хорошим или плохим вложением средств - разница в шансах (вероятностях). Другими словами, ставка с соотношением 10 к 1 может оказаться более выгодной ставкой.

Данное описание намекает на один из самых важных принципов успешной торговли – планирование выхода из сделки еще до самого входа в сделку. Когда вы знаете заранее, является ли потенциальный риск более значительным, чем потенциальная прибыль, вы можете привлечь вероятность на свою сторону через открытие сделок только с положительным математическим ожиданием. Однако, помимо эффективного управления своим инвестиционным капиталом, нужно уметь ставить технические стоп-приказы. Технические стоп-приказы должны быть меньше, чем максимально допустимый риск по позиции. Таким образом, устанавливается два уровня защиты. Старайтесь не выставлять стоп-приказы на очевидных уровнях, чтобы они не были сбиты рынком или чтобы избежать частых проскальзываний.

Например, многие рекомендуют выставлять стоп-приказы на уровне ниже текущего локального минимума при покупках или выше максимума при продажах. Так как этот метод очень часто используется в торговле, данные уровни поддержки/ сопротивления очень часто становятся жертвами ложных пробоев. Когда рынок сбивает стопы, движение резко разворачивается в обратную сторону. Но так происходит не всегда. Иногда при истинном пробое рынок демонстрирует сильное движение, нанося удар по недисциплинированным трейдерам, которые не используют стоп приказов (см. рис. "High traffic area?").

Если вы ожидаете, что потери будут более частыми, уровень стоп-приказа можно располагать ближе к цене входа, чтобы снизить убытки.

При выборе уровня стоп-приказа можно руководствоваться не только ценовыми паттернами, но и самим движением цены. Для этого можно использовать трейлинг-стоп. Он подразумевает установку стоп-приказа, который будет автоматически двигаться вслед за ценой на заданном расстоянии, тем самым фиксируя часть прибыли. Как только рынок развернется и достигнет уровня трейлинг-стопа, позиция будет автоматически закрыта.

Проницательные трейдеры знают о психологических ловушках, которые влияют на принятие торговых решений. Трейдерам нужно научиться думать и действовать как казино, а не как азартные игроки, с учетом статистических вероятностей и математического ожидания. Как говорится: “ Plan your trade and trade your plan”. Не нужно эмоционально реагировать на каждый проигрыш. Воспринимайте их как издержки бизнеса.

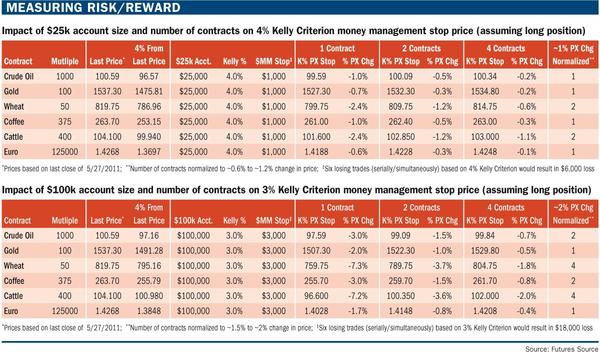

Ключ к определению эффективного уровня стоп-приказа заключается в определении допустимого уровня риска для каждой отдельной сделки и варьировании торгового лота. Таблица, приведенная ниже, демонстрирует нам, что это взаимосвязанный процесс, где все элементы играют важную роль в определении допустимых рисков.

Что касается постановки технических стопов, существует достаточно много способов определения уровня и момента выхода из сделки. Профессионалы уделяют много времени и сил планированию заключительной стадии своих сделок (закрытию позиции). Очень важно, чтобы ваш технический стоп-приказ не был выставлен за рамками допустимых рисков по той или иной сделке.

Комментарии руководителя факультета биржевой торговли академии Masterforex-V Игоря (Alximik):

В последние годы многие успешные трейдеры делятся своим самым сокровенным – торговыми тактиками. И это не случайно – дело в том, что большинство из них уже просто не работает по разным причинам. И один из показателей – после кризиса 2007 года большинство просто «вылетели» с торговли и перешли на параллельные виды бизнеса.

Причин здесь много, и особо останавливаться на них не буду. Единственное, что могу сказать – в новое время надо использовать новые методы и технологии торговли, чтобы заработать прибыль. В последние годы рынок настолько кардинально изменился, что прогнозировать его практически нереально, поэтому и остаётся один путь извлечения прибыли: минимизация убытков и максимизация прибыли. И эти две вещи достигаются за счёт применения тактик внутридневных входов с минимальным риском и удержания прибыли на среднесрочном интервале.

О конкретных методиках до сих пор не говорил никто из классиков – были только общие фразы, даже на обучающих семинарах всех уровней. Все те советы, что обычно даются, используются всеми трейдерами и, конечно же – маркетмейкерами. Так что не трудно догадаться, кто остаётся в выигрыше…

Подробнее о новых технологиях торговли и рискменеджменте, SNIPING-методе, можно узнать в материалах факультета биржевой торговли

Горячие Новости |

|

Рекомендованный брокер №1Журнал «Биржевой лидер»Журнал, интересные статьи

Видео

|

Энциклопедия

Луганская область |

Луганск |

Краматорск |

Климатология - наука о климате и погоде |

Республика Северная Осетия |

Серебряков Алексей Валерьевич |