Время от времени мы упоминаем, что цикличное - есть цикличное. Под этим подразумевается, что основной тренд обладает сходными свойствами у всех секторов с цикличной моделью, хотя рынки зачастую могут это скрывать, привнося свои доминирующие темы.

Время от времени мы упоминаем, что цикличное - есть цикличное. Под этим подразумевается, что основной тренд обладает сходными свойствами у всех секторов с цикличной моделью, хотя рынки зачастую могут это скрывать, привнося свои доминирующие темы.

Например, когда цены на энергоносители ведут такую тему, рынки, вполне естественно, будут фокусироваться вокруг всего, что связано с оборотом энергоносителей, повышая ажиотаж в секторах, наиболее зависимых от изменения цен на них.

Также со временем рынки склонны допускать разворот многих групп во время позитивного циклического тренда.

Вероятно, существует несколько путей, позволяющих объяснить, что мы имеем в виду, и одним из них может стать пример с изменением цен на акции компании AMR. В точке минимума цикла (2003 год) цена акций упала ниже отметки 2.00. В точке максимума этого же цикла (2007 год) цена перевалила за 40. Во время очень сильного движения цен на энергоносители, на акциях этой компании, беря разницу между максимумом и минимумом, можно было заработать больше, чем на акциях компании Exxon Mobil. Довольно-таки странно, но это правда.

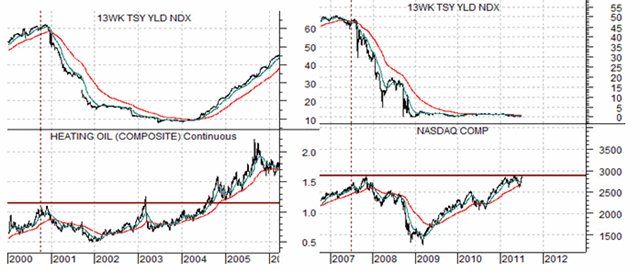

В любом случае... Посмотрите на график доходности по 3-месячным ценным бумагам Казначейства США и фьючерсам на мазут за 2000-2006 годы.

Мы утверждали, что достижение новых максимумов фьючерсами на сырую нефть и мазут в 2004 году стало главной причиной повышения краткосрочных процентных ставок. Мы придерживались такой точки зрения в конце 2003 - начале 2004 года, когда сделали, казалось бы, безосновательное заявление о том, что цена сырой нефти не только достигнет новых высот, но и приблизится вплотную к отметке 75. Оглядываясь назад, можно сказать, что мы были излишне робкими в своих предположениях.

Посмотрите на текущий график, сравнивающий доходность по 3-месячным ценным бумагам Казначейства США и индекс Nasdaq Composite (внизу). Стоит обратить внимание на то, как Nasdaq заигрывает с максимумами 2007 года; все это до боли напоминает ситуацию с походом мазута за отметку 2000 тремя годами ранее. Каждый раз, когда Nasdaq подбирается к уровню 2900, рынок реагирует возникновением какого-либо кризиса. По нашему убеждению однажды Nasdaq все же выйдет к новым максимумам, даже если инвесторы и будут выстраиваться в очередь за золотом и наличностью в надежде спастись от финансового Армагеддона. Если цикличное - есть цикличное, и Nasdaq пробьет уровни сопротивления…. Посмотрите на доходность в долгосрочном плане, а затем и в краткосрочном.

Рынки акций/облигаций

Время от времени мы возвращаемся к этому понятию…и что же теперь?

Внизу представлен график индекса S&P 500 в ценовом разрезе по трем товарам (золото, сырая нефть и медь). Это очень интересный момент, в котором обговаривается положение, что в 90-е годы индекс рос сам по себе, а цены на упомянутые товары лишь догоняли его.

Конечным результатом 20 лет спустя стал возврат к тому же уровню относительных цен, который ознаменовал собой начало цикла в 90-е. Индекс SPX сейчас находится ниже цены на золото (ранее превышая ее в 5.5 раз), почти в 20 раз ниже уровня цен на сырую нефть и примерно в три раза превышает уровень цен на медь (в центах).

Нашим аргументом выступает тот факт, что в первое десятилетие наблюдался ценовой рост финансовых инструментов, а во второе – товаров. В конце цикла цены пришли к некоторой форме равновесия; это дает основание полагать, что нет причин того, что цена на золото вернется к уровню 300, нефти – к 10, а меди – меньше доллара. Разумеется, если индекс S&P 500 не станет жертвой «медведей» и не вернется к уровню в 300 пунктов, как это было в 90-е.

Вывод: рынок, вернувшийся к «справедливому» уровню относительных цен, не являет собой рынок, балансирующий на грани коллапса.

Так что же теперь, после двух десятилетий роста? Какой тренд нам ожидать, и что будет главенствовать на рынке в эти 10 лет?

Внизу мы предложили к рассмотрению графики индекса SRB с 1980 по 1982 год и фьючерсов на 10-летние государственные облигации Японии с 2010 года по настоящее время. Может мы и не правы, но все же изложим свое видение ситуации.

В разное время разные секторы и группы доминировали на рынке: в 80-е это были товары, в 90-е – Япония; далее новые технологии и средства коммуникаций. Что это будет сейчас – вопрос открытый. Мы полагаем, что это будет рынок облигаций. Основываясь на поведении индекса CRB, мы не согласны с утверждением, что цены на правительственные облигации США и Японии достигли своих пиков. Если мы правы, США сумеет избежать дефляции, а Япония вступит в эру инфляции в течение нескольких ближайших кварталов.

Что нам нравится в этом прогнозе, так это то, что такая ситуация рассматривается как наименее возможная, даже при поддержке центральных банков большинства развитых стран. При всех усилиях ФРС по предотвращению дефляции, вполне логично заключить, что мы достигли минимального уровня по процентным ставкам нашего времени.