Деннис Слотоуер

После изучения фондовых рынков и торговли на них на протяжении 25 лет я понял, что ответ на все вопросы заключен в трех основных графиках, которыми я поделюсь с вами в этой статье. В то время, как многочисленные эксперты с Уолл-Стрит пытаются предвосхитить прибыль той или иной компании за следующий квартал или количество безработных в США в следующую пятницу, я все время полагаюсь всего на три графика, которые помогают мне торговать на фондовом рынке вот уже 25 лет.

Для начала, хотелось бы поговорить о важности циклов, а также о том, какое влияние они оказывают на фондовый рынок.

Циклы и их влияние на рынок

Каждый инвестор должен знать, что ценовые движения на всех рынках цикличны. Уолтер Брессер в одной из своих книг написал, что все в природе движется по кругу (то есть циклично), наша Солнечная Система вращается вокруг центра Млечного Пути, Земля вращается вокруг Солнца, Луна вращается вокруг Земли, времена года сменяют друг друга, день сменяет ночь, люди испытывают перепады настроения и т.п. В нашей жизни полно различных циклов.

Понимание феномена циклов применительно к финансовым рынкам может значительно улучшить результаты вашей торговли. На самом деле циклы по большей части важнее фундаментального и технического анализа, так как они могут служить опережающими индикаторами, позволяющими предвосхищать ценовое поведение.

Секрет правильного входа в рынок и выхода из него заключается в способности инвестора определить, какой цикл сейчас доминирует на рынке и управляет ценой, а также в какой точке цикла сейчас находится рынок. Цель - покупать дешево и продавать дорого. Чтобы иметь возможность сделать это, необходимо сначала определить точку окончания цикла или его волны. Как только рынок достиг дна, начнется восходящий тренд и будет продолжаться до тех пор, пока ценовой рост не достигнет своего пика. Затем рынок развернется и снова начнет падение и т. д.

Современное вооружение развитых стран поражает: умные ракеты со спутниковым наведением, способные попасть точно в цель. Так вот, эти ракеты сканируют обширную территорию в поисках цели. Затем они постепенно сужают территорию поиска. И в конечном итоге они направляются в крохотный сектор, попадая точно в цель. Наверняка, вы могли видеть это в различных документальных и художественных фильмах. Так вот, у инвесторов должен быть точно такой же подход (от большего к меньшему) к тому, что происходит на рынке, и что вот-вот произойдет на нем. Сначала необходимо проанализировать долгосрочные циклы, а уже потом среднесрочные и более мелкие, чтобы достичь высокой точности попадания, когда дело касается рыночных входов и выходов.

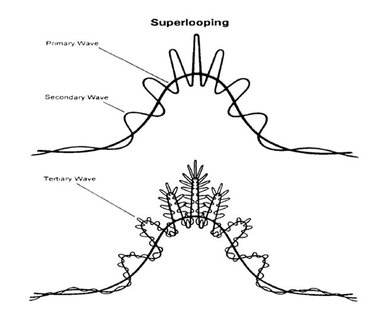

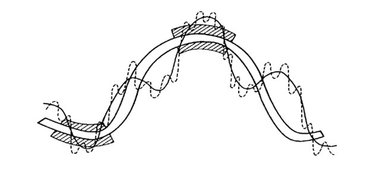

Чтобы понять, какой из циклов доминирует на рынке, важно усвоить, что рынок подобен поверхности океана, где маленькая волна является частью более крупной волны. Но волна не обрушивается на берег моментально. Она приходит в виде последовательности более мелких волн. Фондовый рынок ведет себя также.

Чтобы измерить волну или цикл, необходимо иметь под рукой подходящие инструменты. Например, если врачу нужно понаблюдать за сердцебиением своего пациента, он назначает ЭКГ. ЭКГ – это по сути тот же осциллятор, измеряющий колебания, ритмы и циклы. Профессиональные трейдеры используют осцилляторы для определения и измерения различных рыночных циклов, чтобы определить, когда нужно входить в рынок и выходить из него (то есть покупать или продавать). В идеале, все хотят купить по минимальным ценам и продать по максимальным ценам. Чуть позже я покажу вам, как лучше всего измерять циклы. Но перед этим необходимо более подробно рассмотреть такие базовые понятия как время и цена.

Время и цена

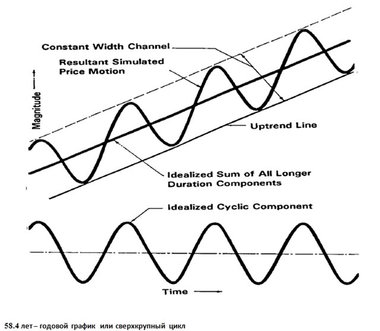

Чтобы измерять различные циклы, необходимо оценить различные способы измерения времени и цены. Это два ключевых компонента, необходимых для определения пиков и низин того или иного цикла. Как известно, время измеряется в годах, месяцах, днях, часах и т.п. Поэтому циклы могут разделяться на соответствующие временные отрезки.

Ценовые графики также соответствуют различным временным периодам. Например, график свечей измеряет диапазон (максимум и минимум) определенного временного отрезка. Один бар (свеча) может представлять собой диапазон ценовых изменений, скажем, за день, час или год. В этом и заключается секрет. Каждый временной отрезок имеет свой цикл. Начиная с более значительного временного уровня (например, недельный или дневной график цен), затем мы можем определять под-циклы на более мелких графиках и взаимосвязь между ними.

Все циклы имеют свою протяженность во времени. Самый крупный цикл (сверхкрупный цикл) длится 50-60 лет. Впервые он был обнаружен русским экономистом Николаем Кондратьевым. В 1926 году он первым заметил, что история США насчитывает 3 крупных экономических цикла продолжительностью по 50-54 года каждый. Ученые Браун и Хопкинс из Лондонской экономической школы также заметили схожую закономерность (циклы продолжительностью 50-52 года) в истории Великобритании в период с 1271 по 1954.

Кондратьев основывал свои наблюдения на оптовых ценах. Он заметил, что каждый цикл состоит из трех фаз: волна роста (20 лет), переходная стадия (флет, 7-10 лет) и волна спада (около 20 лет). Он так же заметил, что в начале и конце каждой восходящей волны происходили войны. Иными словами, сверхкрупные циклы делятся на отдельные стадии между инфляционными и дефляционными периодами, каждый из которых длится по 20-30 лет. Эти циклы инициируются крупными войнами.

Исторически, США накапливает долги и соответственно начинает печатать больше денег, чтобы расплатиться, в то время как инфляционное давление все время возрастает. Когда это давление становится невыносимым, Федеральный Резерв позволяет американской экономике выпустить пар через серию жестких рецессий, за которыми следует продолжительный период слабого роста денежной массы. Это безинфляционный период цикла. В те времена, когда Пола Волхер и Алан Гринспен возглавляли ФРС, экономика США находилась в безинфляционной среде. Унция золота стоила более $500 в 80-x годах. А в 2001 году ее стоимость упала аж до $250. Если мы посмотрим на попытки правительства США регулировать инфляционные и дефляционные явления в экономике через процентные ставки, то в период с 1727 года сверхциклы достигали дна 4 раза - в 1727, 1830, 1890, 1946. Сейчас американская экономика приближается к дну 5-го сверхцикла. По мере того как США находит себе все больше врагов в исламском мире и уже развязала мировую войну против “терроризма”, экономика США заканчивает дефляционный период и вступает в новую (инфляционную) фазу.

Четырехлетний или президентский цикл

Спустившись на уровень ниже (месячный график) мы можем наблюдать появление цикла продолжительностью в 4 года. Этот цикл можно назвать президентским.

Сразу же после избрания нового президента цены стремятся вниз на протяжении последующих 18-24 месяцев. В последующие оставшиеся 2 года президентства цены начинают расти вновь сразу же после выборов в Конгресс США. При этом следует иметь в виду, что хотя циклы и повторяются с определенной периодичностью, все они подвержены влиянию фундаментальных данных, событий и обстоятельств. Следует отметить, что в современных условиях доминирующим является президентский цикл, который начинается заново с избранием нового президента США. Однако все остальные циклы более низкого уровня подвержены влиянию более крупных циклов. То есть у циклов тоже есть иерархия подобно той, которая существует в природе: Млечный Путь – Солнечная Система – Солнце – Земля – Луна…

Знание каждого цикла и понимание того, как они зависят от более крупных циклов, является очень важной информацией, которая помогает предвосхитить ценовое поведение на рынках.

(Все представленные рисунки носят гипотетический характер.)