Кит Фитцджеральд

Кит Фитцджеральд

Я не люблю разводить панику, но похоже на то, что европейская банковская система (и соответственно вся мировая банковская система) приближается к еще одному грандиозному коллапсу.

Это означает, что всего через несколько месяцев фондовые рынки могут упасть до значений 2009 года, тогда как золото превысит планку в $2500 за унцию. Это, конечно же, худший сценарий развития событий.

На прошлой неделе ЕЦБ выделил неизвестному европейскому банку кредит на сумму $500 млн. Ничего удивительного, ведь тревожные звоночки мы наблюдаем уже давно.

Вообще-то, несколько недель назад я предупреждал читателей MoneyMorning о том, что в еврозоне может появиться своя Американская международная группа (AIG) или, что еще хуже, свой Леман Бразерс (Lehman Brothers).

Может быть, вас это и не удивляет, зато толпа инвесторов в розовых очках сейчас в шоке от того, что европейский долговой кризис в скором времени может достигнуть США.

Вот почему на фондовых рынках в США и по всему миру наблюдается паника. Официально, инвесторы начинают вновь паниковать по поводу европейского кризиса и плохих экономических данных из США, который наталкивает на мысль, что американская экономика вновь близится к рецессии.

Но что же происходит на самом деле? Трейдеры и инвесторы по всему миру срочно избавляются от купленных активов, чтобы вернуть наличный капитал, пока еще не поздно. Вот почему так называемые рисковые активы (акции, корпоративные облигации, промышленные металлы, нефть, а также всякие “мусорные” активы с более высокой прибыльностью) начинают тонуть, тогда как золото, доллар и иена оживляются.

Президент Федерального Резервного Банка Нью-Йорка Уильям Дадли сообщил, что вероятность второй волны кризиса в США крайне мала, несмотря на почти нулевой экономический рост. Однако, ходят слухи, что Председатель ФРС Бен Бернанке собирается озвучить новые меры финансового стимулирования во время предстоящего выступления в Джексон Холе в Нью-Йорке.

Кого они пытаются обмануть? Кризис не имеет ничего общего с ликвидностью (именно на это ФРС и обращает внимание, когда пытается бороться с кризисом) и полностью зависит от платежеспособности (вот на что должны обращать внимание банкиры, если хотят преодолеть или предотвратить кризис).

И дело не только в том, что риски глобального рецессии растут ежеминутно. Мне кажется, что и концентрация этих рисков скоро достигнет критического уровня.

Назад в 2008

Для начала взгляните на своп Euribor-OIS (спред между EuroInterbankOfferedRateи OvernightIndexedSwap). Этот своп считается индикатором настроений относительно перспектив Европейской банковской системы. Сейчас он находится на уровне, которого не наблюдалось с апреля 2009 года, и неуклонно движется к уровням 2008 года, когда последний глобальный кризис был в самом разгаре.

В то же время, более краткосрочные евро свопы упали то минимумов, которые наблюдались во время банкротства Леман Бразерс.

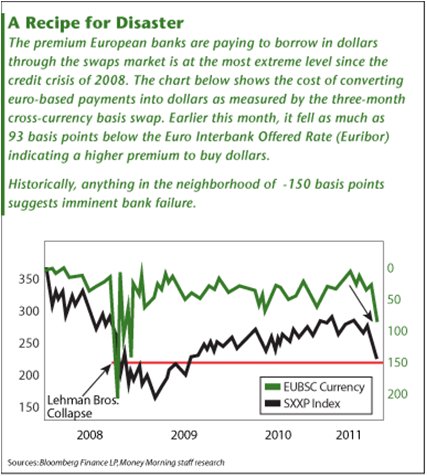

Премия, которую платят европейские банки, чтобы заимствовать средства в долларах через рынок свопов, достигла экстремальных показателей, которых не наблюдалось с 2008 года. Стоимость конвертации платежей из евро в доллары упала на целых 93 пункта ниже межбанковской ставки предложения для евро (EuroInterbankOfferedRate, Euribor), указывая на более высокую премию для покупки долларов.

Исторически, все в пределах -150 базовых пунктов указывает на неизбежный крах банка. Рецепт катастрофы, так сказать.

Рецепт катастрофы, так сказать.

Тем временем, средств в депозитном хранилище ЕЦБ становится все больше, что означает, что они не используются для выделения кредитов другим банкам. В начале месяца объем этих средств достиг рекордного уровня - $209.3 млрд. долларов или145.2 млрд. евро. Данные ЕЦБ показывают, что в прошлую пятницу коммерческие банки оставили в депозитном хранилище ЕЦБ $154.4 млрд. долларов или107.2 млрд. евро, тогда как в четверг этот показатель составлял $130.5 млрд. долларов или 90.5 млрд. евро.

Это означает, что банки хотят получить ликвидность через официальные источники, а не через открытые рынки. И на это есть 2 причины:

1. Они не могут получить ее из других источников

2. Они не доверяют другим банкам, которые бы в противном случае служили бы им контрагентами.

Запомните, что банки зарабатывают лишь 0.75% от своего депозита в ЕЦБ, что намного меньше той суммы, которую они получили бы, одалживая средства другим банкам. Это указывает на то, что банкам важнее сохранить свои средства, чем получить от них более существенную прибыль.

Такое уже случалось ранее, последний раз это было в Японии в 90-х годах прошлого столетия.

Я тогда жил в Японии. И ситуация была настолько плачевной, что спреды по депозитам "овернайт" зашли в негативную зону. Иными словами, японские коммерческие банки платили Банку Японии за хранение свои средств, так как они боялись хранить их у себя.

И наконец, депозиты неамериканских банков в Федеральном Резервном банке США упали с $900 млрд. до $758 млрд. за период с 13 июля по 3 августа. Из анонимных источников я узнал, что на прошлой неделе этот показатель , возможно, опустился до отметки в $500 млрд.

Согласно данным ФРС, иностранные банки держат в США примерно 25% совокупного количества своих коммерческих банковских активов. И это наталкивает меня на мысль, что европейские банки отзывают свои средства обратно не потому, что они так хотят, а потому что им приходится это делать.

Как подготовиться к очередному банковскому коллапсу?

Если все вышеупомянутые данные хотя бы наполовину верны, фондовые рынки с большой долей вероятности протестируют минимумы марта 2009 года. Это значит, что Dow Jones Industrial Average может упасть до уровня 6,600, тогда как Standard & Poor's 500 Index может достичь отметки 683, а Nasdaq Composite Index – уровня 1,293.

Золото, вероятнее всего, направится в противоположную сторону к уровню $2,500 за унцию или даже выше, а доходность по 10-летним казначейским облигациям может упасть аж до отметки1.5%.

В ближайшей перспективе, я ожидаю, что ФРС сделает еще одну титаническую попытку спасти положение. Будет ли эта интервенция третьим раундом количественного смягчения или каким-либо другим стимулом, пока не известно. Однако, вне зависимости от того, что именно произойдет, нужно сделать следующее:

· Избавьтесь от слабых торговых позиций и вложите эти деньги в компании, акциями которых вы действительно хотели бы владеть, особенно если они платят хорошие дивиденды.

· Начинайте подтягивать защитные стоп приказы ближе к цене, чтобы иметь возможность зафиксировать часть прибыли и защитить свой капитал в случае обвала.

· Покупайте сырьевые активы, включая золото, серебро и нефть.

· Инвестируйте в специализированные инвестиционные фонды с биржевыми акциями (ETF).

· И, самое важное, продолжайте покупать, но меняйте свою тактику с учетом усреднения долларовой стоимости. Нет смысла принимать решения типа “пан либо пропал”, когда такой тип мышления не соответствует рыночным условиям.

И помните, что если вы не выстрелите, то вы на 100% промахнетесь. Оставаться вне рынка не есть прибыльный вариант. Чтобы зарабатывать на рынке, нужно оставаться в игре.