Стив Крайст

Стив Крайст

Конечно же, если вы верите в предсказания майя о конце света в 2012 году, то этот прогноз вас разочарует. То же самое могу сказать и о тех, кто верит в то, что индекс Доу-Джонса упадет до уровня 3000.

На самом деле, индекс Доу-Джонса с большой долей вероятности достигнет уровня 14 000, в последний раз он был достигнут в октябре 2007 года. За пять лет этот рынок демонстрировал много странных ценовых движений, но я убежден, что в 2012 году он все-таки достигнет уровней 2007 года.

Эти бычьи настроения появились у меня впервые с 2009 года, когда рынок достиг своего дна.

8 причин ожидать восходящего тренда в 2012 году

1. Время лечит раны

Шрамы, оставшиеся после глобального финансового кризиса, могут быть глубоки, но суть в том, что причины, вызвавшие его, уже далеко позади.

Это не повторение сценария 2008 года, поэтому все пессимистические прогнозы по фондовому рынку на 2012 год обречены на провал. Для заметки: в 2009 году компании, входящие в состав индекса S&P500 заработали $543.2 млрд прибыли, а в 2010 году - $792.8 млрд. В этом году эта цифра может достичь $910.3 млрд. Более того, в следующем году, по оценкам экспертов, это будет уже $1.04 триллиона.

Суть в том, что, несмотря на многочисленные падения и периоды консолидации в диапазоне, история говорит нам о том, что они временны, хоть и могут занимать продолжительное время. Хотите верьте, хотите нет, но бычий тренд вернется.

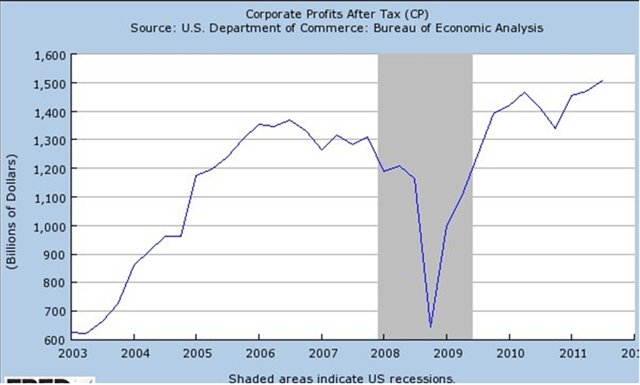

2. Корпоративные доходы находятся на абсолютных максимумах

Вы можете и не осознавать этого, но на данный момент размер корпоративных доходов превзошел максимальный уровень 2006 года. Взгляните на график:

Теперь, когда 96.6% компаний, входящих в состав индекса S&P500, уже опубликовали свои отчеты о доходности за III квартал, мы знаем, что они заработали на 15.6% больше, чем за тот же период прошлого года. Более того, если убрать из списка финансовые компании, то рост будет еще больше.

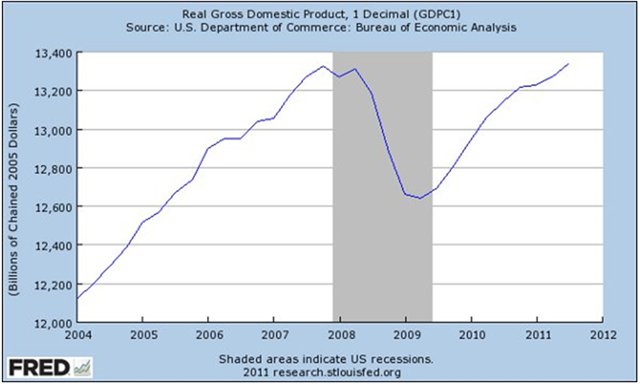

3. Экономика США расширяется

Мы ожидаем постепенный и медленный рост экономики, а не “медвежий апокалипсис”. Заметьте, что я сказал рост, а не восстановление, потому что реальный ВВП уже превысил уровень докризисного пика, который наблюдался в IV квартале 2007 года:

Что касается второй волны рецессии, то ее попросту не будет, потому что многочисленные данные, включая потребление, расходы, инвестиции в недвижимость, указывают на рост ВВП приблизительно на 3.3% в IV квартале 2011 года.

Иными словами, пока Европа слабеет, “Дядя Сэм” становится сильнее…

4. Рост занятности

Так как прибыли компаний находятся на максимумах, а экономика начала демонстрировать рост, уровень занятости рано или поздно начнет расти (следует учитывать, что рост занятости является запаздывающим индикатором).

Некоторые аналитики утверждают, что к маю 2012 года в частном секторе США будет создано более миллиона рабочих мест.

5. Рынок недвижимости достигнет дна

Через 6 лет после того, как я спрогнозировал падение цен на недвижимость на 30% в долгосрочной перспективе, мой прогноз начинает сбываться. В 2012 году цены на недвижимость в США достигнут минимумов на фоне неудовлетворительного спроса и самыми низкими процентными ставками за все время. В результате на рынок снова придут покупатели, что будет плюсом для роста ВВП.

На данный момент негативные данные могут и не оказывать серьезного влияния на рынок, но позитивные явно окажут.

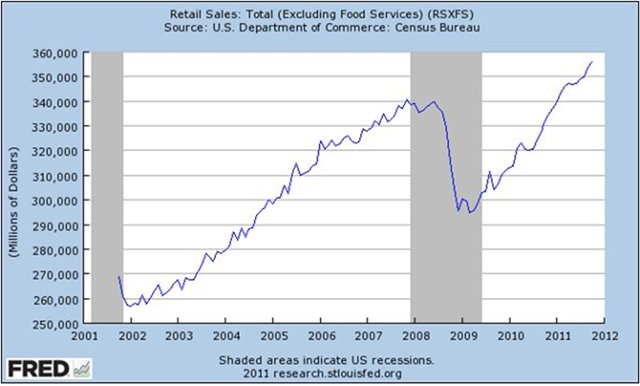

6. Потребители вернутся

В принципе, это уже происходит. Как показывает график ниже, совокупные розничные продажи теперь превысили уровень 2008 года. На данный момент они на 18.9% выше минимума и на 4.5% выше предкризисного пика:

Все вышеупомянутые факторы, включая экономический рост, увеличение занятости и падение цен на недвижимость, должны положительным образом сказаться на потребительском спросе, особенно на товары длительного пользования.

В конце концов, потребительские отчеты демонстрируют позитивную тенденцию…

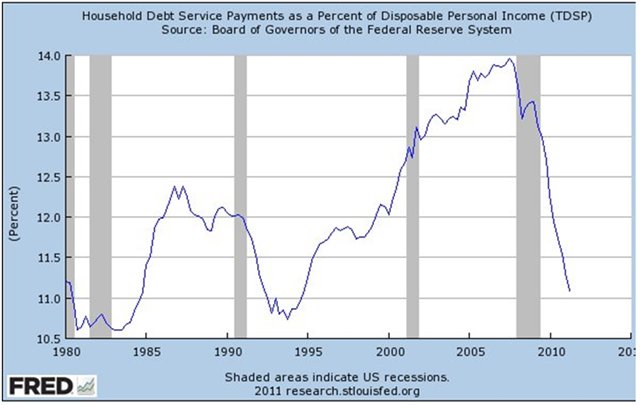

Потребительские кредиты стали немного дешевле, что также говорит в пользу увеличения активности потребителей в 2012 году.

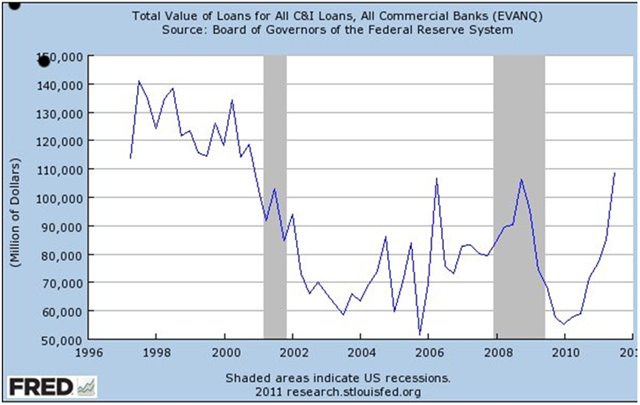

7. Денежный бак полон

Когда ситуация начнет развиваться, в оборот будет пущено много денег. Благодаря Федеральному Резерву, американские банки “заправили полные баки” наличных, которые теперь можно использовать для кредитования населения.

И тут мы подошли к следующему пункту…

Поднимаясь с низов 2010 года, деньги снова пускаются в оборот по мере того, как банки выдают все больше кредитов. Следует учитывать, что этот фактор будет иметь на рынок запаздывающий эффект, который проявится чуть позже…

8. И это делает фондовый рынок выгодным для покупок

Как мы уже отметили, корпоративные прибыли растут, поэтому S&P 500 на данный момент недооценен. Как всегда, все начинается с прибыли. Это то, что на самом деле движет рынки.

С точки зрения бычьего движения на графике, S&P 500 заработал $56.88 в 2009, $83.18 в 2010, и, предположительно, заработает $95.46 в 2011. Ожидается, что показатель “прибыль на акцию” S&P 500 впервые в истории превысит рубеж в $100, достигнув $104.95 в 2012 году. Показатель отношения цены к чистой прибыли также вырастет.

Вывод: 2012 год будет удачным для фондового рынка США. Начинайте покупать акции уже сегодня.

Кстати, если вас интересует точность моих прогнозов, сделанных в прошлом году, я предсказал, что в 2011 году S&P будет двигаться в диапазоне между 1100 и 1300, что в принципе и происходило на рынке (правда, диапазон оказался чуть шире: 1100 - 1360).

Удачных инвестиций!