Halliburton Company является нефтесервисной компанией. Предоставляет услуги и продукты для компаний, которые занимаются разведкой и добычей нефти и природного газа. Бизнес сосредоточен в двух сегментах: завершение производства и сегмента бурения, а также оценка сегмента. Деятельность компании рассредоточена в следующих регионах: Северная Америка, Латинская Америка, Европа (а также Африка, СНГ), Ближний восток и Азия. Львиную часть прибыли (51%) получает от деятельности на территории США. В октябре 2011 компания завершила сделку по приобретению Multi-Chem Group, LLC.

Инвестиционная идея

Компания обладает сильными фундаментальными показателями и занимает стабильное место на рынке. За прошедший финансовый год компания увеличила выручку и доходность.

За истекшие полгода с августа 2011 г. компания продемонстрировала стабильный рост и опережающие темпы роста по сравнению с сектором, и тем самым подтвердила своё стабильное состояние. Рост выручки выше, чем в среднем по отрасли на 15,2%. Долг к собственному капиталу составляет 0,37, что ниже среднего долга по отрасли. HAL имеет коэффициент быстрой ликвидности в 1,92, что свидетельствует о способности компании покрывать краткосрочные потребности в ликвидности. Рентабельность собственного капитала показывает рост, что свидетельствует о силе внутри компании.

По нашему мнению, инвесторы систематически недооценивают компанию, о чем свидетельствует отчетность лучше ожиданий.

Ввиду сильного фундаментального состояния, корпоративные (несистемные) риски компании минимальны. Основные риски являются системными – ухудшение экономической ситуации в США.

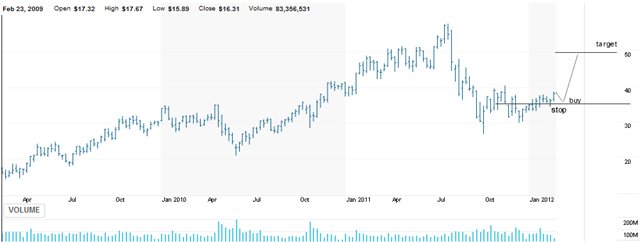

Потенциальный торговый план

Для агрессивного входа рекомендуем покупки с текущих уровней в $38. Для более безопасного входа рекомендуем создание позиции на уровне $35- $36. Считаем, что вероятность изменения цены ниже этого диапазона минимальна, поскольку на данном уровне акции оказывается серьёзная поддержка. Потенциал роста таргетируем на уровне $50.

Риск-сценарием рассматриваем либо системный спад, либо резкое ухудшение фундаментальных показателей компании. Аналитический стоп рекомендуем проводить при закреплении акции под уровнем $35.

Мат. ожидание по сделке положительное: Потенциал до таргета около 42%, риск до стопа -2 -5%. Доходность/риск = 8.

Для увеличения торгового оборота, рекомендуем фиксацию на уровне $45-50.

Предлагаемый торговый план

Вход $35-;36; Таргет $50; Стоп при закреплении под $35

Краткосрочный фундфментальный анализ

EPS Trend (last actual 12 quarters; 4 quarters forecast)

Доходы по акциям компании с 2010 года демонстрируют уверенный рост. По нашим оценкам в ближайшие четыре квартала компания будет наращивать свои доходы. За I квартал 2012 года мы ожидаем EPS на уровне $0,89, что составляет прирост в 45% по сравнению с тем же кварталом предыдущего года.

Sales Trend (last actual 12 quarters; 4 q forecast)

Рост прибыли так же подтверждается рекордными объемами продаж. Прогнозируем, что в ближайшие 12 месяцев доходы компании и объемы продаж продолжат положительную динамику с превышением уровней 2011 г. За I квартал 2012 года мы ожидаем прирост продаж на уровне $7 064 млн, что составляет прирост в 30% по сравнению с тем же кварталом предыдущего года.

Долгосрочный фундаментальный анализ

EPS Trend (last actual 4 years; 2 year forecast)

Начиная с 2009 г. компания демонстрирует уверенный ежегодный рост доходов. Принимая это во внимание, ожидаем, что в 2012-2013 годах компания существенно превысит уровень доходов за предыдущие годы и покажет рекордную доходность на акцию. На конец 2012 года мы ожидаем рост доходов на уровне $3,92, что составляет прирост в 16% по сравнению с показателями 2011 года.

Sales Trend (last actual 4 years; 2 year forecast)

Рост объёма доходов проходит на фоне аналогичного рекордного увеличения объемов продаж компании в 2011 г. По итогам 2012-2013 г.г. прогнозируем уверенный рост объёмов продаж. На конец 2012 года ожидаем рост продаж на уровне $29 044 млн., что составляет прирост в 17% по сравнению с показателями 2011 года.

Краткосрочный анализ ожиданий

Тренд прогнозов по доходам на акцию EPS

За последние 3 месяца прогнозы по продажам компании понижались.Понижение произошло за счет системных рисков в самой отрасли. Мы считаем, что данное понижение не повлияет на положение компании в своей группе.

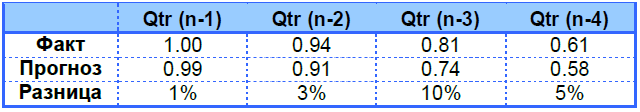

Прогнозные и фактические отчеты компании

Отчеты за последние четыре квартала были лучше ожиданий. Имеет место систематическая недооценка ввиду того, что фундаментально компания сильнее ожиданий аналитиков. Считаем, что и в настоящий момент компания недооценена.

Количество пересмотров прогнозов EPS

За последний месяц были существенные пересмотры прогнозов в сторону понижения. Общая оценка на текущий и следующий годы остается стабильно высокой.

Потенциал пересмотра прогноза EPS

Нет потенциала для повышения ожиданий по доходам на акции.

Долгосрочный анализ ожиданий

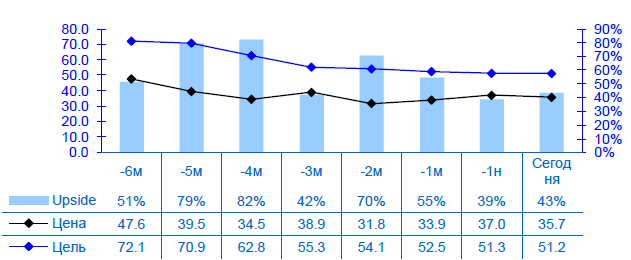

Institutional Target price trend

Текущая целевая стоимость, на которую ориентируются инвесторы, составляет $72. За последние несколько месяцев таргет повысился ввиду сильных фундаментальных данных. После рыночной фазы коррекции представится возможность более выгодного входа в позицию, в результате чего увеличится потенциал взятия прибыли.

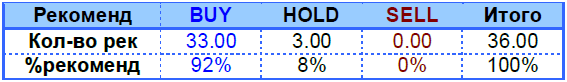

Долгосрочные ожидания

Рекомендации аналитиков демонстрируют уверенность в дальнейшем росте стоимости акций компании.

Целевая цена

Наша целевая стоимость до конца 2012 года находится на уровне $131 – $50 (около 38% потенциал роста). Средний расчетный таргет равен $52,75. Считаем, что основная масса инвесторов таргетирует именно этот диапазон.

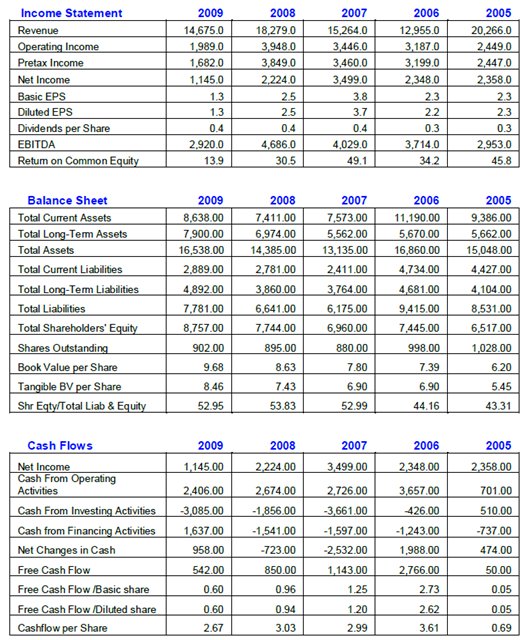

Суммарный финансовый стейтмент

Кафедра портфельных инвестиций Академии Masterfprex-V