Компания

Компания

Polaris Industries Inc. (Polaris) осуществляет проектирование и производство колёсных вездеходов (ATV), снегоходов, а также запасных частей, одежды и аксессуаров. Эти продукты продаются через дилеров и дистрибьюторов в США, Канаде и Европе. В апреле 2011 года компания приобрела Indian Motorcycle Company. В июне 2011 года – Global Electric Motorcars LLC (GEM). В ноябре 2011 года – Goupil Industries SA (Goupil).

Компания производит полноприводные квадроциклы. Её линейка состоит из 34 моделей для гражданских, военных и государственных нужд. Также производится широкий ассортимент снегоходов, состоящий из 26 моделей, начиная от молодежных до утилитарных. Кроме этого компания производит дорожные транспортные средства, в том числе мотоциклы, в основном, для индийского рынка.

Компания производит и поставляет ассортимент запасных частей и аксессуаров для своих продуктовых линеек. Она также производит широкий спектр одежды, которая продается через независимых поставщиков, либо через своих партнеров, и он-лайн под маркой Polaris.

Компания конкурирует с Deere & Company, Kawasaki Motors Corp., Yamaha Motor Corporation, Arctic Cat Inc., Kubota Tractor Corporation, Honda Motor Co., Bombardier Recreational Products Inc., BMW of North America, LLC, Harley Davidson, Inc., Suzuki, Textron Inc.

Инвестиционная идея

Компания обладает сильными фундаментальными показателями и занимает стабильное место на рынке. За прошедший финансовый год компания увеличила выручку и доходность. За период роста рынка компания также продемонстрировала уверенный рост и темпы развития, и тем самым подтвердила своё стабильное состояние. По нашему мнению, инвесторы периодически недооценивают компанию, о чем свидетельствует отчетность лучше ожиданий.

Ввиду сильного фундаментального состояния, корпоративные (несистемные) риски компании минимальны. Основные риски являются системными – ухудшение экономической ситуации в США.

Потенциальный торговый план

Для агрессивного входа рекомендуем покупки на уровнях $66 - $69. Для более безопасного входа рекомендуем создание позиции на уровне $60 - $65. Считаем, что вероятность изменения цены ниже этого диапазона минимальна, поскольку на данном уровне акции оказывается серьёзная поддержка. Потенциал роста таргетируем на уровне $90.

Риск-сценарием рассматриваем либо системный спад, либо резкое ухудшение фундаментальных показателей компании. Аналитический стоп рекомендуем проводить при закреплении акции под уровнем $55.

Мат. ожидание по сделке положительное: потенциал до таргета 38%, риск до стопа -15%. Доходность/риск = 2,5.

Для увеличения торгового оборота, рекомендуем фиксацию на уровне $86-$89.

Предлагаемый торговый план

Вход $60 - $65; Таргет $90; Стоп при закреплении под уровнем $55.

Краткосрочный фундаментальный анализ

EPS Trend (last actual 12 quarters; 4 q forecast)

Доходы по акциям компании с 2010 года демонстрируют уверенный рост. Согласно прогнозам в ближайшие четыре квартала сохранятся высокие темпы роста доходов с превышением уровней 2011 г.

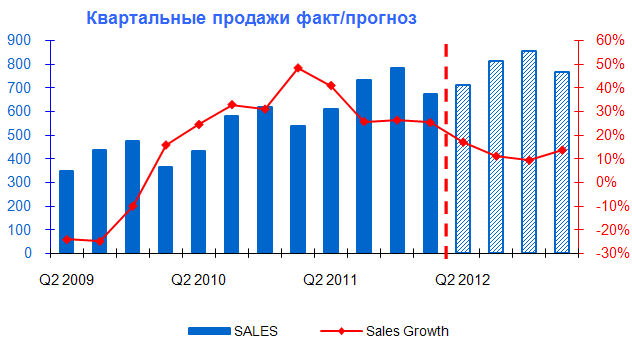

Sales Trend (last actual 12 quarters; 4 q forecast)

Рост прибыли так же подтверждается рекордными объемами продаж. Прогнозируем, что в ближайшие четыре квартала доходы компании и объемы продаж продолжат положительную динамику с превышением уровней 2011 г.

Долгосрочный фундаментальный анализ

EPS Trend (last actual 4 years; 2 year forecast)

Начиная с 2010 г. компания демонстрирует ежегодный рост доходов. Принимая это во внимание, ожидаем, что в 2012-2013 годах компания также превысит уровень доходов за предыдущие годы и покажет рекордную доходность на акции.

Sales Trend (last actual 4 years; 2 year forecast)

Рост объёма доходов проходит на фоне аналогичного рекордного увеличения объемов продаж компании в 2011 г. По итогам 2012-2013 г.г. также прогнозируем рост объёмов продаж.

Анализ краткосрочных ожиданий

Тренд прогнозов по доходам на акцию EPS

В последние время прогноз по доходам компании был повышен. Считаем, что данные изменения получат подтверждение дальнейшим ростом цены акций компании.

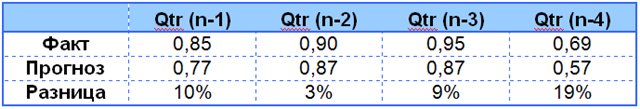

Прогнозные и фактические отчеты компании

Отчеты за последние четыре квартала значительно превосходили ожидания. Считаем, что при нахождении цены на уровнях, с которых рекомендуются покупки, компания будет явно недооценена.

Количество пересмотров прогнозов EPS

а последний месяц были произведены незначительные пересмотры прогнозов вниз. Общая оценка на текущий и следующий годы остается стабильно высокой.

Потенциал пересмотра прогноза EPS

В настоящий момент потенциал пересмотра практически исчерпан. В случае общего роста рынка сохраняется значительная вероятность пересмотра прогнозов в сторону повышения.

Анализ долгосрочных ожиданий

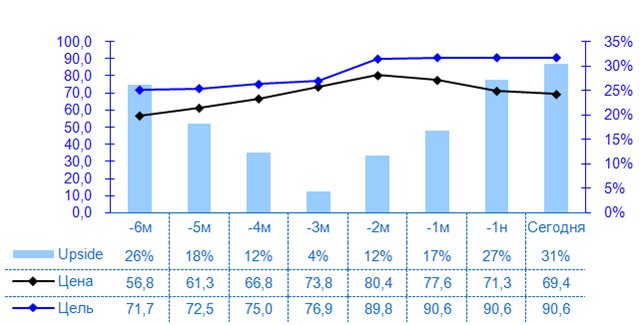

Institutional Target price trend

Текущая целевая стоимость, на которую ориентируются инвесторы, составляет $90,6. За последние несколько месяцев таргет повысился ввиду сильных фундаментальных данных. После рыночной фазы коррекции представится возможность более выгодного входа в позицию, в результате чего увеличится потенциал взятия прибыли.

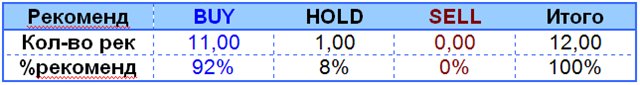

Долгосрочные ожидания

Рекомендации аналитиков демонстрируют уверенность в дальнейшем росте стоимости акций компании.

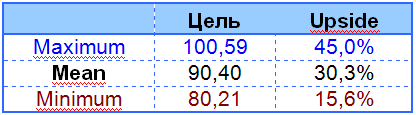

Целевая цена

Наша целевая стоимость до конца 2012 года находится на уровне $90 (около 35% потенциал роста). Средний расчетный таргет равен $90,6. Считаем, что основная масса инвесторов таргетирует именно этот диапазон.

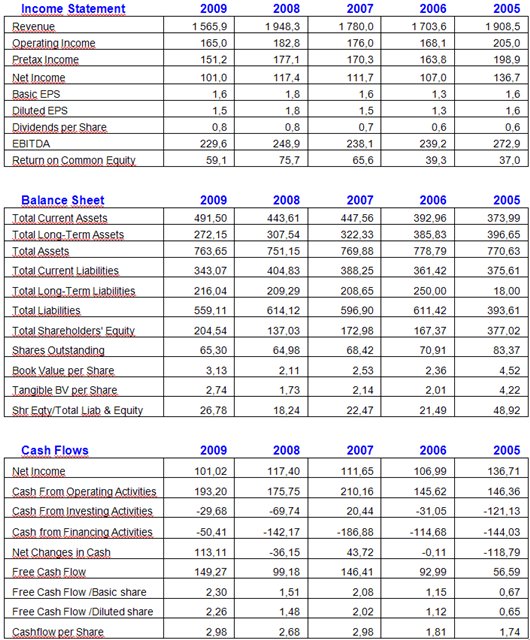

Financial Statement Summary

Настоящий обзор подготовлен аналитиками «Capital Invest Management» и представлен исключительно в ознакомительных целях. Все оценки и мнения, представленные в отчете, основаны на субъективном понимании процессов и событий мировой экономики и являются актуальными на дату выхода настоящего обзора. Информация, содержащаяся в отчете, получена из общедоступных источников и может являться неполной или неточной. При изменении исходных данных мы оставляем за собой право изменить позицию и оценки, изложенные в данном обзоре, без дополнительных уведомлений. «Capital Invest Management» не несёт ответственности за решения, принятые на основе данной публикации, а также за прямой или косвенный ущерб, наступивший в результате использования изложенных в публикации данных.