Недавнее соглашение между Обамой и его оппонентами из Конгресса увеличивает налоги на богатых на неопределенный срок. Оно также продлевает налоговые льготы для бедных и среднего класса. Безработные также получат дополнительные льготы. Даже сфера производства альтернативной энергии также получила свои льготы. Что касается сокращения бюджетных расходов, то их практически не предвидится.

Недавнее соглашение между Обамой и его оппонентами из Конгресса увеличивает налоги на богатых на неопределенный срок. Оно также продлевает налоговые льготы для бедных и среднего класса. Безработные также получат дополнительные льготы. Даже сфера производства альтернативной энергии также получила свои льготы. Что касается сокращения бюджетных расходов, то их практически не предвидится.

Для Президента Обамы и его соратников в Конгрессе данный договор полон маленьких побед, которые могут открыть путь к более значительным политическим целям - переориентации федеральной политики на средний класс и бедных за счет богатых. Однако данное соглашение, которое было одобрено Сенатом и Палатой представителей, представляет серьезные риски и не только для имиджа президента, но и для фондового рынка.

Социальное равенство или бедность?

В одной из своих речей после выборов Обама заявил, что американской политической элите стоит принять его план развития экономики США, дав рядовым американцам и бизнесу уверенность в завтрашнем дне. Когда Республиканцы отказались подержать намерение Обамы, он решил пойти на уступки, чтобы иметь возможность начать решающую битву чуть позже.

В 2008 году, во время своей первой предвыборной компании, Обама заявлял, что для него высшим приоритетом является обеспечение стабильного экономического роста и устранение неравенства. Этими постулатами он руководствовался во время своего первого президентства. В этот раз ему пришлось пойти на некоторые компромиссы, чтобы достичь соглашения с политическими оппонентами.

Обама отменил сокращение налога на зарплату. Он также пошел на некоторые уступки в плане налога на недвижимость, а также согласился поднять уровень, с которого будет начинаться налог для богатых - с $250,000 до $450,000.

Тем не менее, используя неравенство как критерий, он смог добиться некоторых уступок и в свой адрес, например, увеличить налог для очень богатых с 35% до 39.6%. Будут продлены выплаты пособий по безработице для 2 миллионов американцев. Также еще год будет действовать энергетический налоговый кредит (предоставляемый предприятиям для расходов, связанных с приобретением некоторых энергетических установок, в том числе геотермальных и солнечных).

Сейчас Демократы задаются вопросом, придется ли им “играть от обороны” в бюджетных вопросах до конца президентства Обамы? Представители Белого Дома пошли на уступки из-за боязни, что более жесткая политика по вопросу потолка госдолга может закончиться полным провалом без принятия каких либо соглашений, поднятием налогов практически для всех слоев населения и автоматическим сокращением бюджетных расходов. В результате многие безработные остались бы без пособий, а это вызвало бы негативную реакцию на фондовом рынке.

Реакция фондового рынка на полумеры

Эксперты предрекали рынку американских казначейских облигаций еще один год роста, если бы власти достигли договоренности относительно фискального обрыва. С тех пор доходность по 10-летним векселям выросла более чем на 20 базовых пунктов. Теперь же все задаются вопросом: начинает ли мыльный пузырь на рынке облигаций лопаться или нет.

Проблема в том, что если бы американские власти успели полностью решить проблему “фискального обрыва”, долгосрочные казначейские облигации остались бы хорошим вариантом для инвестиций, так как дефицит федерального бюджета был бы урезан на 77%. Но этого не случилось. Вместо этого мы получили соглашение, предполагающее умеренное и избирательное повышение налогов и небольшое сокращение расходов.

В таких условиях долгосрочные казначейские ценные бумаги превратились в плохой вариант для инвестиций. Они, если можно так выразиться, стали токсичными, заражая весь мировой фондовый рынок.

Фискальный обрыв и рынок облигаций

На данный момент долгосрочные казначейские облигации поддерживаются Федеральным Резервом США, который выделяет по 45 миллиардов долларов в месяц на их покупку. В теории это должно поддерживать цену. Но с тех пор, как недавнее соглашение касательно фискального обрыва определило, что дефицит бюджета, равный 1 триллиону долларов, будет ежегодно снижаться на 100 миллиардов, предложение все еще превышает спрос. Более того, если учитывать результаты недавнего заседания ФРС США, там ближе к тому, чтобы отменить часть фискальных стимулов, чем принять новые.

Поэтому долгосрочные облигации находятся в зоне риска. Основными факторами которого являются: паника на рынке относительно устойчивости американского бюджета и рост уровня инфляции. Один из этих сценариев с большой долей вероятности будет реализован в ближайшие годы, а может, и в 2013 году.

Также и инфляция вполне может стать айсбергом для “Титаника” американской экономики в 2013 году. Если ФРС поднимет процентные ставки, потери по казначейским облигациям перекроют нелепый текущий уровень их доходности (где-то 2%). Что касается первоклассных корпоративных облигаций, то риски удвоились благодаря комбинации увеличивающихся процентный ставок и понижающегося кредитного качества.

Корпоративные доходы сейчас находятся на рекордных уровнях (с точки зрения ВВП), намного выше, чем в 1929 году, тогда как процентные ставки находятся на минимальных отметках.

Разница между доходностями казначейских облигаций сжалась настолько, что разница между доходностью по 10-летним корпоративными облигациями класса “А” и казначейскими облигациями не превышает 1%. Когда они начнут расти, кредитное качество начнет снижаться, поэтому корпоративные облигации подвержены сразу двум рискам вместо одного.

Еще 3 вида токсичных облигаций

Высокодоходные “мусорные” облигации являются такими же рисковыми активами, как и первоклассные корпоративные облигации, и даже больше.

Политика ФРС заставила инвесторов обратить свой взор на более рисковые активы, которые известны высокой прибыльностью. В 2012 году их было выпущено на общую рекордную сумму в 300 миллиардов долларов. Учитывая прирост капитала, такие инвестиции принесли инвесторам в среднем до 15% прибыли.

В этом случае рост процентных ставок не только окажет негативное воздействие на вторичный рынок облигаций, но и вызовет рост количества дефолтов, как это случалось во время прошлых кризисов, когда инвесторы теряли по 25-30% капитала.

Перспективы рынка ипотечных облигаций также не особо радужные.

Ипотечные облигации были в выигрыше в основном за счет снижения процентных ставок, оживления на рынке жилья и количественного смягчения (покупки казначейских облигаций Федеральным Резервом). В результате, доходность по ипотечным облигациям, которая составляет 2.34%, дает лишь 0.4% преимущество над доходностью по 10-летним казначейским облигациям. Этого не достаточно, чтобы подвергать свой капитал еще большему риску. Рефинансирование ипотечных кредитов снижается, когда центробанк поднимает процентные ставки. Существует также вероятность того, что ФРС может уйти с рынка в 2013 году, добавив неопределенности рынку ипотечных облигаций.

В свете всего вышесказанного, высокодоходные облигации развивающихся экономик мира выглядят наиболее привлекательными для инвестиций. В конце концов, развивающиеся экономики продолжают расти намного быстрее, чем развитые. Более того, центробанки этих стран не принимали глупых фискальных решений подобно тем, что были приняты Беном Бернанке.

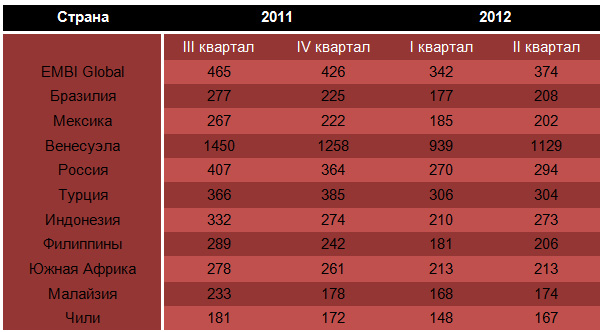

Проблема в том, что рынок облигаций любой страны с сильной развивающейся экономикой обычно предлагает инвестировать в долговые обязательства не самых лучших ее представителей. Если взглянуть на их индексы J.P. Morgan Emerging Market Bond Index (рис. 1), среди 7 самых крупных представителей мы наблюдаем Бразилию (плохо управляемую и социалистическую), Россию (без комментариев), Турцию (перенасыщенную долговыми обязательствами и часто находящуюся на грани банкротства), Мексику (также погрязшую в долгах), Филиппины, Индонезию ( не самый худший, но и не лучший вариант для инвестиций в Азию) и Венесуэлу (управляемую фанатиком-марксистом)

Рис. 1 Динамика индексов EMBI в отдельных развивающихся странах в 2008-2012 гг.

Поэтому, если уж и выбирать развивающиеся рынки, то стоит обратить свой взгляд на Южную Корею, Тайвань, Малайзию, Сингапур и Чили. У них маленький внешний долг, но это значит, что купить облигации, выпущенные этими странами, будет очень проблематично.

Если учитывать риски, связанные с процентными ставками и возможным ухудшением кредитного рейтинга той или иной страны, лучше избегать инвестиций в облигации развивающихся стран.

Что же делать тем, кто желает получать внушительный и стабильный доход без особых рисков? Можно покупать дивидендные акции из нефинансового сектора, особенно тех компаний, которые демонстрируют стабильные показатели на протяжении длительного периода времени, и чьи прибыли растут по мере роста инфляции. И тогда можно спать намного спокойнее, по крайней мере, в этом году.