Несмотря на то, что экономические новости из США в основном негативные, возможно, вы упустили из виду тот факт, что жизнь рядовых американцев постепенно начинает налаживаться. Сейчас имеется два информационных момента, которые указывают на предстоящий бычий тренд.

Готовы к бычьему тренду?

Впервые за 3 года общая задолженность американских потребителей, которые расплачиваются с помощью кредитных карт, увеличивается 3 квартала подряд. К концу 2013-го, как ожидается, прирост составит аж $36.4 млрд. Однако эксперты ранее ожидали прироста в размере $43.5 млрд., а это значит, что американские потребители наращивают свои задолженности по кредитам более низкими темпами. Очевидно, что меньшее значение данного показателя оставляет потребителям больше располагаемого дохода (остаётся после уплаты налогов, взносов в систему страхования и др.).

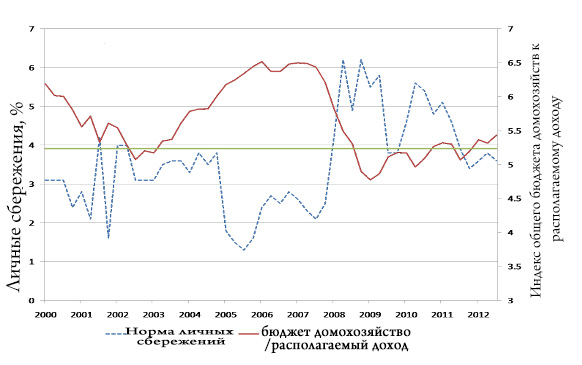

Повторяется ситуация 2003 года (рис. 1):

Рис. 1 Финансовое состояние домохозяйств в США

Красная линия на графике обозначает соотношение общего бюджета домохозяйств к располагаемому доходу (иными словами, стоимость фондового рынка и рынка недвижимости относительно заработной платы). Голубая линия обозначает нормы сбережения.

Как можно видеть, 5-летний тренд показателя бюджета домохозяйств по отношению к располагаемому чистому доходу направлен вверх. Данная тенденция означает, что когда человек чувствует себя состоятельным (как в период с 2003 по 2006 год), он экономит меньше. Если же есть угроза личному финансовому положению, население стремится сократить задолженность и увеличить сбережения.

Сбережения и собственный капитал, по иронии судьбы, диаметрально противоположны друг другу. Обратите внимание на 2005 год на том же графике. Все чувствовали себя состоятельными, так как стоимость их недвижимости росла, а фондовый рынок демонстрировал рост, формируя все новые абсолютные максимумы. Люди даже и не задумывались над тем, что им пора начинать копить деньги на черный день.

“Дорогой, нет необходимости копить. Наш дом вырос в цене больше, чем мы зарабатываем за год. Давай просто рефинансируем ипотеку и купим новый автомобиль, ведь получается, что он фактически достанется нам бесплатно …”. Проходит два года, и те же самые люди мечутся в поисках работы, не имея возможности погасить ипотечный кредит. Остальные, у кого осталась работа, не хотят быть похожими на своих соседей, поэтому начинают экономить на всем.

Конечно же, большинство людей подвержены стадным инстинктам. Они тратят, когда нужно экономить, и экономят, когда нужно тратить. Но даже в этом случае, две информационные точки (меньшая задолженность и больший капитал по отношению к располагаемому доходу) говорят нам о том, что сейчас люди погашают свои потребительские кредиты с помощью располагаемых доходов. В то же время, они чувствуют большую уверенность в своем собственном капитале (стоимость имущества за вычетом обязательств). И они менее склонны к накоплению.

Строительство

Давайте рассмотрим биржу NASDAQ в качестве примера. Более всего она пострадала во время так называемого “краха дот-комов”. В период с 2003 по 2007 год рынок вырос с 1,200 до 2,800.

Тот факт, что продажи авто выросли на 15% в декабре, говорит нам о том, что американские потребители стали более уверенными в завтрашнем дне.

Акции строительных компаний, например, Lennar Corporation (NYSE: LEN) - рис. 2, устанавливают новые ценовые рекорды.

Рис. 2. Динамика курса акций Lennar Corporation

Если бы в 2009 году (а это было тяжелое время) кто-нибудь порекомендовал инвесторам вложить свои средства в акции компаний строительного сектора и сектора недвижимости в целом, то они бы вас попросту засмеяли. Хотя даже самый циничный инвестор смог бы заработать около 700% за 4 года.

Несмотря на тот факт, что с тех пор большая часть денег в этом секторе уже была заработана в качестве разнообразных бонусов, в пороховнице все еще есть порох… Ищите более позитивные новости из сектора недвижимости в первом квартале 2013 года. Весной может стать очень жарко.

Lennar (NYSE: LEN) вновь возвращается к трендовому рынку на улучшающихся новостях о рынке недвижимости США. Количество непроданных домов значительно снизилось, тогда как строительные компании возобновляют свои “боевые действия” в таких “горячих точках” как Вашингтон и Сан-Франциско. Lennar сообщила о том, что ее прибыль (за вычетом налога на прибыль) составила 34 цента на акцию в третьем (то есть последнем) квартале 2012 фискального года. Прибыль компании увеличилась на 209% за год за счет лучшей операционной рентабельности и более высокой выручки от продажи недвижимости. Общая выручка за 3-й квартал выросла на 34% до 1.1 млрд. долларов благодаря росту цен на недвижимость и увеличивающемуся спросу. Благодаря низким процентным ставкам и другим факторам данный тренд продолжится.

Мобильные технологии

Сфера мобильных компьютерных технологий достигла огромных размеров и продолжает расти. Список производителей мобильных устройств постоянно пополняется. Конечно же, среди лидеров здесь такие известные гиганты индустрии как Apple, Google и Samsung. Но также не стоит забывать о Research in Motion (NASDAQ: RIMM), Ericsson (SE: ERICB) и Nokia (NYSE: NOK).

Всем наверняка известно, что объемы информации, передаваемые и получаемые мобильными устройствами, постоянно увеличивается. И на этом можно заработать. Один из способов сделать это заключается в том, чтобы вкладывать деньги в акции компаний, которые занимаются строительством телекоммуникационных вышек и сдают их в аренду операторам сотовой связи. Эти контракты растут в цене на 3-5% в год.

American Tower (NYSE: AMT), рис. 3, является явным фаворитом в этом сегменте. 40% доходов данная компания получает в странах с развивающимися экономиками. Она позволяет держателям своих акций зарабатывать в среднем по 35% в год в течение последних 10 лет. В прошлом году, компания построила 580 вышек по всему миру и купила еще 850, в общей же сложности она владеет более чем 12 тысячами телекоммуникационных вышек по всему миру.

Рис. 3 Динамика курса акций American Tower

Все это не могло не отразиться положительным образом на стоимости ее акций. Если вы верите в то, что тренд – это ваш друг, то акции American Tower – это подходящий вариант для инвестиций.

Будет ли рецессия?

В прошлом месяце частные инвесторы вложили огромное количество средств во взаимные фонды акций… В фонды развивающихся экономик было вложено 7.4 млрд. долларов, а это абсолютный рекорд. Всего же было вложено 8.9 млрд. долларов, что является максимумом с 2000 года (рис. 4).

Рис. 4 Объемы инвестиций во взаимные фонды акций, млрд. долл

Помните, что случилось 16 марта 2000 года?

Алан Гринспен поднял процентные ставки на 50 базовых пунктов. Это стало началом конца долгосрочного бычьего трена на американском фондовом рынке. И это случилось в тот момент, когда большинство инвесторов неистово инвестировали в надежде на дальнейший рост. В прошлом месяце инвесторы инвестировали около 22 миллиардов долларов в торгуемые на бирже фонды (ETF) - самый крупный объем инвестиций с сентября 2007 года. Наверное, не нужно напоминать, когда именно разразился мировой финансовый кризис.

Вкладывают ли инвесторы в фондовый рынок США так же неистово, как и перед кризисом? Более правильно будет сказать, что нет. Совокупный торговый объем на таких биржах как Nasdaq и NYSE находится на минимальных значениях за последние несколько лет.

С другой стороны, инвесторы постепенно начинают “теплеть” по отношению к фондовому рынку, постепенно избавляясь от посттравматического стресса из-за мирового финансового кризиса.

Конечно же, есть и обратная сторона медали: когда большинство участников рынка начинает думать одинаково, рынок стремиться к движению в противоположную сторону. Однако, эти наблюдения носят примитивный характер. Рыночные пики и низины лучше рассматривать как процесс, а не как отдельно взятое событие.

Даже если фондовый рынок немного упадет по мере того, как будут сменятся сезоны корпоративных отчетностей, в конце года цены на акции многих компаний будут выше, чем на данный момент.

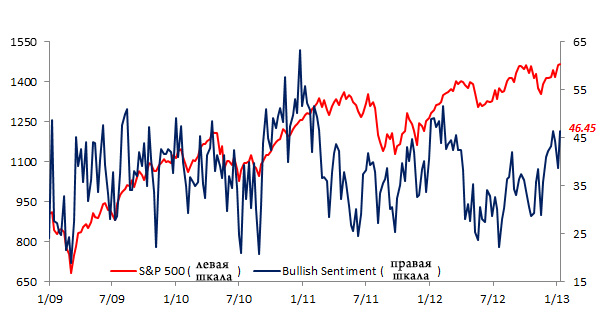

Взгляните на график инвесторских ожиданий от Bespoke Investments (рис. 5):

Рис. 5 График инвесторских ожиданий

Как видно, хотя ожидания инвесторов являются бычьими, они не достигают экстремальных значений. И это хорошо. То что, акции компаний, входящих в состав индекса Доу-Джонс, находятся неподалеку от ценовых максимумов (то есть запас хода еще имеется), бычьи настроения инвесторов дают нам понять, что в ближайшие несколько месяцев, с высокой долей вероятности, мы будем наблюдать достижение этих ценовых максимумов.

Если же проанализировать будущее (форвардное) отношение цены к прибыли (отношение рыночной цены акции к прогнозируемой на очередной период прибыли в расчете на 1 акцию), можно найти много акций, у которых этот показатель сильно занижен. Например,Cisco (NASDAQ: CSCO). Акции компании выросли на 35% с июня 2012 года. Рост прибыли стал более стабильным. Она увеличила дивидендные выплаты и предлагает выкупить свои акции по более высокой цене. Но форвардное соотношение цены к прибыли находится на отметке 9.7. Это же касается и Freeport-McMoRan (NYSE: FCX), крупнейшей в мире золотодобывающей компании, ее показатель равен всего 7.7. JP Morgan (NYSE: JPM) - 8.7. Johnson & Johnson (NYSE: JNJ) - 12. Apple Computers (NASDAQ: AAPL) - 9.

Иными словами, инвесторы считают, что будущие прибыли не совпадут с ожиданиями, поскольку многие из них ожидают рецессии, в которую скатится американская экономика.

Кристиан Де Хэмер