По мере того, как валютная война набирает обороты, внимание большинства приковано к 17% снижению стоимости японской иены против американского доллара за последние несколько месяцев (рис. 1). На фоне этого падения, еще одна основная валюта мира продемонстрировала ослабление. Это британский фунт.

Рис. 1 Динамика курса японской иены по отношению к доллару США

У Японии уникальный экономический и демографический профиль, который делает из ее экономики хромающую лошадь. Новоизбранный премьер Абэ вместе с Банком Японии решил во что бы то ни стало вызвать инфляцию, чтобы снизить ее стоимость относительно других валют, тем самым дав преимущество японским экспортерам. Даже в мире, где центробанки постоянно увеличивают денежную массу, такие планы можно назвать исключительными. А вот Великобритания, с другой стороны, идет более традиционным путем в том же направлении.

Британское правительство во главе с консервативным премьером Дэвидом Кэмероном и министром финансов Джорджем Осборном смогло привнести строгую дисциплину в свой бюджетный дисбаланс.

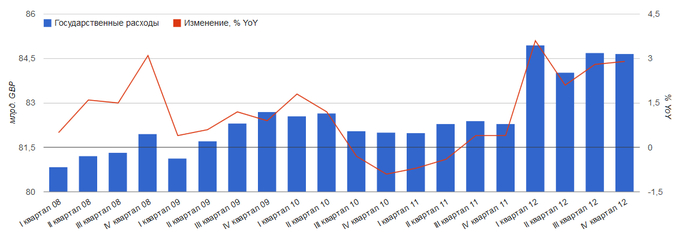

С 2009 по 2012 годы расходы британского правительства выросли всего на 1.6% (рис. 2), а это было намного ниже официального уровня инфляции. Для сравнения, правительственные расходы в США выросли на 7.9% за тот же период времени. С 2009 года, Британия удерживали соотношение долга к ВВП на низком уровне (ниже американского), а снижение происходило более быстрыми темпами. Тем не менее, Британия не такая бережливая, как Германия.

Рис. 2 Расходы британского правительства

Пол Кругман видит причину вялой экономической активности Великобритании в ошибочных экспериментах правительства с жесткой экономией. Монетарная составляющая данного уравнения также ставит Туманный Альбион на один уровень со своими “братьями по несчастью”.

С тех пор, как в 2008 году разразился кризис, который привел к глубокой рецессии, Банк Англии, возглавляемый Мервином Кингом, был полон решимости стимулировать национальную экономику, нежели ЕЦБ, но менее решителен, чем ФРС или Банк Японии. В отличие от перманентных и все еще продолжающихся программ по выкупу облигаций и количественному смягчению в США и Японии, Банк Англии начал реализовывать аналогичные шаги лишь выборочно.

Учитывая относительно умеренный подход, практикуемый британским правительством, слабость фунта плохо поддается измерению. Решающим фактором может стать то, что он не так важен для инвесторов и не так сильно интегрирован в мировую экономику, как доллар США или евро.

Доллар, будучи резервной валютой всего мира, всегда извлекал выгоду из спроса, который не зависит не так сильно от фундаментальных показателей. Евро же - из размеров Еврозоны и из наследия немецкой финансовой дисциплины. Когда речь заходит о фунте, то подобные преимущества не упоминаются. Поэтому иностранные центробанки не ощущают необходимости включать его в свои валютные резервы в больших количествах.

Именно поэтому в последние несколько лет фунт находится под сильным давлением. С июля 2008 года британская валюта снизилась в стоимости на 26.7% против доллара США (рис. 3). В последние несколько месяцев фунт теряет свою силу быстрее, чем все остальные основные валюты, за исключением иены.

Рис. 3 Курс британского фунта по отношению к доллару США

С 1 октября 2012 года фунт упал на 4% против доллара и на 8% против евро.

Более того, состояние здоровья британской валюты вызывает все больше опасений на фоне трудностей, с которыми придется столкнуться Банку Англии в ближайшем будущем, так как он пытается стимулировать экономику, которая более всего склонна к инфляционным процессам. В отличие от ФРС, перед которой стоит задача бороться с инфляцией и безработицей одновременно, у Банка Англии только один мандат: удерживать уровень инфляции в установленных рамках. Но даже это у него не получается с завидной частотой.

Инфляция в Великобритании движется на север от 2% цели вот уже 5 лет подряд. Текущий официальный уровень инфляции составляет 2.7%.

В своих недавних прогнозах Мервин Кинг вынужден был признать, что уровень инфляции, к сожалению, не снизится до целевой отметки и даже может превысить 3% в этом и следующем году. На фоне слабеющей национальной валюты и растущего индекса цен, мандат Банка Англии указывает на то, что пришло время для ужесточения монетарной политики.

Когда встает выбор между инфляцией и болезненными процессами, связанными с сокращением экономики, банкиры (по крайней мере, те, которые не говорят по-немецки) всегда выбирают инфляцию. Когда американские СМИ высмеивают действия Банка Англии, они, видимо, не понимают, что ФРС делала бы то же самое, если бы имела не преимущества, которые дает ей статус доллара.

На данный момент Кэмерон придерживается своей политики и пытается донести до избирателей то, что сегодняшние болезненные решения принесут плоды в будущем. Это перекладывает основную ношу на плечи центробанка, который вынужден удовлетворить просьбы по стимулировании экономики.

ФРС повезло, что администрация Обамы не разделяет фискальных намерений и взглядов британского премьера. Тем не менее, там уже отказались от многих своих обещаний. Несколько месяцев назад Бен Бернанке объявил о предстоящем запуске специфических мер, направленных на борьбу с инфляцией и безработицей, которые, как ожидалось, должны были поставить монетарную политику на автопилот.

Но несколько недель назад вице-президент ФРС заявил, что объявленные целевые отметки (6.5%-ая безработица и 2.5%-ая инфляция) следует рассматривать не как отправные точки, а скорее как пороговые значения, после преодоления которых ФРС следует подумать об ужесточении своей монетарной политики.

Когда цены в США начнут расти не на шутку, можете быть уверены, что рациональные оправдания и отказы от обещаний и обязательств потекут ручьем. ФРС никогда не признает высокий уровень инфляции вне зависимости от официальных данных, и не станет предпринимать реальных действий по борьбе с ней. Причина проста - они не смогут сделать этого, не вызвав тем самым серьезный экономический спад, который так пугает британское правительство.

Однако, по мере того, как инфляция в Великобритании начинает набирать обороты, давление на Банк Англии с требованиями изменить монетарную политику будет усиливаться. Пока монетарное стимулирование будет наносить удары по фунту, ценовое давление будет нарастать, а стагнационные процессы в экономике - продолжатся.

Это окажет еще большее давление на центральный банк. Большее количество дешевых денег не смогут стимулировать экономику, а лишь усугубят положение, через подливание масла в огонь инфляции. В какой-то момент британским властям придется признать, что это не работает. Тогда, чтобы спасти национальную валюту и разбить порочный круг инфляционного роста, Банку Англии придется агрессивно поднимать процентные ставки, и тогда у правительства не останется иного выхода, кроме как сокращать расходы значительно больше, чем в том случае, если бы они решились на этот шаг раньше.

Если Банк Англии откажется от ужесточения своей политики даже перед лицом такой опасности, фунт может продолжить ослабление, и это, в конечном счете, может вылиться в то, что Великобритании придется вступать в зону евро.

Что касается США, то такая же участь рано или поздно может постичь и их, только через многие годы. Единственная разница на данный момент заключается в свободе действий, которая предоставлена США благодаря доллару, имеющего статус мировой резервной валюты. Но когда эта привилегия исчезнет, падение будет намного более болезненным.