ECN (англ. Electronic Communication Network) - относительно новое явление на рынке форекс, представляет собой базу ордеров, в которой автоматически исполняются противоположные приказы (на покупку и на продажу) при совпадении указанных параметров (актив, цена, количество). Для трейдера ECN предоставляет множество плюсов, поскольку из процесса торговли исключается различные посредники, но в то же время, могут возникнуть различного рода заминки, связанные с исполнением лимитных ордеров, по заявленной цене.

Давайте разберем данный вопрос, то есть почему лимитный ордер может не исполнится. Не будем здесь акцентировать внимание на агрегатах, а посмотрим на примере одного поставщика.

Допустим есть поставщик, который поставляет ликвидность компании. На данный момент он поставляет 10 аск и 8 бид (рис. 1). Клиент выставляет ордер sell limit на уровне 9. Пока этот ордер находится на сервере компании и он еще не активирован. Следующим снепшотом поставщик присылает цены 11 и 9. На 9 активируется ордер, соответственно компания тут же шлет поставщику ордер sell limit (купить 9). Мы уже знаем, что время движения ордера не занимает 0. Общее время составляет определенное количество милисекунд. И этого времени вполне может хватить, чтобы цены у поставщика изменились. Допустим, пока ордер шел, цена ушла обратно на 10 и 8. Соответственно приходит лимитный ордер поставщику, а у него такой уже цены нет. В результате ордер висит у поставщика определенное количество времени (пару секунд) и отменяется по экспирации. Клиенту уходит ответ, что ордер не исполнился.

Рисунок 1. Схема исполнения лимитных ордеров

Обычно это бывает, когда цена касается уровня на небольшое количество времени.

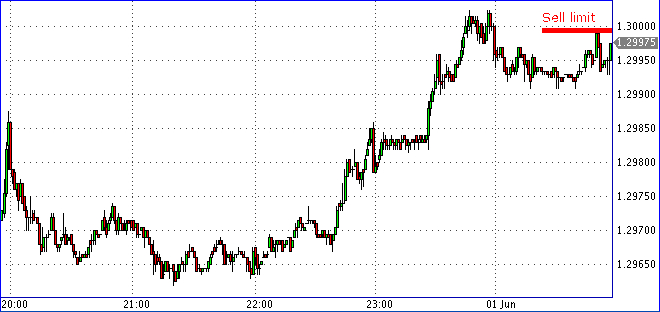

Например, цена идет вверх (рис. 2), лимитный ордер выставлен на уровне 1.30000. Цена коснулась лимитного ордера и сразу ушла. Всегда может случиться так, что данной ликвидности может на всех не хватить. Она может просто уйти, когда ордер не успел, но даже если успел, помимо нашего ордера есть другие, и у компании, и у самого поставщика, либо же ликвидности на всех может не хватить.

Рисунок 2. Выставление лимитного ордера

Методология лимитного ордера такова, что в нем гарантирована цена но не гарантировано исполнение. Иными словами он может исполнится по цене заявленной либо по лучшей, либо не исполнится совсем, либо может исполнится частично, если целиком не хватило “залить”, а залилась только часть (это часто бывает с большими ордерами).

Понятно, что для клиента удобней будет ситуация, когда цена коснулась ордера и он обязательно исполнился. Но если гарантировать исполнение, то нельзя гарантировать цену. Например, в том случае (рис. 3), если бы ордер коснулся, активировался, и если гарантировать исполнение, то его нужно исполнять по максимуму, то есть слать контрагенту не бай лимит, а маркет ордер.

Рисунок 3. Схема исполнения маркет ордеров

Когда маркет ордер приходит по текущей цене, скажем 8 (ордер установлен на покупку по текущей рыночной цене). Поставщик заливает этот ордер по 8. На сервер компании возвращается ответ, что ордер залит по 8. И клиенту подтверждается исполнение по 8. Соответственно клиент получает проскальзывание -1. Некоторые компании работают по такому принципу. Идеально было бы дать клиентам возможность выбирать что ему важнее - либо исполнение, либо цена.

В компании GKFX решила пойти именно по такому принципу и в скором времени клиенты смогут воспользоваться возможностью выбора типа исполнения лимитных ордеров. Таким образом будет удовлетворен любой искушенный клиент.

Раннев Д.В.,

Генеральный директор Компании GKFX