Теория Чарльза Доу существует вот уже почти 100 лет, но даже на сегодняшних волатильных рынках, движимых технологиями и инновациями, некоторые базовые концепции этой теории все еще работают.

Итак, данная теория была разработана Чарльзом Доу, модифицирована Уильямом Гамильтоном и опубликована Робертом Рэа. Она направлена не только на технический анализ и ценовые движения, но и на философию рынка. Многие идеи и комментарии к ним, выдвинутые Доу и Гамильтоном, стали аксиомами для Уолл-стрит.

Хотя многие могут и не согласиться, сказав, что в сейчас все по-другому, данная серия статей направленна на то, чтобы показать, что рынки ведут себя практически так же, как и 100 лет назад. Тем не менее, стоит иметь в виду, что это общие концепции, которые больше применимы к широкому рынку, представленному фондовыми индексами, хотя данная теория может найти отражение и в рынках акций конкретных компаний.

Допущения

Перед тем, как принять теорию Доу, необходимо принять на веру несколько допущений для успешного применения полученных знаний.

Манипулирование

Первое допущение предполагает, что первичным/основным трендом невозможно манипулировать. Когда на кону большие суммы денег, возникает большой соблазн манипулирования рынком в своих целях. Гамильтон не отрицает возможности того, что крупные спекулянты, эксперты или другие лица напрямую связанные с деятельностью на финансовых рынках, могут манипулировать рыночными ценами. Но он уверен, что невозможно манипулировать основным рыночным трендом. Внутридневные, второстепенные ценовые движения и движения длительностью в несколько дней могут быть подвержены манипуляциям. Эти краткосрочные ценовые движения (от нескольких часов до нескольких недель) могут стать заложниками в нечестной игре со стороны крупных финансовых институтов, спекулянтов, экстренных новостей и слухов. Сегодня, наверное, Гамильтон добавил бы в этот список чаты, форумы и внутридневных трейдеров.

Он также придерживался мнения о том, что можно манипулировать акциями отдельной компании. Такие манипуляции обычно проходят по одному и тому же сценарию и заканчиваются одинаково: актив растет, затем обратно падает, и уже потом продолжает следовать основному тренду. Например:

-

Акции PairGain Technology резко возросли в цене благодаря дезинформации, опубликованной на поддельном сайте агентства Bloomberg. Но когда выяснилась правда, цена незамедлительно упала к предыдущим уровням и продолжила следовать основному тренду.

-

Акции Books-A-Million выросли с 3 до 47 после объявления об улучшении вебсайта. Через три недели цена уперлась в уровень 10 и начала снижаться оттуда.

Хотя эти (и многие другие) акции подверглись краткосрочным манипуляциям, они вернулись к основному тренду через пару недель. Но весь широкий рынок практически не может быть подвержен манипуляциям из-за сверхогромных размеров.

Цена учитывает все

Рынок отражает всю возможную информацию через ценовое поведение. Цена отражает всю совокупность надежд, страхов и ожиданий рыночных участников.

Процентные ставки, прогнозы относительно прибыльности, президентские выборы… список можно продолжать достаточно долго. Неожиданные рыночные поведения зачастую возникают, но длятся недолго, тогда как основной тренд остается в силе.

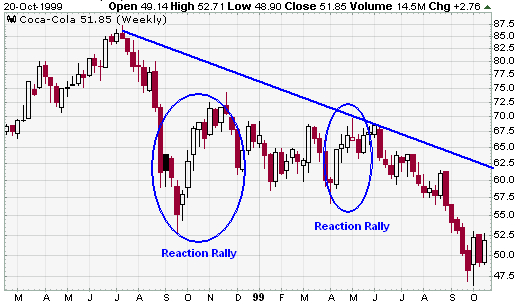

На рисунке 1 внизу представлено ценовое поведение акций компании Coca-Cola (KO). Здесь мы видим, что основной тренд остается невредимым несмотря на некоторые отклонения от него.

Рисунок 1. Динамика курса акций Coca-Cola (KO)

Гамильтон также отметил и тот факт, что иногда рынок реагирует негативно на хорошие новости. Он дает этому следующее объяснение: рынок смотрит вперед. К тому времени, как новость дойдет до большинства участников, она уже учтена рынком и отражена ценой.

Это объясняет старую аксиому с Уолл-стрит: “покупай на слухах, продавай на новостях.”

По мере того, как слухи начинают отсеиваться, покупатели начинают приходить на рынок, тем самым повышая рыночную цену. К тому моменту, когда новость становится доступной всем через СМИ, уже достаточно покупателей вошло в рынок, чтобы завысить цену на столько, чтобы полностью учесть новость в рыночной стоимости актива.

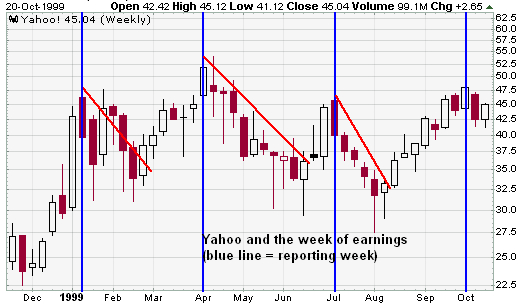

Классический пример с акциями Yahoo! (YHOO). Участники рынка любят прогнозировать квартальные отчеты компаний. За последние три квартала компания Yahoo! показывала хорошие финансовые показатели (лучше ожидаемых), но каждый раз акции падали после отчета почти на 20% (рис. 2).

Рисунок 2. Динамика курса акций Yahoo! (YHOO)

Теория не идеальна

Гамильтон и Доу охотно соглашаются, что их теория не является панацей для доминирования над другими участниками рынка. Их стоит рассматривать как набор правил и принципов, которые могут помочь инвестору лучше понять рынок и принимать лучшие решения, стараясь свести эмоциональную составляющую инвестиционной и торговой деятельности к минимуму. Данная теория позволяет сделать решения менее субъективными и более непредвзятыми.

И даже хотя данная теория не подразумевает использование для краткосрочной торговой деятельности, она все же способна улучшить финансовые показатели трейдеров. Вне зависимости от используемого таймфрейма, вы всегда сможете определить основной тренд и отталкиваться от него в своих решениях.

Продолжение следует…