Общаясь с учениками на Кафедре «Пробой флета + Прикладной Волновой Анализ» чаще всего приходится слышать два мнения об управлении капиталом, причём совершенно противоположных. Одно из них сводится к тому, что без должного управления капиталом наша торговля обречена на провал и поэтому это одна из наиважнейших если не самая важная часть любой торговой системы. Второе распространенное мнение – управление капиталом служит лишь неким дополнением к имеющейся торговой системе и носит вторичный характер.

Казалось бы, оба эти мнения взаимоисключающие, но как ни странно это прозвучит, мы считаем, что они оба справедливы. И вот почему. Всё зависит от того к каким обстоятельствам они применимы. Этими обстоятельствами могут быть: опыт торговли, время которое затратил трейдер на освоение торговой системы и практическое её применение, уровни риска, цели которые ставит себе трейдер, также стартовый торговый депозит и требования к ежемесячной доходности, наличие эффективной торговой системы, наконец психологические аспекты торговли.

Основной момент здесь в том, что важность управления капиталом в зависимости от вышеперечисленных обстоятельств будет для каждого трейдера индивидуальна. Однако, чтобы понять, чем же именно для вас лично является манименеджмент следует рассмотреть ряд утверждений:

- Управление капиталом учитывает оптимальное соотношение риск/вознаграждение и на основе этого даёт возможность получить максимальный доход на длительном промежутке времени.

- Правильное управление капиталом позволяет посредственную торговую систему превратить в хорошую.

- Неправильное управление капиталом делает из хорошей ТС посредственную либо даже убыточную.

- Если система торговли изначально убыточна, то вообще никакое управление капиталом не сможет превратить её в прибыльную.

- Адаптивное изменение рисков на убыточных и прибыльных участках ТС способно повысить показатели системы.

Исходя из выше сказанного можно сделать вывод, что всё же прибыльная торговая система (имеющая положительное математическое ожидание) первична, а уже то как мы управляем своим капиталом вторично. Однако уже с первых сделок следует уделять внимание и осваивать методы управления капиталом. Ошибочно полагать, что эти методы потребуются вам лишь тогда, когда вы уже сможете заработать достаточный капитал, когда-то в будущем. Такое ошибочное мнение может стоить прибыли. В одной из книг по методам управления капиталом Райана Джонса приводится пример, когда такой подход стоил одному из трейдеров 600,000 долларов недополученной прибыли за один торговый год.

Давайте теперь рассмотрим классификацию методов управления капиталом. Для этого представим их в виде схемы (рисунок 1).

Рисунок 1. Классификация методов управления капиталом

По большому счёту все методы управления капиталом можно разделить на две группы:

1. методы мартингейла;

2. методы антимартингейла.

Первая группа характеризуется тем, что при увеличении убытков размер позиции в торговле также увеличивается. В свою очередь мартингейл бывает простой и сложный. При простом мартингейле после каждой убыточной сделки размер сделки удваивается. При сложном мартингейле, размер позиции увеличивается с некоторыми разными коэффициентами.

Вторая группа (антимартингейла) характеризуется тем, что при увеличении прибыли величина риска, допустимого в торговле, также увеличивается.

Основная группа методов с применением антимартингейла - это методы фиксированной фракции. Базируются они на том, что в каждой сделке мы можем рисковать суммой, которая не превышает заданный процент от текущего баланса счета. К наиболее известным методам этой группы относятся:

- метод фиксированного процента;

- метод оптимальной фракции (оптимального f);

- метод безопасной фракции.

К ещё одной разновидности метода антимартингейла можно отнести метод фиксированной пропорции, в котором увеличение объёма торговой позиции при росте счёта происходит по более сложной закономерности.

Данная классификация не является исчерпывающей, существуют и более сложные методы управления капиталом, построенные на основе теханализа кривой состояния эквити. Но в силу их сложности мы опустим их из рассмотрения.

Рассмотрим более подробно эти методы.

Мартингейл

Данный тип управления капиталом пришёл на финансовые рынки из азартных игр, в частности казино. Согласно этому методу, при получении убытка размер следующей позиции увеличивается, как правило происходит удвоение лота с тем, чтобы одной прибыльной сделкой перекрыть полученные ранее убытки. Метод базируется на том предположении, что рано или поздно серия убытков закончится и покроет все полученные убытки.

Для лучшего понимания этого подхода рассмотрим следующий пример.

Пусть имеется торговая системы по паре EURUSD с тейком и стопом равными 50 пунктов. Начальный лот 0,1.

В таблице на рисунке 2 вы можете видеть результаты серии из пяти сделок, первые четыре из которых принесли убыток

Рисунок 2. Таблица исходов

Как мы можем видеть, имеется существенный недостаток данного метода. При проигрыше лот увеличивается вдвое, а доходом будет только размер начального лота. Однако это, пожалуй, единственный метод, позволяющий чисто теоретически создать безубыточную торговую систему. Для этого необходимо иметь лишь неограниченный депозит, что как вы понимаете невозможно.

Соответственно с очень большой вероятностью при таком методе работы наступит момент, когда средств на следующую сделку у вас не останется.

Антимартингейл

Антимартингейл – это, как понятно из названия, противоположность методу мартингейла. При увеличении размера счета величина риска, допускаемого в торговле, тоже увеличивается. Базовые принципы теории антимартингейла строятся на том, что управление по нему ведет к росту прибыли в геометрической прогрессии во время периода выигрышей, а во время проседания возникает так называемый "эффект асимметричного действия рычага". Это говорит о том, что по мере уменьшения величины счета в результате убытков его способность обеспечить компенсацию убытков уменьшается. Например, если вы потеряли 20% от общей суммы счета, то для восстановления вам потребуется сделать 25% в виде прибыли.

Основной момент управления капиталом по методу антимартингейла состоит в том, что он позволяет вашему депозиту расти в геометрической прогрессии. Большинство существующих методов управления капиталом, в частности фиксированной фракции (фиксированный процент, оптимального f, безопасного f) и фиксированной пропорции базируются именно на основе антимартингейла.

Метод фиксированной фракции

Основоположником данного метода считается Ларри Вилльямс. Он основан на том, что в риск в каждой сделке, не должен превышать заранее заданного процента от текущего баланса депозита. Так, если на вашем депозите имеется $ 10 000 и вы работаете по методу фиксированной фракции с риском в сделке 2%, то будете рисковать не более чем $ 200 ($ 10 000 х 0,02 = $ 200 ).. По мере роста размера счёта происходит пропорциональное увеличение размера торгуемой позиции.

Применительно к построению торговых систем для рынка Форекс, размер процента риска необходимо привязывать не только к размеру торгуемого лота, но ещё и к значению используемого плеча, уровню стоп-лосс, заданному в системе, а также торгуемому инструменту. Другими словами необходимо учитывать количество потенциально теряемых в сделке пунктов и их стоимость на данном инструменте.

Например, если на вашем счёте $1000, вы торгуете пару EURUSD с плечом 1:100 двумя минимальными лотами (лот 0,2) и размер стоп-лосс составляет 50 пунктов, то ваш риск в одной текущей сделке составляет $100 или 10% депозита.

К достоинствам фиксировано- фракционного метода можно отнести относительную простоту и прозрачность, поскольку объем позиции рассчитывается пропорционально размеру вашего депозита, риск при этом остается постоянным на протяжении всей торговли, а полученная прибыль автоматически реинвестируется при вычислении размеров лотов последующих сделок.

К недостаткам фиксировано-фракционного метода относят эффект "ассиметричного рычага". Суть этого эффекта в том, что для компенсации полученных в сделке потерь, вам необходимо наторговать в пунктах больше, чем вы потеряли. Этот дисбаланс проявляется тем сильнее, чем агрессивнее торговля, чем больше процент риска в каждой сделке. Это происходит потому, что отыгрываться придётся меньшим лотом, который позволит вам оставшийся после убытка депозит. Эффект ассиметричного рычага можно пояснить следующей таблицей рисунок 3.

Рисунок 3. Эффект асимметричного рычага

Как мы видим при малых рисках (5…10%) нам необходимо заработать почти столько же (5,3…11,1%), чтобы покрыть убыток. При риске же 50% необходимо заработать уже в 2 раза больше (100%), чтобы выйти на прежний уровень.

Метод фиксированной пропорции

Автором данного метода является Райан Джонс. Данный метод является разновидностью антимартингейла, который подразумевает, что по мере увеличения депозита объем сделки должен также иметь тенденцию к росту. В основе данного метода лежит утверждение о том, что соотношение между числом торгуемых лотов и суммой прибыли, которая необходима для того, чтобы увеличить число лотов на одну единицу должна быть величина постоянная. Если, например, управление капиталом предполагает 10.000 долларов прибыли для перехода от торговли одним лотом к торговле двумя лотами, то для увеличения торгуемых лотов до трех нужно получить 20.000 долларов прибыли и эта пропорция сохраняется на протяжении всей торговли. Иначе говоря для того, чтобы к уже имеющемуся количеству лотов прибавить ещё один, каждый из уже имеющихся должен "заработать" некоторое количество пунктов прибыли. Это фиксированное количество прибыли на один торгуемый лот именуется "дельта” и составляет основу метода, поскольку определяет степень риска и является единственной варьируемой переменной. Чем меньше дельта, тем меньше надо заработать, чтобы увеличить лот, тем агрессивнее торговля.

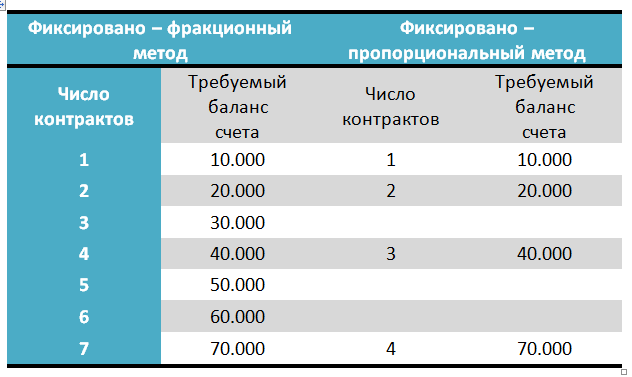

Для лучшего понимания сути фиксировано-пропорционального метода рассмотрим таблицу сравнения его с методом фиксированной фракции, рисунок4.

Рисунок 4. Сравнение методов управления капиталом

Эта таблица показывает, что в начале торговли геометрический рост прибыли при использовании фиксировано-пропорционального метода происходит значительно быстрее, чем может позволить фиксировано-фракционный метод.

Также немаловажным аспектом метода фиксированной пропорции является понятие "ставки снижения”. Ставка снижения даёт возможность уменьшать риск быстрее, чем он возрастает и таким образом позволяет защитить достигнутые прибыли в период убытков. Тактика торговли, использующая ставку снижения, подразумевает уменьшение торгуемого лота не на тех же уровнях, где происходило их увеличение, а гораздо быстрее. В авторской методике ставка снижения задаётся, как процент от дельты, используемой для расчёта следующего лота в процессе роста депозита, но ничто не мешает задавать её как самостоятельную дельту - "дельту снижения”. Так, например, если дельта снижения в два раза меньше дельты роста, то уменьшение торгуемого лота в период просадки будет происходить в два раза быстрее, чем его рост в период подъёма.

На рисунке 5 приведен пример изменения торгуемого лота на росте-падении при стартовом депозите $1000, минимальном стартовом лоте (0,1), дельта роста, равной $200 и дельта снижения $100.

Рисунок 5 Ставка снижения

Как видно из рисунка, при данных параметрах управления капиталом использование ставки снижения позволило снизить лот до минимального уже на уровне $1500 и максимально защитить депозит от просадки в случае продолжения убыточной серии. При консервативной торговле это позволяет трейдеру защитить прибыль и поступать более агрессивно при увеличении объема реинвестирования.

Также следует отметить, что ставка снижения имеет существенный недостаток. Она усиливает отрицательный эффект асимметричного действия рычага. Возможность компенсации убытков уменьшается прямо пропорционально скорости снижения риска.

А теперь для лучшего понимания сути вопроса построим небольшую модель и сравним прибыльности различных стратегий ММ.

Пусть имеется некоторая Модель:

- Начальный депозит во всех трех случаях $1,000.

Мы рассмотрим три стратегии ММ:

1. постоянный лот (отсутствие ММ);

2. стратегия Райана Джонса (дельта 1000);

3. стратегия Ларри Вильямса (риск - 25%);

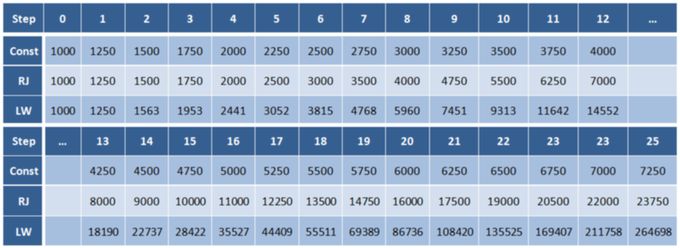

В целях упрощения этого эксперимента мы будем считать, что каждая сделка прибыльная. Модель будет состоять из 25 последовательных сделок. Задача - сравнить, как растет депозит во всех трех случаях. Результаты приведены в таблице рисунок 6.

Рисунок 6. Результаты стратегий управления капиталом

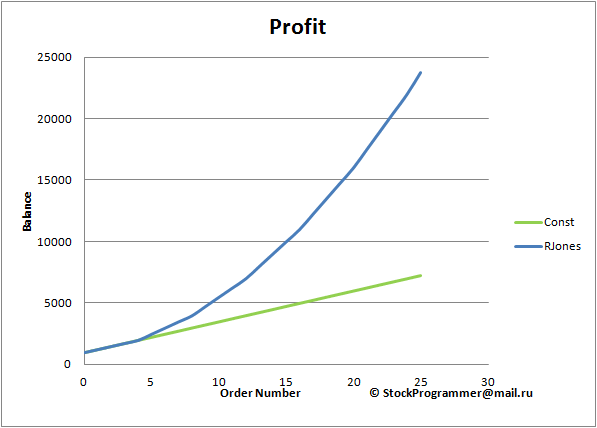

Теперь давайте посмотрим на график роста балансов. Для начала сравнением результаты метода Райна Джонса и метода постоянного лота рисунок 7.

Рисунок 7. Метод Райана Джонса и постоянный лот

Как видим, в случае постоянного лота депозит растет линейно, а в случае метода Райана Джонса депозит растет намного быстрее (замечу - не экспоненциально). Это естественно, т.к. в случае постоянного лота ММ отсутствует, и мы просто-напросто не увеличиваем лот, поэтому каждая сделка приносит нам одну и ту же сумму прибыли. А в случае методом Райана Джонса лот увеличивается поэтапно, отсюда и соответствующие изломы в линии баланса - при каждом увеличении лота кривая становится все круче. Также вы можете заметить, что изломы становятся все реже при росте депозита - данный феномен находится в согласии с концепцией Райана Джонса о падении частоты увеличения лота.

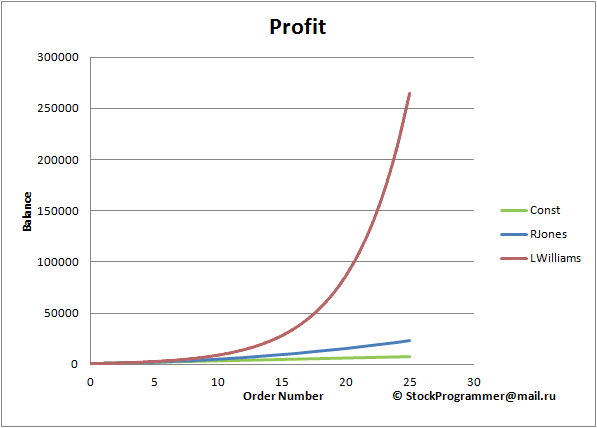

Теперь сравним все три метода на одном графике рисунок 8:

Рисунок 8. Метод Ларри Вильямса, Райана Джонса и постоянный лот.

Сразу бросается в глаза, что метод Ларри Вильямса уже после 10й сделки намного опережает оба других метода! Это потому что при методе Ларри Вильямса депозит растет экспоненциально! Вы думали, что в предыдущем изображении метод Райана Джонса крут (в смысле наклона), но как оказывается результат он пренебрежимо мал по сравнению с методом Ларри Вильямса. Вот наглядный пример того, насколько экспонента сильнее многочленов.

При этом, надо помнить, что больший лот означает больший риск, и хоть со стороны роста депозита метод Ларри Вильямса и выглядит очень привлекательно, за это приходится платить огромную цену в плане риска.

Выбор за вами.

ФАКУЛЬТЕТ ПРОБОЙ ФЛЕТА http://forum.masterforex-v.org/index.php?showforum=199

Кафедра «Пробой флета + Прикладной Волновой Анализ» http://forum.masterforex-v.org/index.php?showtopic=30241

Skype : alligator-fx