Короткий колл

Давайте посмотрим на короткий колл или продажу колл опциона. Стратегия короткий колл подразумевает продажу кол опциона на базовый актив (акции).

Следует иметь в виду, что покупатель вашего колл опциона имеет право, но не обязательство, на покупку, а вы имеет право, но не обязательство, на продажу базового актива по заранее оговоренной цене (цене страйк).

Данная стратегия является нейтральной по сути. В данном случае вам не выгодны серьезные ценовые движения на рынке базового актива ни в одну из сторон. Риск ограничен, но и прибыль ограничена лишь полученной премией за продажу опциона.

Если базовый актив серьезно вырастет в цене, вам будет выгодно купить этот актив по текущей цене, чтобы частично покрыть убытки от продажи актива по более низкой цене в том случае, если покупатель решит исполнить опцион (а он это непременно сделает).

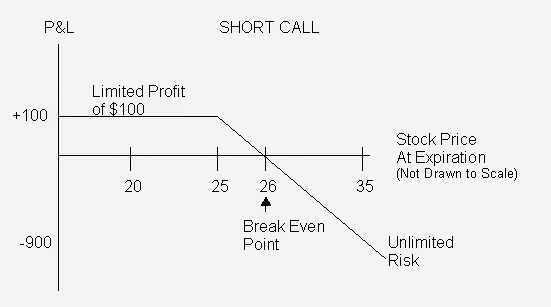

Давайте рассмотрим пример (рис. 1):

Предположим, вы считаете, что стоимость акций компании Dell Computer не будет волатильной в ближайшее время. Если стоимость акции находится на уровне 21 доллар, вы можете продать февральский колл с ценой страйк 25 за 1 доллар на акцию или 100 долларов за опционный контракт на 100 акций. Вот эти 100 долларов являются максимальной потенциальной прибылью от сделки.

Чтобы рассчитать точку безубыточности, прибавьте цену страйк к премии. В данном случае расчёты выглядят так:

25 + 1 = 26.

Если стоимость базового актива достигнет 26 долларов за акцию, вы потеряете вою премию, оставшись в безубыточном положении. Опять-таки, на момент истечения опционного контракта у нас есть 3 возможных сценария развития событий.

Во-первых, цена может быть выше цены страйк нашего опциона. Допустим, если акции вырастут в цене до 300 долларов за штуку, вы будете вынуждены исполнить опцион по требованию покупателя продав базовый актив по 25 долларов за штуку. Но так как у вас на руках нет актива, вам придется купить его по текущей цене (30), чтобы продать по цене страйк (25). Потери составят 5 долларов на акцию или 500 долларов за опционный контракт на 100 акций. Но не стоит забывать6 что вам заплатили премию в 100 долларов, поэтому совокупные потери составят 500 – 100 = 400 долларов.

Второй вариант предполагает, что стоимость базового актива может совпасть с ценой страйк на момент истечения контракта. В таком случае покупатель опциона вряд ли решит исполнить опцион, потому что это не будет иметь смысла. В этом случае вы забираете премию ($100) в качестве прибыли.

Ну и наконец, цена базового актива может упасть относительно цены страйк. Допустим, на момент истечения контракта, стоимость базового актива снизилась до уровня 18 долларов за акцию. В этом случае вы также оставите себе премию в качестве прибыли, потому что никто в здравом уме не станет требовать исполнения такого опциона.

Продажа опционов на базовый актив, которого у вас нет, является опасной стратегией. Такие опционы называют непокрытыми (или голыми). Если вдруг стоимость актива взлетит до 50 долларов, вам придется исполнить опцион, выкупив актив по 50 и продав его по 25, тем самым теряя 2500 долларов на стандартном опционом контракте на 100 акций базового актива. Конечно, же всегда можно выкупить проданный опцион обратно, тем самым избавившись от обязательств по исполнению данного опциона.

Рисунок 1. Короткий колл

Короткий пут

Короткий пут или продажа пут опциона является бычьей стратегией. Помните, что покупатель пут опциона имеет право, но не обязательство продать базовый актив, а продавец пут опциона обязан купить актив по цене страйк, если покупатель опциона решит его исполнить.

Продажи пут опциона подразумевает ограниченную прибыль и ограниченный риск, потому что стоимость базового актива не может упасть ниже нуля. Данная стратегия подразумевает, что вы ожидаете роста стоимости базового актива, а в этом случае покупатель опциона не станет требовать его исполнения, а вы сможете оставить при себе премию в качестве прибыли.

Точка безубыточности рассчитывается путем вычитания премии из цены страйк.

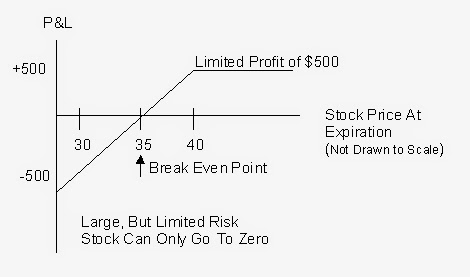

Пример представлен на рис. 2. Предположим, что вы ожидаете роста стоимости акций Cisco Systems (CSCO). Если цена актива на ходится на уровне 35 долларов за акцию, вы решаете продать февральский пут опцион с ценой страйк 40 за 5 на акцию или $500 за опционный контракт на 100 акций. Максимальная прибыль по сделке составит $500 (премия за продажу опциона). В данном случае точка безубыточности будет находиться на уровне 35 (40-5).

На уровне безубыточности (35), покупатель пут опциона пожелает исполнить опцион, а мы будем вынуждены купить акции за 406 но так как мы же получили премию в размере 5 долларов за акцию, на самом деле покупаем актив за 35. Поэтому в данном случае мы будем в безубытке.

На момент истечения контракта мы будем иметь три возможных сценария. Во-первых, цена актива может быть выше цены страйк. В данном случае, если базовый актив будет торговаться на уровне 50 долларов за акцию, покупатель опциона не станет исполнять его по цене 40 за акцию. Таким образом опцион принесет нам прибыль, равную премии, которую нам заплатил покупатель опциона.

Во-вторых, цена страйк может совпасть с ценой актива на момент истечения контракта. В данном случае, покупатель также вряд ли станет исполнять опцион, а мы оставим себе премию в качестве прибыли.

Ну и наконец, стоимость базового актива может быть ниже цены страйк на момент истечения контракта. Допустим, на тот момент стоимость актива составляет 30 долларов за акцию. В данном случае покупатель нашего опциона точно предпочтет исполнить контракт по страйк цене 40. В данном случае мы будем вынуждены купить 100 акций компании по 40 долларов за штуку, когда акции на самом деле торгуются на уровне 30 долларов. Но так как мы заплатили 5 долларов за акцию в качестве премии, на самом деле будем покупать актив за 35. В данном случае опционный контракт на 100 акцию принесет убыток в размере $500.

Рисунок 2. Короткий пут

Покрытый колл

Последняя стратегия называется покрытый колл. Она по сути схожа с коротким коллом за исключением того, что в данном случае покупается опцион на актив, который мы уже купили.

В данном случае мы продаем колл опцион на актив который уже купили. Таким образом мы как бы устанавливаем лимит для потенциального роста стоимости базового актива и одновременно сокращаем потенциальные риски в случае падения стоимости актива. Это популярная стратегия, которая используется для генерирования дополнительной прибыли в периоды, когда цена базового актива колеблется в узком диапазоне.

Точка безубыточности = цена актива – стоимость опциона.

Например, мы купили 100 акций компании Sun Microsystems за 32 доллара, одновременно продав февральский колл опцион с ценой страйк 35 за 3 доллара на акцию или 300 долларов за опционный контракт. Точка безубыточности данном случае находится на уровне 29 (32-3).

На момент истечения контракта есть три возможных сценария. Первый предполагает нахождение цены базового актива выше цены страйк. Если, например, акции торгуются на отметке 45 долларов на момент истечения опционного контракта, мы не сможем продать свои акции за 45, потому что продали колл опцион с ценой страйк 35 против нашего базового актива. Мы будем обязаны исполнить контракт по требованию, продав актив за 35, но так как уже получили премию за продажу опциона, то на самом деле продадим за 38.

Второй сценария предполагает нахождение цены актива и цены страйк на одном уровне.

В этом случае на момент истечения акции будут оцениваться в 35 долларов за штуку. Покупатель опциона не станет требовать его исполнения, а мы оставим премию себе. Ну и последний вариант предполагает нахождение цены базового актива ниже цены страйк.

Если, допустим, это 25, никто также не будет требовать исполнения контракта, а мы оставим себе премию в качестве прибыли. Обратите внимание, что наш убыток в таком случае будет равен не 7 (32-25), а 4 доллара, потому что 3 доллара премии помогли сократить убыток.

Данная стратегия достаточно популярна у консервативных трейдеров.