Объем

Важность объема уже упоминалась в предыдущих статьях цикла (график индекса Доу-Джонс за апрель 1997 года). Реа отмечает, что хоть Гамильтон и анализировал статистические показатели объема, первичным индикатором для него была цена. Объем становится более важным при подтверждении силы трендовых движений, а также может быть использован для прогнозирования предстоящих разворотов.

Подтверждение объемом

Гамильтон полагал, что объем должен увеличиваться при движении в сторону основного тренда. Во время основного бычьего тренда объем должен быть более значительным, чем во время коррекционных движений против него. Во время коррекции должен снижаться не только сам торговый объем, но и количество рыночных участников.

Гамильтон утверждал, что рынок должен быть более спокойным и узким. Под “узким” он подразумевал то, что количество нисходящих ценовых движений внутри коррекций не должно расти слишком сильно. Зеркальное отражение применимо к медвежьему рынку. Реакционные восходящие движения должны быть узкими и отражать более слабое участие широкого рынка. Через анализ коррекционных движений можно понять силу текущего первичного/основного тренда.

Объем и развороты

Гамильтон заметил, что высокий объем может также указывать на предстоящий разворот тренда. День с высоким торговым объемом после длинного бычьего движения может сигнализировать о том, что впереди возможен разворот тренда. Данную зависимость также подтверждают исследования Рекса Такасуги, хоть они и указывают на некоторое запаздывание разворотов, которые следуют за формированием пиковых объемов, но взаимосвязь все же присутствует. Он также указал на тот факт, что недавний пик торгового объема наблюдался в апреле 1999 года.

Торговые диапазоны или линии

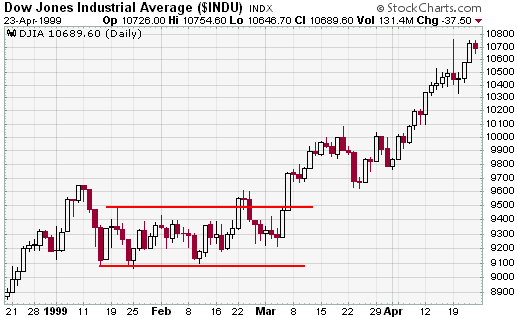

В своих комментариях Гамильтон часто ссылался на “линии”. Линии – это горизонтальные уровни, которые формируют торговые диапазоны (рис. 1). Торговые диапазоны формируются тогда, когда скользящие средние начинают двигаться горизонтально некоторое время, тем самым давая возможность прочертить горизонтальные линии через минимумы и максимумы. Данные торговые диапазоны указывают либо на накопление, либо на распределение. Если бы был прорыв верхней границы диапазона, то торговый диапазон считался бы периодом аккумуляции/накопления, в противном случае – дистрибуция/распределение. До прорыва диапазон считался нейтральным. Гамильтон также предупреждал, что не стоит пытаться предугадать направления прорыва.

Рисунок 1. Линии Гамильтона

Теория Доу в действии

Марк Халберг опубликовал результаты своих исследований в New York Times от 6 сентября 1998 года. Вместе со Стефаном Брауном, Уильямом Готсманном и Алоком Кумаром они разработали нейронную сеть, которая включала в себя правила определения первичного тренда. Теория Доу была протестирована против стратегии “купил и держи” с помощью данной нейронной сети на периоде с 1929 по сентябрь 1998 год. Когда система определяла тренд как бычий, открывалась длинная позиция по гипотетическому фонду на данный индекс. Когда система давала медвежий сигнал, актив продавался, а позиция закрывалась, а средства вкладывались в инструменты с фиксированным доходом.

Через закрытие позиций и вывода наличности из рынка на медвежьих сигналах риск (волатильность) инвестиционного портфеля снижается существенным образом. Это очень важный аспект теории Доу и управления инвестиционным портфелем.

За последние несколько лет акции стали менее рискованными, но все же фондовый рынок все еще более рискован, чем рынок облигаций.

За 70-летний период, система Доу обошла классическую стратегию “купил и держи” в среднем на 2 процента в год. Более того, это сопровождалось более низкими рисками со стороны первой. Если рассмотреть данное сравнение в контексте скорректированной на риск доходности, то маржа станет еще более существенной.

За последние 18 лет теория Доу недобирала с рынка в среднем по 2.6% в год. Но если брать корректировку на риск, все еще показывает более внушительные результаты, чем стратегия “купил и держи”. Стоит иметь в виду, что 18 лет – это короткий промежуток для истории фондового рынка. Теория Доу обычно недобирает в периоды бычьего тренда, зато показывает намного более внушительные результаты в периоды доминирования медведей.

Критика теории Доу

Первый камень в огород данной теории сводится к тому, что это вовсе и не теория.

Ни Доу, ни Гамильтон так и не написали надлежащих академических трудов по данной теме, которые бы описывали теорию и тестировали теоремы. Идеи высказывались лишь через публикации в издании Wall Street Journal. Роберт Реа собрал теорию по кусочкам через изучение данных публикаций.

Во-вторых, теория Доу критикуется за чрезмерную запоздалость. В данной теории смены тренда с медвежьего на бычий не происходит до тех пор, пока не будет преодолен предыдущий реакционный максимум. Многие трейдеры говорят, что входить в рынок на этой стадии уже поздновато, так как пропущена существенная часть ценового движения.

Создатели теории стремились поймать только самую вкусную и мясистую часть движения, входя в рынок на втором трендовом движении (часто воспринимается как третья волна). А если еще ждать подтверждения от скользящий средних, то можно пропустить еще некоторую часть движения.

Еще одним моментом в критике теории является тот факт, что сама теория, основанная на двух индексах - DJIA и DJTA. Именно поэтому многие трейдеры считают, что данная теория является устаревшей, поэтому она не может быть надежным индикатором состояния американской экономики.

Выводы

Целью создателей теории (Доу и Гамильтон) было определение первичного тренда и ловля крупных ценовых движений. Они понимали, что рынок подвержен эмоциям и иногда склонен к преувеличенной реакции в любом направлении. Поэтому они сосредоточили внимание на идентификации тренда и следовании за ним. Тренд действует до появления подтверждающих сигналов на разворот. Именно тогда тренды заканчивается, когда начинается новый.

Теория Доу помогает трейдерам работать по факту, а не на предположениях или прогнозах. Когда начинаются прогнозы и догадки, торговля может стать опасным занятием. Так считали создатели Теории. Тяжело предсказывать рынок, это игра. В то же время, Гамильтон признавал, что данная теория неидеальна. Ее лучше использовать как фундамент для построения собственных руководящих принципов для анализа рынка и принятия торговых решений.