Развивающиеся рынки зачастую дают возможность получить более внушительную прибыль от инвестиций, чем американский или любой другой развитый рынок.

Тем не менее необходимо помнить о наличие определенных рисков (которые, к счастью, поддаются управлению). В этом году развивающиеся рынки ведут себя достаточно волатильно. На это есть много причин, включая бурную реакцию на решение ФРС о сокращении программы количественного смягчения, неудобный уровень инфляции, дефициты текущих счетов, не говоря уже о геополитических рисках (включая ситуацию в Украине). И это неудивительно, ведь инвесторы обеспокоены тем, какое влияние окажет на них сокращение программы количественного смягчения со стороны ФРС. Более того, в Бразилии, Индии, Турции, Индонезии и России наблюдается инфляция на уровне 6-7%.

Те же страны испытывают дефициты текущих счетов в размере от 4% до 7%, что оказывает понижательное воздействие на их национальные валюты, тем самым подталкивая инфляцию и процентные ставки вверх. Более того, политическая волатильность в России, Украине, Турции и других странах мира также вносят свою лепту в формирование общей неуверенности инвесторов, которая отображается в рыночных котировках.

Но правда в том, что для тех инвесторов, которые хорошо понимают, во что они инвестируют, развивающиеся рынки до сих пор открывают множество отличных вариантов для получения внушительных прибылей. Более того, инвестирование в развивающиеся рынки еще никогда не было настолько простым. Все это стало возможным благодаря вот этим особенным инструментам…

Сказка о двух фондах

Предлагаю вам взглянуть на ETF (торгуемые на бирже фонды) на два крупнейших развивающихся рынка, а также на то, как могут варьироваться риски в рамках одного и того же рыночного сектора.

Самый простой способ войти на развивающийся рынок - купить крупнейшие ETF-фонды:

-

iShares MSCI Emerging Markets Indx ETF (рис. 1)

-

Vanguard FTSE Emerging Market ETF (рис. 2)

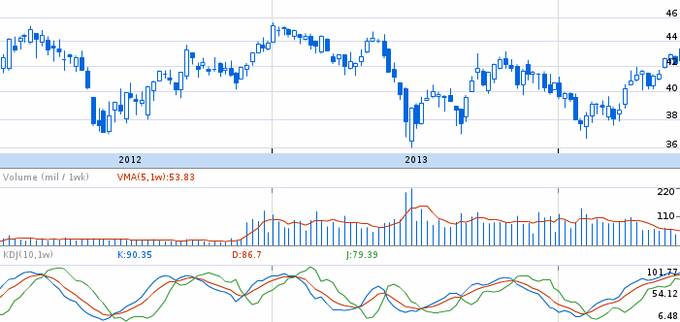

Рисунок 1. iShares MSCI Emerging Markets Indx ETF (NYSE Arca: EEM)

Рисунок 1. Vanguard FTSE Emerging Market ETF (NYSE Arca: VWO)

Фонд MSCI приблизительно оценивается в $40 миллиардов, тогда как фонд Vanguard -около $30 миллиардов.

Существуют десятки других ETF, когда речь идет о развивающихся рынках, но эти два полностью доминируют в данном секторе. Для сравнения, третий по счету фонд размером всего в $3 миллиарда.

У двух вышеупомянутых фондов есть много общего. Например, львиную долю этих фондов составляют акции китайских компаний. Тем не менее каждый из них имеет различную степень подверженности риску. Но самое главное, что оба предлагают инвесторам отличную возможность купить часть высокодоходного инструмента, который базируется на внушительном экономическом росте в странах с развивающейся экономикой.

iShares MSCI Emerging Markets Index

В данный индекс входят такие компании, как Tencent Holdings Ltd., Taiwan Semiconductor Manufacturing (NYSE: TSM), China Mobile Ltd. (NYSE: CHL) и China Construction Bank Corp. (HKG: 0939), они находятся среди ТОП6 активов, входящих в состав фонда. Тем не менее, большую его часть составляют южнокорейские компании.

Дело в том, что Samsung Electronics является крупнейшим компонентом фонда - 4%. Сразу стоит отметить, что акции данного южнокорейского гиганта не входят даже в ТОП10 фонда VWO.

Если говорить о геополитических рисках, связанных с Украиной и Россией, то российские энергетические активы в совокупности представляют собой лишь 1% от фонда.

EEM также инвестирует в Бразилию: Itau Unibanco Holding SA (BVMF: ITUB4), Companhia de Bebidas das Americas-AmBev (BVMF: AMBV3), Banco Bradesco SA (BVMF: BBDC4), Petroleo Brasileiro Petrobras SA (BVMF: PETR4). Эти активы находятся среди ТОП20 в рамках данного фонда.

Vanguard FTSE Emerging Market ETF

Vanguard включает в себя те же ТОП6 активов, что и Emerging Markets Index. Но в отличие от предыдущего фонда, здесь упор делается на Китай - 17.5%.

Vanguard также интересуется Индией в значительной степени: Infosys Ltd. (NSE: INFY), Reliance Industries Ltd. (NSE: RELIANCE) и Housing Development Finance Corp. Ltd. (NSE: HDFC) входят в ТОП20. Что касается России, инвестиции представлены лишь в незначительной степени, фокус делается на Азию.

Крупнейшие инвестиционные возможности 21 века

Инвесторы интересуются развивающимися рынками из-за более внушительной потенциальной прибыли. Проблемы, которые возникли в этих рынках в начале 2014 года, берут свое начало в крупных притоках капитала - результат увеличения денежной массы центральными банками с целью спасти мировую экономику от последствий глобального кризиса 2008 года.

К сожалению, большая часть этого капитала была инвестирована нерационально, что привело к росту инфляционного давления и дефицитов счетов.

Но не стоит бояться, ведь в пределах развивающихся рынков все еще сосредоточено большое количество крупных компаний, которые продолжают расти впечатляющими темпами, показывая прибыльность в разы больше, чем S&P 500.

Анализ фондов показывает, что их управляющие сфокусированы на инвестициях в азиатских технологических и медийных гигантов, которые также способны быстро развиваться и приносить колоссальную прибыль, несмотря на все проблемы национальных рынков.

Как мы поняли, не всегда стоит бояться волатильности, ведь она зачастую означает серьезный и быстрый рост, на котором можно заработать большие деньги.