А теперь немного макро факторов и немного относительности: Что происходит, если спреды доходности и стоимость акций компаний с небольшой рыночной капитализацией рисуют дивергенцию с индексом широкого рынка S&P 500?

Спреды высокой доходности

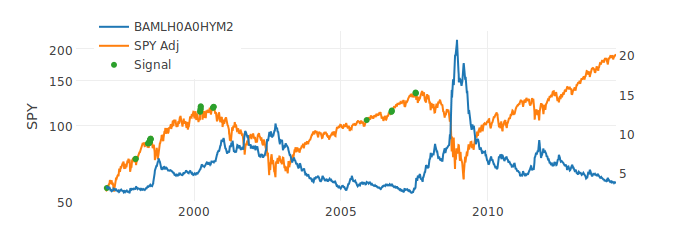

Сперва давайте поиграем с некоторыми макро-данными. На рисунке 1 вы можете видеть индекс спредов от Bаnk of America Merrill Lynch, именуемый BofA Merrill Lynch US High Yield Master II Option-Adjusted Spread в сравнении с SPY

Рисунок 1. BofA Merrill Lynch US High Yield Master II Option-Adjusted Spread в сравнении с SPY

Как мы видим, между ними существует обратная корреляция, так как спрэды склонны к расширению во время медвежьих циклов на рынке. Экстремально низкие значения являются признаком того, что рынок (как говорится) перегрет. Тем не менее, рынок все еще находится почти на 130 базисных пункта выше минимумов, зафиксированных в предкризисные годы, поэтому в данном ключе ситуация выглядит приемлемо. Но есть определенные нюансы.

Во-первых, мы наблюдаем дивергенции. Это происходит, когда стоимость акций продолжает устанавливать новые максимумы, тогда как спрэды начинают постепенно расширяться, и обычно это воспринимается как негативные новости. Мы можем заметить несколько необычных области на графике. К ним относится июль1998 года, а следующий подобный участок расположен уже на рубеже веков. Это апрель 2000 года. Далее мы видим предкризисный июль 2007 года и посткризисный июль 2011 года.

Обратным примером может служить участок цены за май 2010 года. Он интересен тем, что не продемонстрировал такой дивергенции. Стоит учесть и то, что так называемый флэш-крэш (flash crash, что переводится как мгновенный обвал) мог явиться причиной этой ситуации, и если этот так, то становится очевидным, что это никоим образом не связано с макроэкономической ситуацией в общем и спрэдами в частности.

А теперь давайте попытаемся охарактеризовать эти дивергенции с количественной точки зрения, а также и посмотрим, существует ли возможность извлечь хоть что-то полезное из этого. Итак, на графике, расположенном выше (рис. 1), отмечены те ситуации, в которых спрэды высоких доходностей и SPY были в пределах максимальных 10% собственного стодневного диапазона. Как вы можете видеть, обычно это промежутки времени, когда показатели находились у максимума, несмотря на наличие большого количества ложных сигналов. Примером тому может служить участок на графике в районе ноября 2005 года или сентября 2006 года.

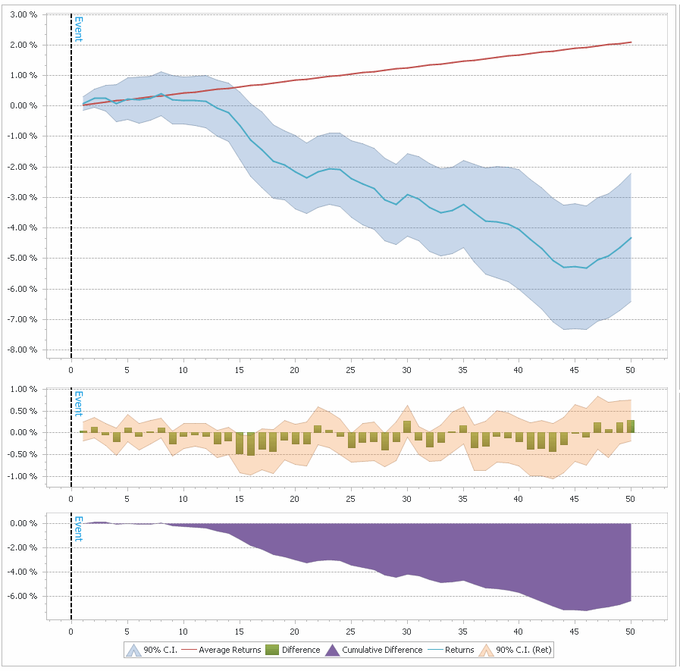

На рисунке 2 вашему вниманию представлены результаты за промежуток в 50 последующих дней после появления подобного сигнала:

Рисунок 2. Промежуток в 50 последующих дней после появления ситуаций, когда спрэды высоких доходностей и SPY были в пределах максимальных 10%

Тем не менее, в большинстве случаев, данный эффект вызывается пересечением нескольких периодов. Именно поэтому не стоит думать, что не все на самом деле так хорошо, как кажется. Но несмотря на это, данный фактор стоит того, чтобы мониторить его.

На данный момент рынок еще далек от генерирования подобных сигналов, потому что сейчас наблюдается постепенное сужение спрэдов.

Дивергенция между стоимостью акций компаний с низкой рыночной капитализацией

Не так давно мы могли видеть, как Russell 2000 (а вслед за ним и NASDAQ) продемонстрировали неожиданное падение, тогда как индекс S&P 500 консолидировался в боковом движении, совершая лишь небольшие просадки по пути.

В нашем распоряжении имеется несколько подходов к представлению данной ситуации в количественном виде:

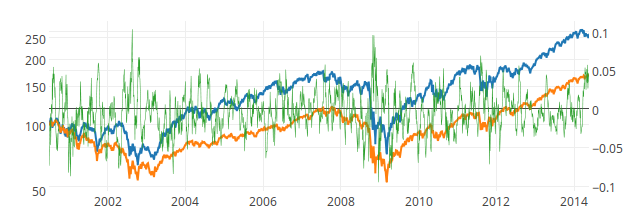

Первый вариант позволяет нам реализовать это через разницу между показателями SPY и IWM за последние 20 дней. Получается, что когда рынок акций с крупной капитализацией опережает своего меньшего собрата, это можно расценивать как сигнал на покупку для обоих рынков.

Рисунок 3. Показатель ROC(20) для рынка SPY и IWM

В том случае, если разница показателя ROC(20) составляет более 3%, рынок SPY показывает более высокие результаты в ближайшие 2-3 недели. Показатели выше среднего, в среднем по 10 пунктов в день. Что касается IWM, динамика также хороша, она генерирует приблизительно по 16 пунктов в день в пределах следующих 10 дней.

Обратные показатели также достойны внимания: если рынок акций с небольшой капитализацией является опережающим, это можно расценивать как сигнал на продажу. Если разница показателя ROC(20) падает до -3% и затем спускается еще ниже, на протяжении 10 последующих дней SPY демонстрирует падение приблизительно по 5 пунктов в день. Естественно, что сам по себе такой сигнал не может быть надежным и решающим при принятии решении об открытии коротких позиций, но его обязательно стоит использовать вкупе с другими сигналами для принятия более взвешенных решений.

Удачных инвестиций!