Долгосрочный статистический анализ показывает, что нисходящий тренд доллара ослабевает, но может продолжится более слабыми темпами.

Для всех, кто торгует на финансовых рынках, особенно на рынке Форекс, важно следить за трендами рынка американского доллара, так как он влияет на поведение на других рынках. Когда курс американской валюты движется в нисходящем направлении, он оказывает повышающее воздействие на процентные ставки.

Более высокие процентные ставки, в свою очередь, в конечном счете заставляют рынок акций и облигаций снижаться, тогда как некоторые сырьевые рынки, включая золото, движутся вверх. Когда доллар движется вниз, возникает обратная ситуация. Тем не менее, иногда воздействие доллара на другие рынки запаздывает.

Существует много подходов (более 20 как минимум), которые могут быть использованы для анализа тренда, включая трендовые линии, скользящие средние или тот же индикатор Aroon и многие другие инструменты технического анализа рынка.

Существует минимум 20 подходов к определению тренда на рынке акций и индексов. Данный подход к анализу доллара в рамках этой статьи использует линии линейной регрессии и линии стандартного отклонения.

Как только решение об используемом подходе принято, нужно определиться с периодом времени, на котором будет проводиться анализ ситуации. Зачастую для долгосрочного тренда используется период в 200 дней, тогда как 50 и 20 дней – для среднесрочного и краткосрочного трендов соответственно. Кроме того можно использовать пользовательские таймфреймы при желании, что мы и сделаем.

В рамках данного анализа мы проанализируем ситуацию на рынке доллара в рамках долгосрочного тренда, но сделаем это с помощью пользовательского таймфрейма. Для этого мы найдем самый высокий максимум и низкий минимум на графике доллара за последний год. На графике 1 он обведен синим. Красной линией отметена линия сопротивления через максимум, а зеленой – линия поддержки через минимум. Расстояние между максимумом и минимумом составило 210 дней.

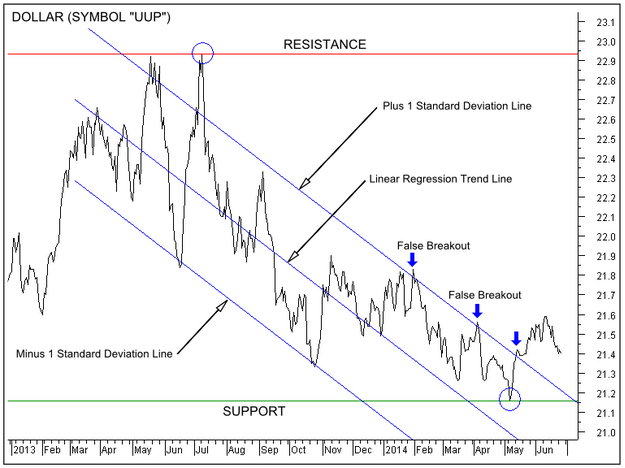

Рисунок 1. UUP, график DAILY

На рис. 1 показан дневной график индекса PowerShares DB US dollar index (UUP). В рамках данного временного периода в 210 дней, трендовая линия линейной регрессии и 1 стандартное отклонение в обе стороны отмечены на графике светло-серыми линиями.

Синим показаны аналогичные линии, но с самым большим уклоном. Также показаны линии поддержки и сопротивления.

Далее, трендовая линия линейной регрессии и 1 стандартное отклонение в обе стороны находятся между максимальной и минимальной отметкой на указанном участке ценового графика. Затем трендовая линия линейной регрессии смещается во времени вперед и назад для того, чтобы найти самое крутой уклон (отмечено синими линиями). Как видно из графика на рисунке 1, данный крутой уклон был смещен назад на 87 дней.

Как только трендовая линия была скорректирована с поправкой на уклон, сама линия линейной регрессии вкупе с 1 стандартным отклонением в обе стороны были спроецированы вперед во времени, как показано на рисунке 2.

Если цена продолжает движение в пределах стандартного отклонения в обе стороны, на рынке присутствует сильный медвежий тренд. Как только цена пробивает уровень сигмы -1 стандартного отклонения (в рамках медвежьего наклонного канала), сам тренд становится еще сильнее, но это условие выполняется очень редко.

Пробой верхней сигмы стандартного отклонения (в рамках долгосрочного тренда) указывает на ослабление текущего тренда (зеркальная ситуация является верной для восходящего тренда).

Следует также обратить внимание над тот факт, что перед истинным пробоем было два ложных. Поэтому, чтобы отсеять ложные пробои, нужно подождать закрепления за пробитым уровнем, а это происходит, когда цена закрывает 2-3 свечи за пробитым уровнем, а это стандартное отклонение +1.

Также следует иметь ввиду, что пробой верхнего стандартного отклонения (+1), который является сигналом к ослаблению медвежьего тренда, иногда сопровождается последующим формированием нового и последнего локального минимума перед разворотом тренда, но это условие не обязательно.

Иногда после пробоя вверх медвежий тренд продолжается еще некоторое время, но на пониженных скоростях.

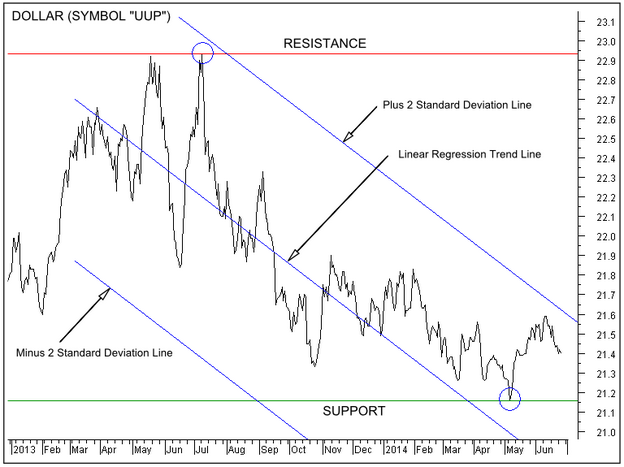

Рисунок 2. UUP, график DAILY

Рисунок 2 также демонстрирует нам дневной график индекса PowerShares DB US dollar index (UUP) вместе со своей расширенной 210-дневной трендовой линией линейной регрессии вкупе с 1 стандартным отклонением в обе стороны. Также показаны линии поддержки и сопротивления.

Как только цена пробила верхний уровень стандартного отклонения, время добавить стандартное отклонение 2 в обе стороны, а это +2 и -2, как показано на рисунке 3.

Пробой выше +2 представляет собой предупреждение о вероятной смене тренда в ближайшее время. До тех пор вероятность продолжения нисходящего тренда все еще сильна. Стоит иметь виду, что даже закрепление за линией +2 еще не гарантирует предстоящего разворота на 100%.

После пробоя уровня +2 можно начертить уровни стандартного отклонения -3 и +3. Пробой линии +3 является сигналом того, что происходит разворот тренда. После такого пробоя цена продолжает медвежий тренд в очень редких случаях. Но 100% гарантии нет и в данном случае.

Рисунок 3. UUP, график DAILY

На рисунке 3 представлен снова график индекса PowerShares DB US dollar index (UUP), вместе со своей расширенной 210-дневной трендовой линией линейной регрессии вкупе со 2 стандартным отклонением в обе стороны (+2 и -2). Также показаны линии поддержки и сопротивления.

И в завершении хотелось бы отметить, что доллар пробил уровень +1, что говорит о замедлении медвежьего тренда. Тем не мене, как мы уже выяснили, тренд вниз все еще может продолжится.