Успех в торговле зависит от многих факторов, но один из ключевых - умение сохранять спокойствие во время и после череды неудачных сделок. Разумный подход к управлению рисками помогает нам оставаться уверенными и мотивированными даже в периоды неудачных сделок. Цель данной статьи – объяснить читателю важность работы с правильным соотношением между риском и потенциальной прибылью, чтобы быть успешным на длинной дистанции.

Каков должен быть уровень риска?

Создание стратегии с положительным математическим ожиданием является очень важной составляющей успеха в торговле на финансовых рынках, но еще более важная цель правильного управления рисками заключается в том, чтобы обеспечить себе выживание на длинной дистанции.

Большое количество тестов, проведенных различными экспертами с мировым именем показывают, что максимальная сумма, которую трейдер может вложить в одну сделку без опасений навредить своему торговому капиталу, составляет 2% стартового капитала.

Иными словами, если ваш стартовый капитал равен 10 000 долларов, то сумма вложений в одну торговую позицию не должна превышать 200 долларов.

Также было доказано, что все отношения между риском и потенциальной прибылью, где первое превышало второе, могли приводить к прибыли на короткой дистанции, но на длинной дистанции неизбежно приводили к банкротству.

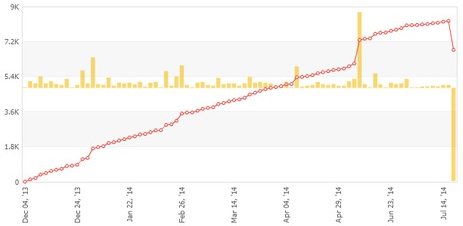

График на рис. 1 демонстрирует нам пример того, как стратегия с высокой степенью риска приносит доход только некоторое время. В данном конкретном случае она работала 8 месяцев, но затем череда убыточных сделок привела к потере средств.

Рисунок 1. Пример работы стратегии с высоким риском

Какова оптимальная цель?

Большинство трейдеров тратят большую часть времени изучая исторические данные и оптимизируя стратегии, но мало кто уделяет достаточное количество времени и внимания оптимизации соотношения между риском и потенциальной прибылью.

Один из самых распространенных отношений является 1:1, что, в нашем понимании, является весьма консервативным соотношением, и после череды негативных результатов существует вероятность того, что трейдер начнет сомневаться в стратегии и чувствовать себя неуверенно.

Тут следует согласиться с Дональдом Трампом, который считает, что если вы хотите получать большую прибыль, вы должны думать большими категориями прибыли. Вопрос лишь в том, как начать думать о больших прибылях, удерживая максимальный риск на уровне 2%. Ответ заключается в оптимизации соотношения между риском и прибылью.

График на рис. 2 показывает пример торговой операции. Давайте представим, что мы увидели свою любимую фигуру технического анализа на дневном графике пары NZDJPY и на данный момент можно планировать вход в рынок с постановкой стоп-лосс и тейк-профит ордеров.

Если цена упадет ниже линии тренда, предполагается дальнейшее снижение до отметки 85,924. Мы выставляем отложенный ордер на продажу на уровне 87,53. Стоп-лосс - на 89,13, а ТП - на таком же расстоянии от входа (160 пунктов). Иными словами, в данном случае соотношение будет равно 1:1, а с учетом начального капитала 10 000 долларов, мы рискуем 200 долларами, чтобы иметь возможность заработать столько же.

Рисунок 2. Пример торговли с соотношением риска к прибыли 1:1

Думаете, Дональд Трам стал бы входить в рынок с таким потенциалом прибыли относительно рисков? Вряд ли. Скорее всего это было бы даже не 1:2 и не 1:3, а ближе к 1:8 или выше.

Как это возможно?

С точки зрения точности, ищите лучший вариант для входа в рынок на основании технических сигналов.

Лучший вариант для такого входа обычно возникают после выхода макроэкономических данных, подтверждающих технические сигналы.

Для отслеживания точки входа обращаем внимание на 15-минутный график и выше. На рис. 3 мы видим отложенный ордер, который был размещен на дневном графике, прямо перед выступлением главы правительства Австралии.

Рисунок 3. 15-минутный график NZDJPY

На 15-минутном графике мы будем оптимизировать наши ордера таким образом, чтобы изменить отношение риска к потенциальной прибыли максимально в свою пользу прямо перед выходом новостей. Сдвигаем отложенный ордер на 87,96 (пару пунктов под локальный минимум), а стоп-лосс – на 88.71 (пару пунктов над локальным максимумом). Теперь наш риск составляет не 160 пунтков, а всего 20 пунктов, тогда как потенциальная прибыль остается на уровне 160 пунктов, давая нам соотношение 1 к 8 (рис. 4).

Рисунок 4. Оптимизация соотношения между рисками и потенциальной прибылью

Как видите, чтобы оптимизировать соотношение между рисками и потенциальной прибылью, не обязательно расширять потенциал прибыли, достаточно подтянуть стоп-лосс на младшем графике. Это придаст уверенности в торговле.