В 1999 году Уоррен Баффет предупредил собравшихся в Солнечной долине провидцев Силиконовой долины о надвигающемся упадке, в то время ему никто не поверил. В настоящее время рынок переживает почти 14 лет непрерывного роста, в котором лидировали технологические компании. Актуальна ли его идея, сделанная более двух десятилетий назад, в нынешней ситуации?

Почему вы должны слушать советы Баффета?

Оракул из Омахи, как часто называют Баффета, за свою карьеру много раз доказывал, что может хорошо управлять своим фондом. С учетом 1965-2021 годов среднегодовая норма прибыли, достигнутая его инвестиционным инструментом, составила 20,1%. Это почти вдвое превышает среднюю норму доходности, достигнутую индексом S&P 500 в то время.

В 1999 году Баффет предупредил инвесторов, что их долгосрочные ожидания слишком высоки. Затем он указал на периоды в недавней истории США, когда экономика США удваивалась или утраивалась в цене, но фондовый рынок не мог подняться, потому что был слишком переоценен.

Баффет сказал в то время, что рынок был очень сильным в последние годы. Но это должно заставить инвесторов быть осторожными. Он предупредил, что со временем реальность догонит высокие оценки. Как оказалось, он был прав, рекомендуя соблюдать осторожность в конце 1999 года. Вскоре после этого начался знаменитый взрыв пузыря доткомов, в результате которого индекс Nasdaq упал на 75%, а такие компании, как Apple и Amazon.com, потеряли более 80% своей рыночной стоимости всего за несколько месяцев.

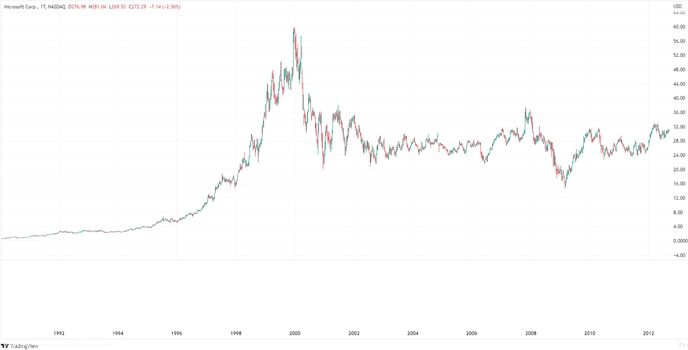

В тот день в аудитории был друг Баффета и генеральный директор Microsoft Билл Гейтс. Менее чем за год цена акций Microsoft упала на 34%, и потребовалось 14 лет, чтобы вернуться к уровню 1999 года.

Исторические котировки Intel. Источник: TradingView

Также в толпе был Энди Гроув, основатель Intel Corp. Его компании дела обстояли еще хуже. В течение следующих 17 лет Intel принесла 24% прибыли, что составляет лишь половину от 58% прироста S&P 500.

Исторические котировки Intel. Источник: TradingView

Мы сталкиваемся с еще одним пузырем прямо сейчас?

«Инвесторы очень близки к грани игры с огнем», — предупредил Черли Мангер, деловой партнер Баффета, менее двух лет назад. Он указал тогда, что на рынке царит опасная рыночная мания.

Обвал рынка в 2022 году подтвердил опасения Мангера. Индекс S&P 500 упал более чем на 22%, завершив историческое 14-летнее ралли (исключая временный спад Covid в начале 2020 года). При спаде, аналогичном тому, что был в 2000 и 2001 годах, технологические гиганты, такие как Tesla, Apple, Amazon и Meta Platforms, потеряли триллионы долларов рыночной стоимости.

Котировки S&P 500. Источник: TradingView

Проблемы не ограничиваются технологическими компаниями. Например, финансирование стартапов во всем мире за последний год сократилось на 23%. Инвесторы больше не находятся в мании покупок и начали бояться возможных потерь. Возможно, мы медленно приближаемся к моменту, когда вы должны быть жадными, потому что все остальные боятся. Эта инвестиционная философия использовалась и рекомендовалась самим Уорреном Баффетом на протяжении многих десятилетий.

ЧИТАЙТЕ ТАКЖЕ: Биткойн прошел банковский стресс-тест на 5

Выждать подходящий момент и не поддаться рыночной мании очень выгодно. Стоит отметить, что акции технологических компаний, которые больше всего пострадали во время лопнувшего пузыря доткомов, в последующие годы восстановились более чем на 2000%. Не исключено, что инвесторы сегодня сталкиваются с аналогичной возможностью.