Новости Форекс. Европейский кризис суверенного долга может показаться уникальным, но это не так. Европейский механизм обменных курсов, который был разрушен во время кризиса, очень похож на один уже пережитый Европой. Будет ли на этот раз по-другому? Привязки обменного курса к большинству европейских валют будут двигаться в пределах ограниченных диапазонов. Но денежно-кредитная политика членов ERM оставалась доморощенной, что не удивительно, иногда приводило к фискальному дисбалансу. Когда рынки капитала сталкивались с проблемой среди членов МВК, они неизменно ударяли по наиболее уязвимым валютам, что толкало власти этих стран проводить денежную политику с целью девальвации. Власти сопротивлялись, обвиняли спекулянтов, а затем, как правило, через некоторое время сдавались.

Рынки также тестировали решения политиков стран ERM, особенно, когда не было крупных забастовок или важных выборов. В подобных случаях, даже правительство с надлежащей экономической основой и финансовым порядком все еще может столкнуться с проблемами. Президент Европейского центрального банка Жан-Клод Трише прекрасно осведомлен об этом: в начале 1990-х, он противостоял такому кризису, как управляющий Банка Франции. Некоторые современные наблюдатели ERM думали, что тогда было легко исправить эти проблемы. Если центральный банк страны, который печатает "сильную валюту" (Германия) был готов предоставить неограниченную поддержку "слабой валюте". Было высказано предположение, что Бундесбанк Германии готов купить в "неограниченных количествах" лиры или франки, так что никто не осмелился бы на короткие продажи какой-либо валюты.

Понятие в «неограниченных количествах" было важно. Спекулянты заставят чиновников выявить ограниченные количества, и покупательную способность власти, чтобы, в конечном счете, рассчитывать потери. Валютная поддержка приводит к фискальным трансфертам, делая ограниченные мероприятия уязвимыми. С неограниченной поддержкой, напротив, каждый спекулянт может рассчитывать, что потери будут покрыты (поскольку вмешательство с целью поддержки слабой валюты удастся). Единственной проблемой было то, что Бундесбанк и правительство Германии всегда отчаянно сопротивлялись такой договоренности, на том основании, что это может привести к печати неограниченного количества немецких марок, вызывая, таким образом, инфляцию. Вместо этого, Европа создала евро, который решил проблему спекулятивных атак, и денежно-кредитное доверие отдельных валют заменила новой. Невозможно было атаковать лиры или франки, поскольку больше не было лир и франков. Но Италия и Франция должны были дать что-то взамен на эту безопасность. ЕЦБ было сделано независимым от всех правительств еврозоны.

И все же, нынешний кризис долга, возродил старые проблемы валют ERM. Некоторые страны еврозоны заимствовали чрезмерно и, были наказаны на рынках, возможно, вполне заслуженно, а другие стали мишенью для спекулянтов. 21 июля, лидеры еврозоны согласились сделать "более широкое" применение нового европейского механизма финансирования в целях стабильности (EFSF), разрешая покупки долга стран еврозоны, находящихся «под угрозой исчезновения» на вторичных рынках. Но "более обширное вмешательство" EFSF напоминает в "неограниченных количествах" валютные вмешательства по спасению ERM. Если, "более широкие" означает по частям ограниченного обязательства, которые в конечном итоге будут исчерпаны, схема рискует создать потери (так же, как Бундесбанк бы понес потери, если бы занимался в ограниченном количестве защитой слабых валют ERM). Чтобы исключить это, "неограниченное вмешательство" было бы необходимо. Но чьими ресурсами, и под чьим руководством?

Это объясняет растущее волнение по поводу выдачи "еврооблигаций". Преобразование всех национальных облигаций еврозоны в совместные обязательства, является точной копией решения ERM, который состоял в отказе от национальных валют в пользу евро. Это будет стоить Германии снижением контроля над качеством своего кредитного рейтинга, так же как замена Бундесбанка ЕЦБ подразумевает потерю Германии контроля над качеством своей валюты (хотя ей была дана большая роль в разработке ЕЦБ). Чего не хватает в предложениях сегодняшнем эквиваленте независимости ЕЦБ, который обеспечивал участие Германии в евро? Это не совпадение, что один из ведущих противников - первый главный экономист ЕЦБ, Отмар Иссинг, недавно упрекнул ЕЦБ в "расширении EFSF" и по поводу еврооблигаций. Нынешние предложения, утверждает Иссинг, "недемократические". Уступки, необходимые для обеспечения участия Германии, вероятно, будут огромными. Способность рынков для мониторинга сомнительных заемщиков, требуют гарантий и, вероятно, они должны быть институциональные, конституционные и политические. Возможно, необходим формальный контроль над европейской налогово-бюджетной политикой, который будет означать резкое снижение мощности национальных парламентов. Такие радикальные изменения потребуют согласия всех стран еврозоны. Любое невыполнение общих договоренностей обречено на провал.

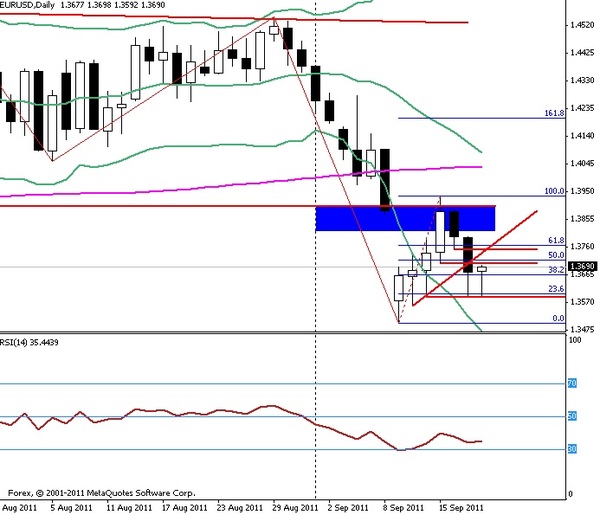

EUR/USD внутридневные графики: Консолидация.точка разворота находится на уровне 1,3663, предпочтение - покупать выше 1,3665 с целями 1.3750 и 1.3835. Альтернативный сценарий - продавать ниже 1.3660 с целевыми точками 1.3595 и 1.3555.

Владислав Митяшин, аналитик компании «FreshForex»