В ближайшие полтора месяца во всех СМИ будет пестрить одна навязчивая инвестиционная идея – новогоднее ралли…

Некоторые считают, что это время покупок и можно подбирать все бумаги на рынке. Другие считают, что это «развод» и воротилы рынка используют ралли для продаж на росте. Тем не менее «ралли» имеет место быть и это факт.

Рискуя своими активами, не стоит полагаться на голословные заявления. Нужно всегда помнить, что инвестирование - это бизнес, в котором ради прибыли приходится конкурировать с «акулами» рынка.

Рассмотрим на практике как эффективнее всего использовать данную закономерность (цикличность) рынка.

Анализ построен на базе индекса ММВБ в период с 2000 по 2010 год, без учета периода «кризиса», в котором наблюдалась аномальная волатильность.

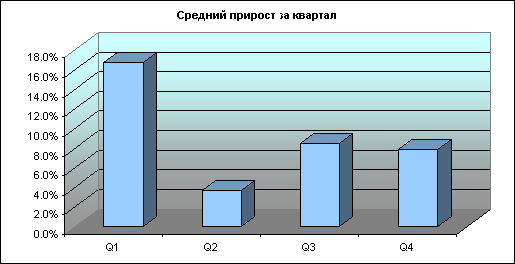

График 1. Средний прирост индекса по кварталам.

В по-квартальной разбивке видно, что наиболее доходным в году является I квартал +16,8%, далее идет III и IV кварталы примерно по 8% доходности, и самый слабый - это II квартал +3,7%. Исторически наибольшую прибыль несет именно первый квартал.

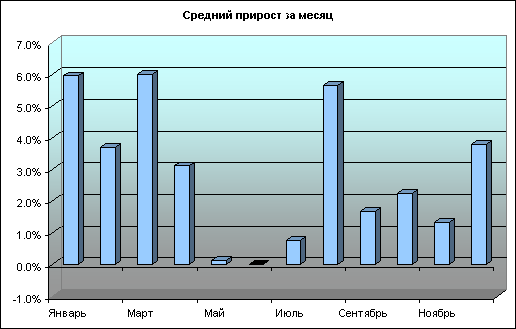

График 2. Средний прирост индекса по месяцам.

Рассматривая по-месячную динамику можно увидеть, что наиболее доходный период декабрь – апрель, когда среднемесячная доходность составляет 4,5% (около 22,5% за 5 месяцев). Месячное стандартное отклонение в этот период составляет около 8%.

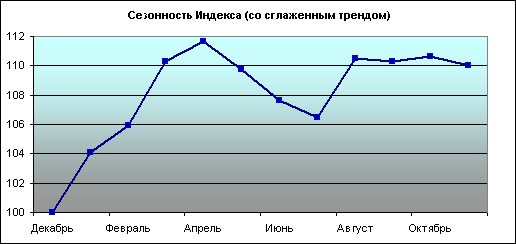

При сглаживании (уменьшении) влияния долгосрочного тренда, получаем следящую картину сезонности:

График 3. Сезонность индекса (со сглаженным трендом).

Декабрь-апрель проходит импульс, за которым, до августа следует коррекция. Перед декабрьским импульсом идет консолидация…

Как это можно использовать в своих инвестиционных целях?

Многие просто советуют купить новогоднее ралли, а затем следовать логике “sell in may and go away” (селл ин мэй, энд гоу эуей – продавай в мае и отходи).

Для более активных инвесторов можем посоветовать следующую инвестиционную тактику.

Допустим, сейчас рынок подходит к сопротивлению. Зная, что вот-вот начнется сезонный тренд, разумнее сделать ставку на пробой уровня, нежели на отскок. Если рынок в ноябре/декабре корректируется до уровней поддержки, то следует сделать ставку на то, что она устоит, и бычий рынок продолжится.

Так же зная, что стандартное отклонение составляет 8% - 12%, можно искать покупки при бычьем тренде, в «бычий период рынка», после коррекции в 10% - 20% (когда многие начинают просто паниковать). Так же в такие моменты можно использовать трендовый стиль торговли.

Вот еще пример: конец апреля, рынок с января уже сделал движение на 30% - 40%, показывает признаки перегретости и подходит к очередному уровню сопротивления. В такой ситуации разумнее зафиксировать прибыль, так как рынок вероятно пойдет на коррекцию. Кстати, медвежий рынок 2008 начался как раз в мае.

Данную тактику так же следует использовать при инвестировании в ПИФы, которые в портфелях имеют значительную долю акций, считают специалисты Кафедры Портфельных Инвестиций.