Цена на сыр в мире растет быстрее, чем нефть на бирже: 20% рост за 4 месяца: 1.970 долларов за 1 фунт сыра в августе 2012г. против 1.6 долларов в мае 2012г. и это в летние месяцы, когда традиционно падают закупочные цены на молоко.

Что даст повышение цен на бирже для рынка сыров России, какие проблемы и перспективы развития отрасли, - разбирались аналитики раздела "новости России" журнала "Биржевой лидер".

Почему европейцы едят сыра в 7 раз больше, чем россияне?

Производство твердых сыров, как и сухого молока, является одним из наиболее рентабельных производств в молочной промышленности, - пояснил в интервью аналитикам "новостей России" журнала "Биржевой лидер" ведущий канадский эксперт Академии Masterforex-V Евгений Ольховский. Но в отличие от производства сухого обезжиренного молока (СОМа) или добычи нефти и газа, твердые сыры - это не сырье на экспорт, а готовый продукт, успех которого на рынке определяется

1. Емкостью рынка (количеством потребления) данного продукта в стране

2. Именем торговой марки (бренда) каждого производителя.

Вот тут и начинаются первые проблемы сыроваров России.

Проблема 1-я: россияне потребляют примерно в 7 раз меньше сыра, чем жители ЕС. Так,

- объем продаж твердых сычужных сыров в России, по данным РБК, составил на 2010г. 565 тыс. тонн (еще 185 тыс. тонн плавленных сыров), что на 143 млн. население - около 3 кг. на человека.

- по медицинским меркам, человек должен съедать его не менее 6,5 кг в год, жители Италии, Франции и Израиля потребляют более 20 кг. на человека.

- как тут не вспомнить феноменальный успех PR кофе , который за 20 последних лет обогнал по популярности чай в России, а российский рынок стал 7-м в мире по количеству потребления кофе (после США, Бразилии, Германии, Японии, Франции и Италии),

Неудивительно, если сравнить количество рекламы сыра с тем же кофе или пивом в России и это в условиях, когда любой врач не задумываясь скажет, что сыр значительно полезнее и пива и кофе. Мало того, многие авторитетные маркетологи рынка сыров винят не себя, а... потребителя - россиянина, утверждая, что виной всему – культурное наследие СССР и "несамостоятельность" сыра как продукта, дескать, традиционно он "идет" в тандеме с бутербродом или нарезкой к вину. Ну, а поскольку, вино в России - это не пиво и тем более это не водка, из-за ее не сильной популярности в нашей стране, мало поэтому россияне кушают сыра.

Маркетологов не смущает даже тот факт, что наиболее высокие объемы потребления сыра - в странах-производителях различных сыров (Франция, Бельгия, Италия, Бразилия, Аргентина, Израиль и пр). Несомненно, культура потребления формирует спрос, но нельзя недооценивать такие факторы как климат, уровень производства сырья, технологии, положение животноводческой отрасли и состояние кормовой базы в целом. Одним из недостатков с которыми успешно борются русские сыроделы, является зависимость производства сыра от сезонов: решение нашли в увеличении объемов производства сухого молока для изготовления большего количества сыра в осенне-зимний период. В других странах такую практику стали применять гораздо раньше, что спровоцировало увеличение спроса на сухое и сухое обезжиренное молоко.

Проблема 2-я: заводы гиганты производят лишь 30% сыров в России, остальные 70% - небольшие молокозаводы и даже минисыроварни. Разумеется, продвигать собственные бренды могут лишь крупные корпорации, создающие полный цикл производства (от молока в агрофирмах до производства и сбыта), заинтересованные в расширении географии сбыта своей продукции. Как, например,

- ОАО «Вамин Татарстан», имеющий 28 молокозаводов и 26 агрофирм в 15 районах республики с дойным стадом – 40,4 тыс. голов;

- Молочный комбинат «Ставропольский», владеющий 4 тыс. голов дойного стада;

- ООО «Молочный завод Лузинский» (Томская область), имеющее собственный племенной завод и молочно-товарные фермы;

- «Жуковский молочный завод» (Брянская область) по сообщению пресс-службы губернатора Николая денина, в 2013г. достроит в деревне Гришина Слобода крупнейшую ферму на 24 тысячи голов дойного стада и т.д.

Проблема 3-я: качество продвижения и пиара сыров - см. таблицу упоминания в СМИ за последний месяц основных производителей твердых сыров в России

Таблица четко показывает, что кроме компаний «Вимм-Билль-Данн» (139 упоминаний за месяц в СМИ) и «Вамин Татарстан» (80 упоминаний в СМИ), ни один из остальных заводов и молочных комбинатов по производству сыра в России не уделяет должного внимания продвижению своей ТМ и продукции в России.

А такие, известные в российских регионах производители сыра, как сыркомбинат "Калининский", Гиагинский сырзавод, ОАО "Можгасыр" (Удмурдия), Белебеевский молочный комбинат, Мамадышский сыродельно-маслодельный завод, "Эдельвейс-М" и ряд других вообще за месяц ни разу не упомянуты в СМИ.

По регионам России:

Доля федеральных округов в производстве сыра в натуральном выражении, 1 квартал 2012г.:

Кроме того, при низкой культуре потребления у покупателя не разовьется хороший вкус и высокие требования к местному производителю, как бы ни стремился Роспотребнадзор убедить общественность в обратном, запрещая к импорту очередную партию украинских сыров. Да и передачи, трубящие о фальсификации сыров рейтинга не добавляют.

Пойдет ли Россия по "европейскому пути"?

Но, говоря о проблемах реализации сыра нельзя обходить вниманием и платежеспособность среднестатистического россиянина: зачастую любимый голландский или набирающий популярность маздамер оказывается далеко не первым в списке основных товаров продуктовой корзины.

И наибольший парадокс кроется в ситуации, когда районы самых больших объемов потребления сыра (Москва и область, Санкт-Петербург и область и мегаполисы областного значения) насыщены стандартными твердыми сортами, которые производят местные заводы, а спрос остается высоким на сыры элитной и дополнительной групп (в России это продукты "для особого случая"): высококачественные зарубежного производства, такие как рокфор (самый дорогой сыр в мире), дор Блю (с плесенью), остермани, маасдам, президент, швейцарский, ферндейл и пр, по мнению экспертов Биржевого лидера, представляют незанятую нишу для выгодной инвестиции в местное производство.

Согласно статистическим данным, сейчас самые большие объемы потребления сыра распределились между твердыми сортами основной группы:

- российский – 48%;

- голландский – 34%;

- пошехонский – 29%;

- костромской – 23%;

- гауда – 18%;

- эдамер – 15%.

Последние два вида наиболее близки по вкусовым качествам к традиционным сырам России. Но это вовсе не значит, что так будет продолжаться и дальше: все больше аналитиков склонятся к мнению, что культура потребления сыров в России все более приближается к европейской. Что значит перспективность направления производства "диковинок".

Реальна ли угроза импортозамещения для российского сырного рынка?

Все больше сторонников появляется у прогноза постепенного замещения отечественной сырной продукции импортной. Для этого существует множество предпосылок а также неумолимая статистика, согласно которой действительно намечается ежегодный прирост объемов ввоза сыров зарубежного производства.

Однако наряду с этими показателями обозначился и рост производства, а также спрос и потребление у населения. Поэтому есть основания полагать, что у рынка сыров существуют объективные причины развиваться (благо есть куда) в определенных направлениях. В группу перспективных направлений войдет производство: мягких сыров длительного созревания, элитных сыров (твердых и мягких), сыров дополнительной группы, сыров быстрого созревания (брынза, адыгейский, сулугуни и пр), мягких сыров.

Импорт молочной продукции (на - 29.08.2012), тыс. тонн:

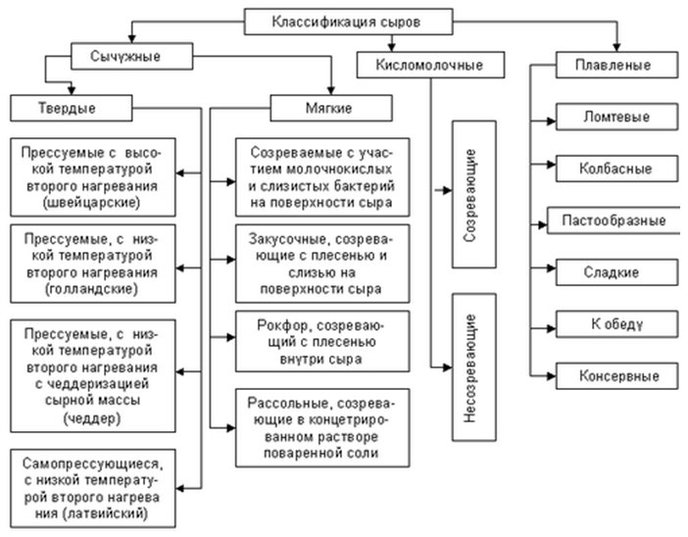

У зарубежного производителя сформировалась собственная классификация сыров, немного отличная от нашей. Следует заметить, что при существовании более 700 видов сыра, все еще проблематично определить принадлежность сыра к той или иной группе. Виной тому такие факторы как географическое положение и "коллективное бессознательное" на этапе создания очередного рецепта: к примеру фета и брынза – один и тот же вид сыра, поскольку имеет одинаковый рецепт приготовления. Но как минимум четыре страны стремятся назвать этот сыр своим изобретением. В странах ЕС едва ли не в каждой деревне еще в эпоху Средневековья сыроделы стремились создать свой неповторимый сыр. И зачастую им это удавалось несмотря на вышеупомянутые конфузы. А бывало, что у одного названия множество вариаций рецептов, как, к примеру, у итальянского маскарпоне. Даже Шарль де Голль в свое время шутил, что сложно управлять страной, в которой сортов сыра столько же, сколько дней в году. Наверное президенту Франции просто были известны 365 из 500 видов французского происхождения.

Итак, кулинары различают сыры по способу приготовления и основному сырью (козье, овечье или коровье/буйволиное молоко)

- свежие сыры (Рикотта, Моцарелла, Фета, Маскарпоне);

- неварёные прессованные сыры (Эдамер, Гауда, Чеддер, Канталь, Пекорино, Реблошон, Мимолет);

- варёные прессованные сыры (Эмменталь, Пармезан, Грюйер, Конте, Бофор);

- мягкие сыры с плесневой корочкой (Камамбер, Бри и пр);

- мягкие сыры с обмытыми краями (Эпуасс, Маруаль, Ливаро, Мюнстер, Лимбургский);

- голубые сыры с плесенью (Рокфор, Горгонзола, Данаблу, Фурм д'Амбер, Блё д'Овернь, Блё де Кос, Блё де Брес);

- сыры из козьего и овечьего молока (Сент-Мор, Кроттен де Шавиньоль, Шевр, Шабишу дю Пуато)

Отдельную нишу занимают сыры плавленные: Шабцигер, бутербродные плавленные сыры, сыры для аперитива, с добавками (орехи, специи, паприка). К слову, доля производства плавленных сыров значительно ниже в России, чем твердых.

Потребление твердых сыров составляет 65% от общего:

- плавленые - 24%,

- мягкие и кисломолочные - 11%.

Российские сыроделы разделяют сыры по потреблению. Согласно этому критерию сыры представлены в трех группах:

- основной,

- элитной,

- дополнительной.

Но тот факт, что в России более традиционным считается потребление сыра плавленного вовсе не отменяет высокого спроса на сыры твердые. А наоборот свидетельствует в пользу развития тренда. Это не могли не использовать зарубежные производители. "Сырная война" с Украиной послужила неким сигналом на активизацию движения инвестиций в сторону России. Та, в свою очередь, подогрела интерес и максимально скрыла все имеющиеся недостатки (которые впоследствии надеется компенсировать за счет европейцев), как-то устаревшие мощности, плохие коммуникации, недостаток культуры потребления за счет дешевой рабочей силы и сырья, а также специальных программ и дотаций. Кроме того, дополнительным "бонусом" в этом случае становится приоритет интересов зарубежного инвестора, пускай даже в ущерб экспортеров из стран СНГ.

Ввиду вышесказанного, есть основания полагать, что государство впоследствии будет стремиться к курсу дополнительного бюджетного стимулирования местного сыропроизводства с привлечением технологий и инноваций стран ЕС, с тем, чтобы нивелировать потребность в импорте до минимальных показателей. Исходя из этого, хочется надеяться, что пока существует заинтересованность зарубежных фирм в инвестирование в местное производство и создание новых мощностей, риск импортозамещения будет оставаться невысоким.

В данный момент помимо немецких, голландских и французских производителей в Россию подтянулись и другие представители Европы: испанские, итальянские, норвежские, финские, австрийские, бельгийские и даже латвийские, литовские и польские сыровары. Хотя менее 6 лет назад "разведку боем" проводили только первые три национальности.

Очевидной причиной объявления сырной войны Украине является освобождение рынка под свежие зарубежные инвестиции и изготовление продукции на территории России. Хотя сейчас объем импорта украинского сыра в Россию не превышает 17% от общего. Основное ядро все же формируют немцы и белорусы. Беларусь в стремлении занять новые позиции выражает согласие с Россией в отношении ужесточения режима ввоза украинских сыров, надеясь на сокращение численности основных конкурентов. Однако и сама может оказаться не у дел, если для России появятся более привлекательные возможности, которые могут предоставить страны Еврозоны, но никак не Беларусь. Сейчас уровень импорта сыров составляет не более 30% от объема реализуемой продукции. К слову, на данный момент даже этот показатель является одним из самых высоких в мире, несмотря на растущий спрос на сырную продукцию в странах Азии, КНР и др.

Перспективы российского и мирового рынка сыра

Различны прогнозы на 2012 год по состоянию рынка России говорят о том, что на ситуацию могут повлиять внешние факторы:

- одни эксперты прочат спад на 1,2% в силу падения внутреннего спроса,

- другие же – наоборот обещают возрастание до 3%. При условии развития направления зарубежных инвестиций в малых формах несмотря на рост цен на сырье, рост все же более вероятен, чем спад по крайней мере для этого года.

Ожидается, что к 2013 году Россия может увеличить производство сыра на 19,7%. Такие прогнозы обещала исполнить министр сельского хозяйства РФ Елена Скрынник, автор отраслевой целевой программы "Развитие маслоделия и сыроделия России на 2011-2013 годы".

Уровень потребления сыра в 2008 году и прогнозы на 2012 г.:

Согласно программе, к 2013 году ожидалось увеличение производства сливочного масла по сравнению с 2009 годом на 14% - до 264,2 тысячи тонн, а сыра — на 19,7% до - 313,2 тысячи тонн. Однако хватит ли у государства сил тягаться с неумолимой природой и ужесточающимся климатом – вопрос из серии риторических. Засуха будет диктовать высокие цены на молоко, а значит – и увеличение себестоимости сыра. Уже сейчас ценой отказа от недорогих украинских сыров стало снижение потребление сыра до 60% покупателей, которые предпочли отказаться от продукта вовсе, чем платить более высокую цену за немецкий или голландский сыры. Поэтому в погоне за формированием спроса не следует забывать и об основополагающем критерии.

Согласно данных отчетов организации BusinesStat в 2012 г., общее производство сыров в мире за 2007-2011 гг. выросло на 5,2% и составило в общем 21,7 млн т за 2011 г. Лидерами производства традиционно являются Германия, США, Италия и Франция.

Все показатели по международной торговле сырами увеличились за 2007-2011гг. Так, согласно оценок экспертов, импорт сыров вырос на 12,1%, а экспорт увеличился на 13,1%. Значительную долю в мировой торговле сырами составляет торговля импортной продукцией, доля которой в 2011 г. составила порядка 26%. В 2012-2016гг. эксперты прогнозируют увеличение этого показателя до уровня 27,1%.

В период с 2007 по 2011 гг. объем продаж на 7%. Самыми низкими темпами продажи росли в 2008 и 2009 гг. на фоне неблагоприятной рыночной конъюнктуры. Рынки стран мира в основном представлены продукцией собственного производства, доля торговли импортной продукцией в 2007-2011 гг. не превышала 30%. По количеству реализуемой продукции в мире лидирует США, где в 2011 г. было продано почти 5,0 млн т товара, что составило 24% от совокупного мирового объема продаж. По уровню покупки на душу населения в мире в тройку лидеров входят Греция, Франция и Германия. Так, по данным 2011 г., на одного жителя Греции приходилось 25,7 кг всего проданного в стране продукта, на одного жителя Франции - 23,7 кг, на одного жителя Германии - 23,4 кг., пояснили аналитики швейцарского брокера MIG Bank.

Цены на мировом рынке находятся в коррекции в следствие кризиса в ЕС. Ожидается дальнейшее продолжение восходящего тренда: