Являясь «кровеносной системой» мировой экономики, банки обеспечивают нормальное функционирование предприятий, осуществляют товарно-денежные отношения, проводят платежи и расчеты, выдают кредиты и т.п. Сейчас, банк – это центр мировой экономики. Это аккумулятор и распределитель, который подобно бирже распределяет ресурсы. Но мировая экономика насчитывает огромное количество бирж по продукту, который реализуется на ней. Делят их на три категории:

- товарные (нефть, бензин, газ, пшеница, хлопок, сахар, кофе, серебро, золото и прочие товары);

- биржи ценных бумаг (опционы, фьючерсы, акции);

- валютные биржи (на них можно приобрести валюты всех стран мира: китайский юань, британский фунт, австралийский доллар, казахстанский тенге, белорусский рубль, европейская валюта, канадский доллар, литовский лит, российский рубль, новозеландский доллар, сингапурский доллар, японская иена, украинская гривна, швейцарский франк, ну и его величество американский доллар и другие).

Наиболее связаны с банками валютные биржи, ведь именно на основании работы этих бирж выставляются курсы на покупку и продажу наличной и безналичной валюты. Только банки торгуют одним из самых главным ресурсов - деньгами в виде кредитов и тем самим формируют стоимость денег в виде процентов по кредитам.

Вначале было слово. Само слово «банк» произошло от итальянского «bariko» или «banco», что в переводе означает – стол, на котором средневековые менялы раскладывали монеты. Слово появилось в средние века, так как в этот период банки являлись, преимущественно, меняльными конторами.

От Вавилона до возникновения Венеции

Первые признаки. Установить, в какой стране раньше возникли зачатки банковского дела крайне сложно. Известно, что выдачей ссуд и переводными операциями занимались торговые товарищества халдеян (2300 лет до н.э.), а в Китае (2000 лет до н. э.) существовали чеки. В Вавилоне же, существовали люди принимающие денежные вклады под процент (VI век до н.э.).

Древняя Греция. В Элладе развитием банковского дела всегда занимались храмовые жрецы. Жрецы следили за тем, чтобы доход с земли, подарки и штрафы, полученные храмом, продолжали увеличиваться посредством выдачи ссудпод залог и процент или участия в экономически-выгодных предприятиях. Там же появился вид кредита под залог имущества, что существенно увеличило доход храмов. Делосский, Самосский, Дельфийский и Эфесский храмы за определенную процентную плату принимали деньги на хранение в специальных подвалах, однако, в период Фоцийской войны (1355-56 гг) существование банков-храмов прекратилось из-за постоянного разграбления.

На территории Афин, конкуренцию храмам составляла организация «трапецитов» (от латинского – стол), которая подразделялась на аргирамойсов (меняльное дело) и довейстаев (ростовщические ссуды и долгосрочные инвестиции в промышленность).

Древний Египет и Рим. Александр Македонский построил «Королевские банки» в Египте, а в Римской Империи появились аргентарии, проводившие финансовые операции на форуме. Они выдавали ростовщические и ипотечные ссуды, принимали деньги на хранение и проводили аукционы заложенного имущества.

Время «Крестовых походов». В основном, обозначился спад банковской деятельности и ее специализация на обмене. Золото уступило место серебру и деньги в каждой стране приобрели свое содержание и название. Появились первые конверсионные переводы (посредством «векселя»).

До учреждения Английского банка (1156 – 1694 гг.)

Первые общественные банки. Распространение банков, в первую очередь, затронуло такие города, как Генуя, Венеция и Флоренция. После, их влияние расширилось на Францию, Гамбург, Нидерланды и Англию. Развивался «жирооборот» (от греческого – «круг), в котором, сосредоточенные у банкиров, средства должника переводились на счет кредитора безналичным расчетом в банкирских книгах. Из-за обесценивания меновой единицы и злоупотребления менял, были открыты первые общественные банки. Первый из них – «Монтеньева» - был открыт в Венеции в 1156 году. Все банки являлись жиробанками, так как клиенты не получали процент от собственных вкладов, а, наоборот, платили комиссионные.

Банк Генуи. Возникший в результате слияния множества общественных банков (1407 год), банк «Святого Георгия» имел огромные привилегии в качестве основного кредитора республики. Мэр республики присягал защищать самостоятельность банка, а Папа Римский имел право отлучать должников от церкви, что обеспечивало банку полное отсутствие должников в течение 42-х лет. Был преобразован в жиробанк в 1675 году.

Амстердам и Гамбург. Голландское правительство тоже организовало общественный банк в 1609 году, а, последовавший его примеру, Гамбург – в 1619. Они принимали деньги на хранение, занимались денежными переводами между счетами клиентов (использовалась специальная единица «банковских денег», отвечающая определенному весу или пробе ценного металла, запасы которого сберегались в хранилище банка).

Английский банк и первые специализированные банки в Шотландии (1694 – конец XVIII века)

Дело Уильяма Петерсона. В 1694 году в Англии, шотландцем Уильямом Петерсоном был открыт банк (уставной капитал - 1 миллион 200 тысяч фунтов стерлингов) для помощи в решении финансовых затруднений правительства. В результате тяжелого положения правящей верхушки, Банк Англии был создан в виде акционерного общества. Отдав капитал правительству, банк получил на эту сумму банковские билеты, которыми имел право расплачиваться, и стал монополистом в торговле золотом. Кроме этого, банк предоставлял крупные кредиты под залог имущества и выплачивал проценты по вкладам, что привело к появлению и распространению депозитных банков.

Веяния специализации. Огромную популярность стали приобретать специализированные банки. Например, Банк британской компании для торговли холстом, открытый в 1706 году; Прусский банк морской торговли, в 1767; Парижская учетная касса и Петербургский банк в 1776 и 1780 годах, соответственно.

Сужение специализации и монополизация эмиссии банкнот (начало XIX века – сегодняшний день)

Депозитные и Центральные банки. Активно развиваются депозитные банки (Англия, Австралия, Шотландия, Швейцария, Германия и Северная Америка). Появляются первые Центральные банки (начало XIX века), монопольно занимающиеся эмиссией банкнот (Центральный банк во Франции, 1800 г. или Австрийский банк, 1806 г., а несколько позже и Государственный Русский банк, 1860 г.).

Ориентация на специализацию. Широкий спектр банковских услуг и растущее количество самих банковских учреждений привели к тому, что в банковском деле стала все большую популярность приобретать узкая специализация. Возникли отдельные ипотечные банки, для обслуживания населения и ремесленников были организованы народные и ремесленнические, появились ссудные кассы, а в 1848 году в Пруссии открылись первые ломбарды.

Дальнейшее развитие системы. Совокупность вышестоящих факторов привела к разработке и становлению полноценной банковской системы (Центральный, универсальные и специализированные банки). Распространение популярности ценных бумаг спровоцировало развитие количество операций с ними в банковской среде (например, трастовые операции). Повлиял банковский институт и на торговлю золотом, развитие корреспондентских и дипломатических отношений, а так же, развитие экономики.

Данные финансовые учреждения распространились по всему миру и стали неотъемлемым атрибутом экономики каждой страны Европы и Евросоюза (таких как Швейцария, Германия, Австрия, Франция, Болгария, Польша, Великобритания, Испания, Греция, Италия, Чехия, Хорватия, Черногория, Россия), а также стран Азии, среди которых Индия, Таиланд, Сингапур, Филиппины, Вьетнам, Индонезия, Малайзия, Иран, Китай, стран Африки, в числе которых Египет, Тунис, Ливия, государств Кавказского региона (Южная Осетия, Грузия, Абхазия, Армения, Азербайджан), стран Балтийского региона (таких как Финляндия, Латвия, Эстония, Литва), а также таких стран как Израиль, Турция и далекие Австралия, США, Мексика, Канада, Куба, Бразилия, Доминикана.

Банковская система всего мира построена таким образом, что все банки между собой взаимосвязанны, не смотря на свое место расположения. Это касается банков Швейцарии, банков Украины, банков Беларуси, банков России, банков США, банков Европы.

История банков в России

Как таковые, банки на территории России появились в период правления Елизаветы Петровны (1754 год) в виде Дворянских Заемных банков и Купеческих Банков в Петербурге и Москве. В 1786-м году капиталы Дворянских Заемных банков были слиты и переданы единому Государственному Заемному банку, вместе с капиталом Купеческого Банка.

Медный Банк, возникший в 1758 году, занимался работой с векселями и медной монетой, а в 1769, благодаря надвигающейся денежной реформе, открылись первые Ассигнационные Банки. Государственные сберегательные кассы возникли в Петербурге и Москве в 1842 году. В 1860-м году, путем преобразования Государственного коммерческого банка, был создан Государственный банк Российской империи.

Как следствие отмены крепостного права, силу начали набирать частные банки, которых в 1857 году было всего 21, а в промежутке 1864 – 1872 годов – организовано 11 земельных и 33 коммерческих банков на акционерной основе.

Период СССР. Коммерческие банки запрещены на государственном уровне, а капиталы всех ранее существовавших слиты в Госбанк СССР, Стройбанк и Внешторгбанк, которые составляли экономику СССР.

Перестройка. С распадом Советского Союза началось активное развитие коммерческой банковской деятельности. Кооперативный банк «Патент», существующий до сих пор в виде закрытого акционерного общества «Коммерческий акционерный банк «Викинг»», был первым вновь зарегистрированным в Ленинграде коммерческим банком (1988 год). Следом за ним последовали другие, часть из которых существует и сейчас (ОАО «УралСиб», Автовазбанк, ОАО «АКБ «Инвестбанк»» и пр.).

«Призрак» 90-х. Из-за возникшего финансового кризиса, количество банков в России стало сокращаться. С 97-го по 2009 год число коммерческих банков уменьшилось в два раза.

На данный момент, число коммерческих банков в России постепенно падает. Наряду с отечественными банками на территории России работают банки с заграничным участием. К таким можно отнести как ВТБ банк, Альфа банк, Сбербанк, киты среди банков России.

Банки сегодня

На сегодняшний день, различают пять видов направленности банков:

- Центральные (государственное регулирование сферы и денежная эмиссия);

- Коммерческие (предпринимательская банковская деятельность);

- Инвестиционные (инвестиции и ценные бумаги);

- Сберегательные (привлечение средств населения);

- Универсальные (все виды услуг).

В настоящее время, выделяют десять наиболее крупных банков. По наибольшей годовой прибыли несомненным лидером считается США, но Китай занимает первенство по показателям рыночной капитализации.

За рейтингами банков следят иностранные СМИ (Forbes, The Guardian, The New York Times и The Financial Times), также не обходят стороной банковские организации ведущие СМИ России и СНГ.

Что в России?

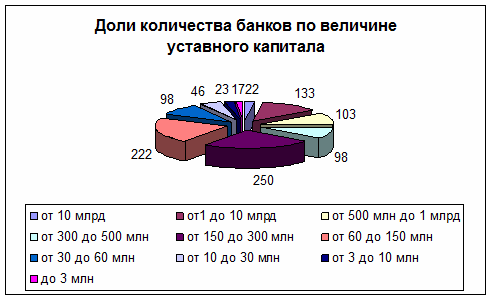

На сегодняшний день, всего 606 банков России имеют уставной капитал, соответствующий требованиям Центрального банка. А это немногим больше половины от общего количества зарегистрированных в Российской Федерации банков.

Еще в 2008 году на территории Российской Федерации действовало 1136 коммерческих банков, в 2009 – 1108, в 2010 количество упало до 1058, по данным 2011 года, - до 1012 банков, а на начало 2012 было закрыто еще 34 банка. Сегодняшнее количество банков в РФ – 978. Поразительно, что общее количество банков с головным офисом в Москве достигло 514 учреждений, а это означает, что на каждые 20000 населения приходится по одному банку.

По заключениям экспертов, в ближайшем времени в России останется не более 600 банков. Не смотря на то, что на данный момент, не самые благоприятные условия для банковского сектора. Но каждый экономист или простой граждан заметил влияние банков на рынки недвижимости, страхования, авторынок и даже туризм. Множество производителей автомобилей, среди которых такие как: Рено, ВАЗ, БМВ, УАЗ, Опель, Ауди, Мазда, Форд, Тойота, Хюндаи-Киа, Фольксваген, Ниссан, Шевроле, Мерседес ведут плотное сотрудничество с банками для увеличения объёмов продаж, разрабатывая программы кредитования на покупку автотранспорта.

Банки становятся настоящей гаванью для ресурсов инвестиционных компаний (к примеру, Тройка Диалог, БКС или Финам) и компаниями, управляющими ПИФами, ведь зачастую они размещают свободные средства на депозиты банков. Современные банки идут в ногу с прогрессом и тесно сотрудничают с компаниями, работающими в интернете. Так, через банки пополняют свои счета в платежных системах Webmoney, Яндекс деньги, PayPal или Qiwi (Киви). Банки участвуют в работе брокеров, брокеров ECN Forex и других посредников, которые могут управлять счетами, открытыми для работы на биржах Японии или ММВБ и РТС.

Для получения визы в некоторые страны посольства или консульства данных стран требуют наличия остатков на счетах открытых в банковских организациях этого государства. Не обошли стороной банки и представители шоу бизнеса (такие как, Кристина Орбакайте, Алла Пугачева, Анастасия Волочкова, Николай Басков, Ани Лорак, Ксения Собчак и Филипп Киркоров), покупая через банки яхты, автомобили, телефоны, дорогих собак и храня в банковских ячейках бриллианты.

На сайте современного банка можно встретить не только финансовые продукты, но и рейтинг брокеров форекс и даже гороскоп. В банке можно оплатить услуги компаний выпускающих компьтерные игры (к примеру, как GTA), а также компаний входящих в индекс SP 500.